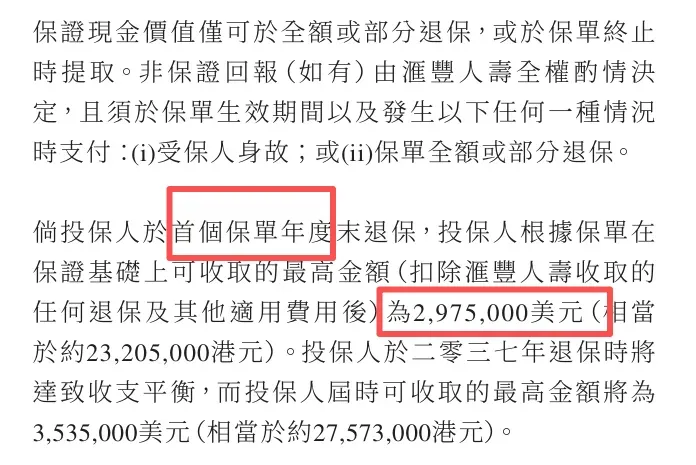

2026 年 1 月 5 日,上市公司光丽科技发布公告称,旗下间接全资附属公司艾维特国际,为公司执行董事、董事会主席兼 CEO 李秉光,量身配置了一份香港人寿保单。

这份保单的单笔保费高达 350 万美元,折算成港元约合 2730 万,再次将 “上市公司为核心高管配置香港保险” 这一操作,推到了大众视野中。

值得一提的是,此次投保的是一款万用寿险产品。这类产品的一大亮点在于前期现金价值表现亮眼,而且支持通过保费融资的方式放大收益与身故保障杠杆 —— 投保人通常只需自行出资 10%-20% 的保费,剩余部分借助融资就能轻松撬动 5-10 倍的保障与收益杠杆,这也是不少高净值人群青睐这类产品的关键原因。

不过根据公开披露的信息来看,本次光丽科技为 CEO 配置的这份保单,并未采用保费融资的操作。

不少人可能没摸清门道:公司给核心高管买保险,保的从来不是 “人”,而是企业的核心资产。

这和咱们个人投保的逻辑完全不一样 —— 这类保单的受益人大多是公司本身。它不是给 CEO 的生命兜底,而是为了对冲风险:一旦 CEO 遭遇意外,这笔保单就能成为企业的 “救命钱”,保住公司的未来发展。

在香港,只要是依法注册成立、持续经营满 1 年且合法存续的公司或法团,都能为公司重要岗位人员投保。涵盖 CEO、CFO、COO、董事等核心人员 —— 这类角色一旦出现风险,很可能给公司运营带来不小冲击。

需要注意的是,投保需在香港境内办理,相关人员需前往保险公司签署正式文件。

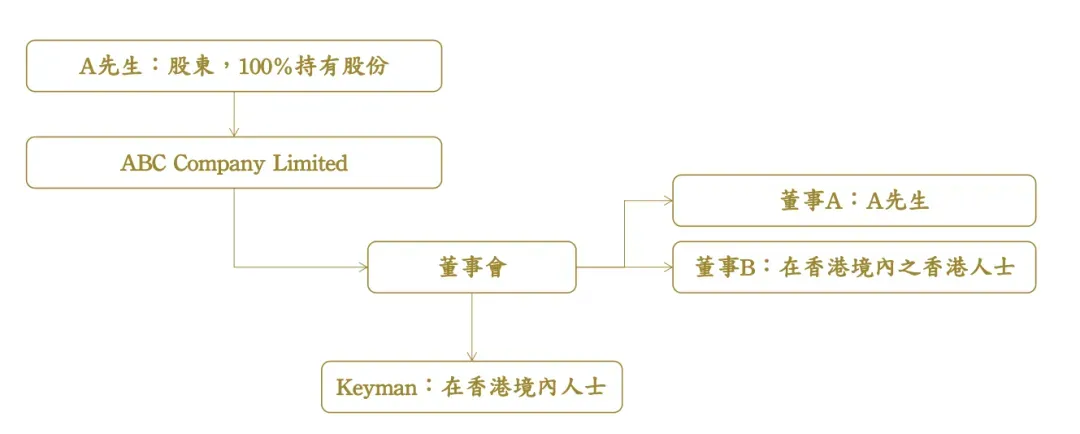

以上图Keyman为例,保单结构非常简单:

如何认定keyman的职务(CEO、CFO、COO等)?

公司要员是指CEO, CFO, COO, Director, Shareholder等保险公司没有统一版本,需出具公司聘书或合约;

要求“总保费不超过年薪5/7倍”中,年薪如何证明?

公司薪金粮单或银行每个月出粮记录,新入职KeyMan可以先提供合约。合约中需附带有薪金显示。

高额保费需要财务证明,如何证明?

银行账户报表(最近 6 个月),公司财务报告,如损益表、资产负债表 (最近 1 年)

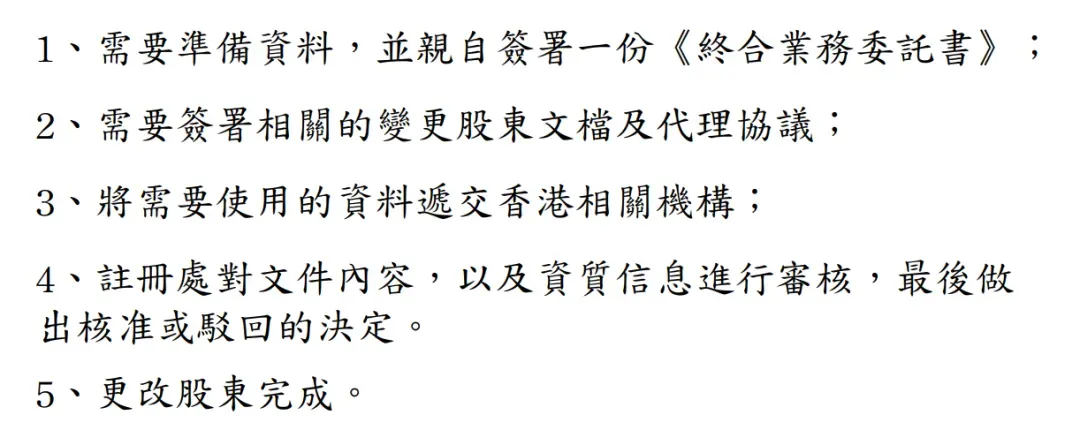

申请流程也超级简单:(与一般保险申请的要求相同)

1)Life Insurance Application Form人寿保险申请书

2)Proposed insured ID document受保人身份证明文件

3)Broker’s Report营业代表报告

4)Replacement Declaration转保声明

5)Financial Needs Analysis for Business Association / Policy Owner商业组织申请人/ 保单持有人财务需要分析

6)Risk Profile Questionnaire (for Investment-linked products)风险意向问卷(投资相连产品)

注意: 需递交“申请人资料分析表格”与填写以下部分

1.甲部 – 个人资料

2.丙部 – 风险意向问卷

重要资料声明书及申请人声明书(投资相连产品)或其他需要之材料。

由于各家保司核保要求不同,所以需要根据公司财务情况及客户需求,选择对应的保险公司进行投保。

对于没有香港公司的客户,又想使用此方式进行投保的,可以收购一间公司来进行,收购流程如下:

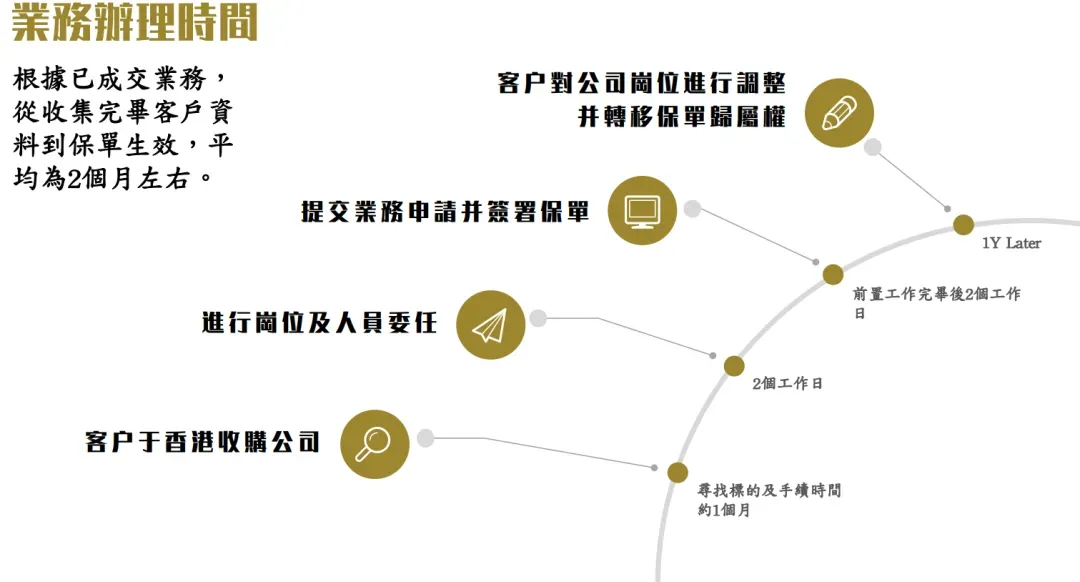

业务办理时间线如下:

好处1、“公转私”功能:实现资产灵活转换

香港保单允许在合理范围内进行转让,企业投保后,可通过变更投保人手续,将保单从公司名下转至个人(股东)名下,实现“公转私”。

这一过程仅需向保险公司登记,流程简便。利用香港公司持有保单,更灵活地进行税务筹划:

保费支付可使用公司税后利润

未来理赔金和现金价值增长享受香港保险业的税收优惠

配合离岸架构实现更优化的税务规划

适用场景举例:

企业为高管投保,后期转为个人持有,作为激励。

股东通过公司缴费,未来转为个人资产,实现财富转移。

好处2、CRS 是否可“规避”?

“让公司,而不是你个人,来持有香港保单”——它到底是避税、避报,还是一种更高阶的资产合规管理方式?

先说清楚:CRS不是“全球查账”,而是“身份申报” 。

CRS(Common Reporting Standard,简称共同申报准则)并不是一个“监控系统”,它的核心机制是:各国金融机构识别账户持有人是否为其他国家的税务居民;如果是,就将账户信息(如持有人身份、账户余额、收益等)报送到本地税局;各国税局之间再进行自动交换。

所以,是否会被交换,关键在于账户持有人的身份。

CRS的本质是“税务居民身份申报”,而非全面监控。

公司持有保单时,金融机构识别的是公司身份,而非背后个人。

若公司为非中国税务居民(如在BVI、香港等地注册并积极运营),其金融账户信息通常不会自动交换至中国。

若公司为中国税务居民,则仍需申报。

因此,公司投保不是“逃避”CRS,而是通过合法身份转换,实现更优化的税务信息管理。

好处3、资产隔离与债务防护

保单归公司所有,独立于个人资产。

即使个人面临债务或法律纠纷,保单资产不受影响,具备较强的风险隔离功能。

长期持有享有可观收益,且受保人可以无限更换,提领灵活,可世代传承。外贸企业主、专业国际投资者、海外上市企业股东均可以通过此种方式进行一定的资产隔离。

好处4、税务递延与筹划空间

用储蓄分红险来投保,对应的保费一般不能税前列支,如按照员工福利/资本性支出来做账,企业本身应完成企业利得税的申报和缴纳。

用香港公司股东分红无个人利得税,但如果是中国的税务居民,需要就其全球范围内的所得纳税,包括在香港或者离岸公司分红所得,但如果对应公司的利润直接支付给保险公司给要员投保,由公司持有这部分保单,是一种递延税收申报的思路:

公司使用税后利润缴纳保费,不直接抵扣税款。

若公司为离岸架构,并配合信托或保单设计,可递延或优化税务负担。

未来可通过“公转私”或股权转让方式,实现资产传承与税务规划。

最后一句话,香港公司投保这件事,大家还是要根据自身情况进行适配。