截至 2025 年末,A 股市场上市公司总数已达 5470 家,在市场扩容的同时,风险警示类企业的分布与动态也备受关注。其中,被实施退市风险警示(即 * ST)的公司有 96 家,遭遇其他风险警示(即 ST)的企业为 81 家,两类警示分别对应不同风险等级 ——*ST 标识意味着公司面临终止上市的高风险,而 ST 则聚焦于规范运作、生产经营等非致命性风险提示,是交易所向投资者亮起的 “风险黄灯”。

根据 2025 年修订的《股票上市规则》,*ST 的触发条件涵盖财务指标不达标、审计意见异常、重大违法违规等多重场景,例如主板公司最近一年净利润为负且扣除后营收低于 3 亿元,或连续 20 个交易日市值不足 5 亿元等;ST 则多因资金占用、内控失效、分红不达标等问题触发,两类警示均需在风险警示板交易,每日涨跌幅限制为 5%。

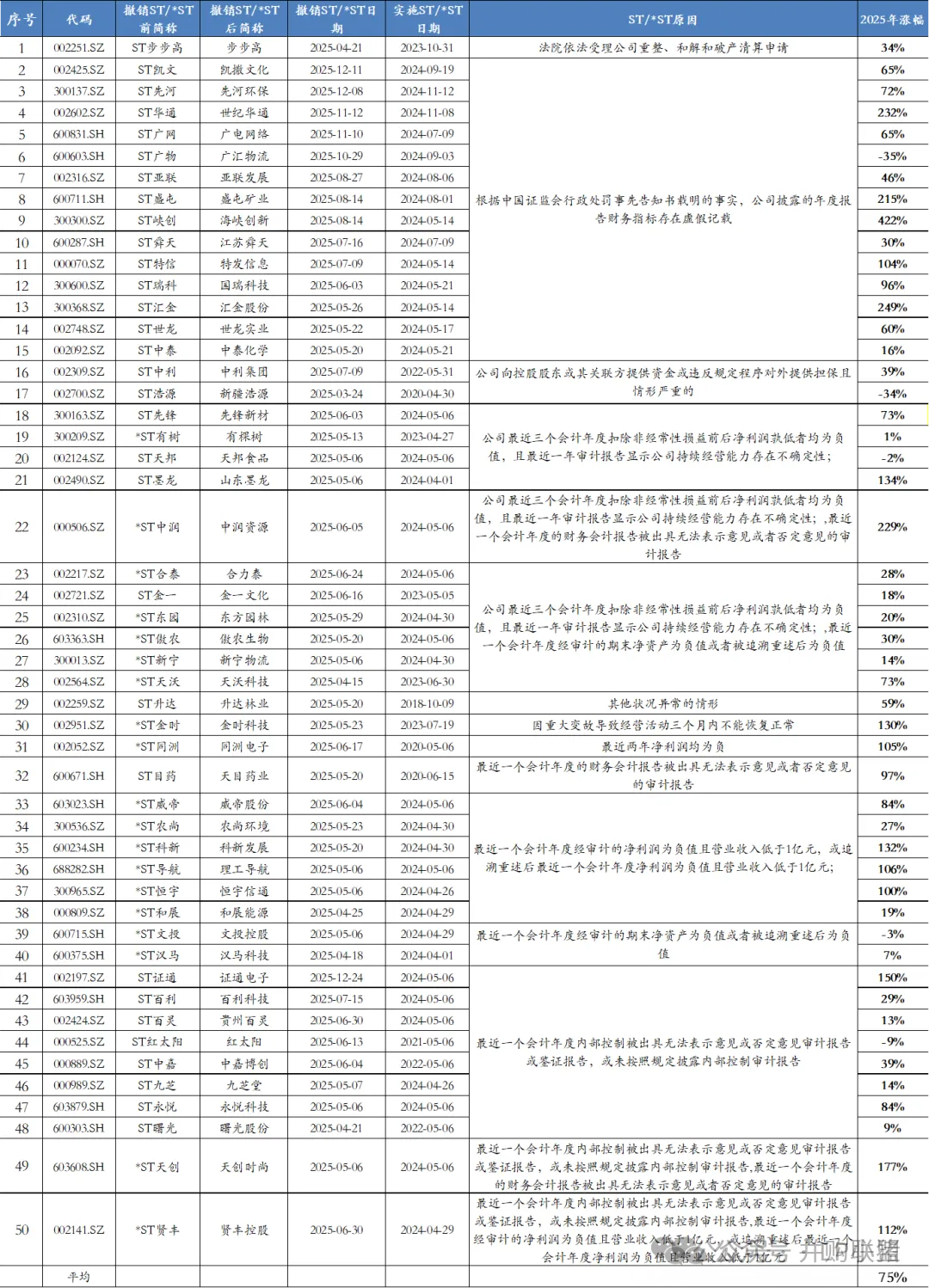

在退市常态化的市场环境下,2025 年共有 50 家 ST 或 * ST 公司通过改善经营、破产重整、剥离亏损资产等方式成功 “脱星摘帽”,占全年警示类公司总数的近三成。这部分企业不仅摆脱了退市风险,更在资本市场引发强烈反响,摘帽后股价平均涨幅高达 75%,成为年度市场亮点。其中,海峡创新以 422% 的惊人涨幅领跑全场,其股价暴涨得益于平潭综合实验区 “数字中国” 试点的政策催化、2024 年业绩扭亏带来的估值修复,以及游资对 “小市值 + 国资云” 概念的集中炒作,全年换手率超 200%。值得注意的是,除海峡创新外,*ST 铖昌、ST 宁科等公司也凭借摘帽预期或重整利好,在特定时段实现股价翻倍,展现出风险警示板块的结构性机会与高波动性特征。

产融公会 & 启金智库将于 2026年1月24-25日(周六/日)在深圳举办《上市公司收并购、控制权交易、并购基金、市值管理的最新实操与典型案例专题培训》,本期特邀5位行业实战派资深人士主讲分享最新经验和案例,本次是我们主办的上市公司并购重组重整专题2026年第1期、2025年已举办10期、2024年已举办6期,助力构建展业必备的知识体系、实战技能、稀缺经验和有效人脉,诚邀您的参加。

课程提纲

第一讲:上市公司并购方案设计33大要点与典型案例——让并购更容易

(时间:1月24日周六上午9:00-12:00)

·主讲嘉宾:程先生,资深保荐代表人、CPA、CFA,曾从事投行工作15年,曾任职于中信建投证券投行部、国信证券投行部、华创证券并购部、瑞华会计师事务所、国海证券研究所。具备扎实的财务、法律、行业研究功底,在IPO、再融资、并购重组、股权激励、内控设计等领域拥有丰富的实操经验。参与过多个上市公司收并购项目,书籍《中国上市公司再融资理论及实践》、《企业IPO上市之二十八项规划》、《上市公司市值管理手册》、《并购重组二十八讲》等书籍。

一、并购方案之顶层规划

二、并购方案核心要点之估值、支付方式、业绩对赌、奖励

三、并购方案之标的公司特殊事项

四、并购方案之其他事项

五、买方卖方并购需求清单以及并购顾问的要点

六、答疑与交流

第二讲:上市公司收并购的关键密码、亲自参与完成2025年某上市公司控制权交易案例深度剖析

(时间:1月24日周六下午13:30-16:30)

· 主讲嘉宾:郭先生,历任过4家A股上市公司和1家百亿港股上市公司董秘/财务总监/战略投资总监/外部董事,还担任过私募股权投资机构副总裁、券商投行高级项目经理、四大会计师事务所高级审计员、大型律所顾问等。2025年最新亲自参与和完成了某A股上市公司控制权交易案例。博士,持有9大金融证书:律师、注册会计师、保荐代表人、注册税务师、注册资产评估师、国际注册内审师、沪深董秘资格,证券和基金从业资格。拥有丰富的企业并购重组、上市公司市值管理等跨界实战经验和操盘案例。

一、上市公司收并购的关键密码、最新实操要点

1.企业上市与并购的抉择与实践

2.上市公司并购重组的类型和几种基本模式

3.上市公司并购重组的逻辑、难点、约束条件

4.上市公司控制权转让或收购难点突破

5.买方和卖方并购决策时考虑哪些要素、如何达成一致?

6.上市公司并购的操作流程和关键要点

7.如何做好上市公司并购的尽职调查?

8.如何设计好并购交易方案?

9.如何运用好配套融资和具体工具优劣势对比?

10.近一年上市公司并购案例梳理分析

11.上市公司并购财务顾问的定位及必要性

二、亲自参与成功2025年某上市公司控制权交易案例深度剖析

1.控股权交易案例过程概况

2.上市公司的背景分析、价值何在?还能卖掉?

3.如何读懂上市公司?

4.上市公司为什么要卖?如何卖?谁来买?

5.对于买方的好处和后续资本运作考虑要点

6.控股权交易的最新流程和时间推进表要点

7.如何有效与监管沟通?

8.买方、买方、监管相互之间的沟通技巧和原则有哪些?

9.交易方案沟通的过程(超10稿交易方案沟通全过程)

10.股份转让协议核心要点解析

11.股份转让的细节实操要点

12.私募基金形式参与上市公司控制权交易的最新要点

三、2026年的上市公司收并购的业务机会和行动策略

四、答疑与交流

破冰介绍及项目资源交流会

(时间:1月24日周六下午16:30-17:30)

学员介绍破冰、强化彼此认知、实现合作共赢

环节一:启金智库关于上市公司收并购相关服务与资源介绍

环节二:所有参会嘉宾自我介绍(可展示PPT)

环节三:1V1针对性交流

第三讲:智元/中昊/七腾三大科技企业收购上市公司控制权案例沉浸式解析

(时间:1月25日周日上午9:00-12:00)

·主讲嘉宾:柴先生,知恒北京律师事务所管委会主任,促成了2025年智元机器人收购上纬新材688585控股权转让案例。曾任职于九鼎投资医药团队中钰资本管理合伙人、深圳高特佳投资集团合伙人、GUOCOLAND(CHI-NA)LTD董秘及法务总监等职,长期专注于PE+上市公司+政府资金的并购基金,且主导了爱尔眼科300015、南京高科600064、昌红科技300151等基金,还对私募基金募投管退、基金退出环节疑难问题和非现金资产分配及股票实物分配、上市公司破产(司法)重整及上市公司救市退市、政府产业引导基金结构化设计和被投项目资产证券化等资本市场业务,有深刻理解和案例经验。

·主讲嘉宾:胡女士,知恒北京律师事务所律师,保荐代表人,北京大学获法律硕士和JURIS DOCTOR 双学位,曾供职于华西证券、江山控股和北京德恒律师事务所等。成功运作过多个主板IPO、创业板IPO、并购重组、定向增发、配股股权激励项目,也擅长并购重组、债务清收、合同纠纷及争议解决等。

一、2025年上市公司控制权转让概览

二、IPO与收购上市公司控制权对比

三、智元、中昊芯英、七腾收购方案对比

四、核心问题探讨

五、智元机器人收购上纬新材案例解析及心得体会

六、答疑与交流

第四讲:如何打造下一个上纬新材之上市公司并购重组与合规市值管理

(时间:1月25日周日下午13:30-16:30)

·主讲嘉宾:赵先生,中国创投资产华南区总裁、深圳前海鼎晖董事长,5家A股上市公司战略股东,17家阳光私募基金战略投资顾问,16家家族办公室产业资本顾问,1家公募基金战略投资顾问,某政府产业基金合伙人。完成12家上市公司并购重组,12家优质项目并购A股控制权出资。拥有多年上市公司并购、并购基金、国资基金、产业投资的综合从业经验。长期致力于A股上市公司(含国资)的合规市值管理、战略投资、并购重组。

一、什么样的并购能支撑股价上涨500%-1000%?

二、有效并购是否只是市值增长的唯一途径?

三、合规市值管理还有哪些可行性方案和案例?

四、实战与理论如何与合规有效结合?

五、优质项目并购A股控制权的交易结构和资金安排设计实战

六、地方国资参与上市公司并购的目标、模式、要点、案例

七、2026年的业务谋划与工作机制

八、答疑与交流

报名方式:

戳下面的 阅读原文,更有料!

戳下面的 阅读原文,更有料!