核心观点

事件:6/26公司公告转让房地产子公司顺鑫佳宇100%股权进展。最新方案是拟通过在北京产权交易所挂牌的方式公开转让顺鑫佳宇100%股权,挂牌价30.98亿元;将视情况调整价格多次挂牌;若最终未征集到受让方,公司控股股东顺鑫控股集团将以不低于22.5亿元价格参与摘牌。本次交易尚需获得股东大会批准。

点评:5/12公司公告对顺鑫佳宇进行增资,以对顺鑫佳宇的49.74亿元的债权增资计入顺鑫佳宇的资本公积。我们当时判断通过此次债转股操作消除了受让方负债压力,使顺鑫佳宇净资产转正,提升转让交易达成概率。

目前交易方案明确了房地产业务剥离事项,房地产业务剥离后上市公司主营白酒业务更加突出,整体季度业绩也更加可预测,我们判断将提升投资人对公司关注度。

同时方案进一步明确了交易价格预计在22.5-30.98亿元,该价格对比顺鑫佳宇公司截至5/31的净资产26.4亿元,对应P/B在0.85-1.17,对比其他上市房企我们认为属合理水平。

投资建议

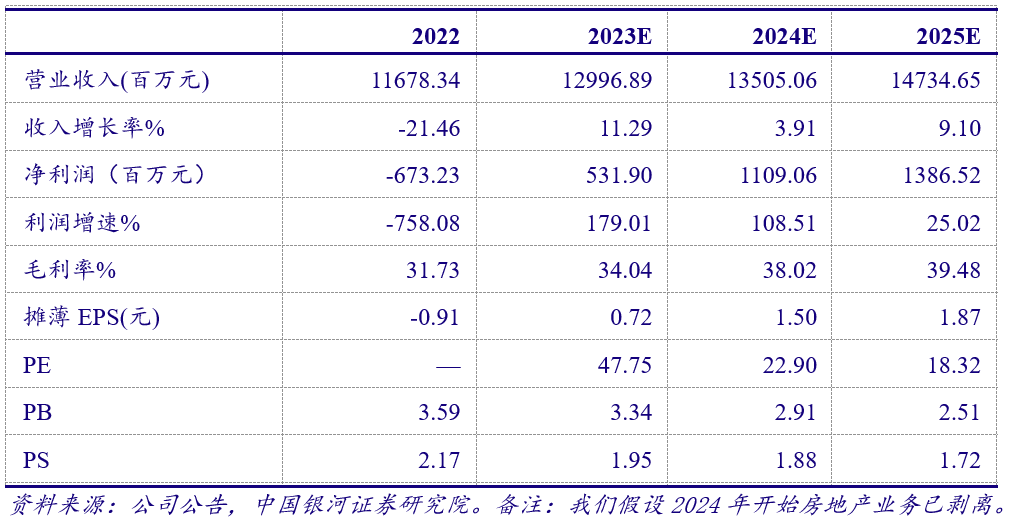

房地产业务从上市公司剥离事项取得实质性进展,业务清晰将提升公司对投资人的吸引力,我们认为交易价格区间相对合理。顺鑫农业是国内低档酒龙头,我们判断在消费疲弱的大环境中具备韧性。我们预计2023-2025年EPS 0.72/1.5/1.87元,目前股价对应P/E分别为48/23/18倍,首次覆盖,给予公司“推荐”评级。

主要财务指标

风险提示

交易推进进度不及预期,新品销售不及预期。

如需获取报告全文,请联系您的客户经理,谢谢!

本文摘自:中国银河证券2023年6月28日发布的研究报告《【银河食饮】公司点评_顺鑫农业(000860)_房地产业务剥离取得实质性进展》

分析师:刘来珍