利润是经营出来的,更是守护下来的

对于企业来说,税务从来不是财务报表上的一个科目,而是隐藏在每一笔交易、每一次扩张、每一个转型决策中的利润黑洞。它能够悄无声息地吞噬企业10%到40%的净利润,甚至一夜之间颠覆多年积累的基业。

从业二十余年,我见过太多令人扼腕的案例:一家年利润3000万的企业,因税务不合规被追缴五年税款,最终清算离场;一家即将上市的高新技术企业,因研发费用归集不合规,错失IPO窗口期。

今天,我基于上百个实战案例,系统梳理从行业特有问题到全生命周期管理的税务风控体系,提供一份能直接落地、能避坑止损、能创造价值的实战指南。我们不谈空泛理论,只讲实战方法,帮助你的企业在复杂税务环境中守住利润底线。

第一章:五大行业税务雷区深度解析

1-制造业:增值税链条的脆弱平衡

行业税务画像:制造业税务管理如同走钢丝——上游供应商管理、下游销售开票、中间生产损耗,任何一个环节断裂都可能导致全链条崩溃。

典型风险场景:

供应商暴雷牵连:合作多年的供应商突然失联,其开具的发票被认定为虚开

出口退税翻车:单证不齐、备案不及时导致退税失败,资金链紧绷

生产损耗异常:损耗率明显偏离行业标准,无法提供合理解释

企业案例深度解析:

一家年营收8000万的机械制造企业,因上游钢材供应商涉虚开发票被查处。该企业已抵扣的286万进项发票被认定为无效,不仅需要转出进项税额41.5万,还被处以0.5倍罚款,出口退税资格暂停6个月,现金流几近断裂。

风险根源剖析:

供应商管理缺乏动态监控机制

出口退税流程依赖个人经验,未形成标准化

生产损耗核算粗放,缺乏过程记录

制造业税务健康清单:

每月抽查10%供应商的“三流一致”情况

建立出口退税单证完整性检查表

制定不同产品的标准损耗率范围及异常预警机制

关键物料建立从采购到销售的完整追踪记录

2-科技行业:税收优惠的双刃剑

行业税务画像:科技企业享受着最丰厚的税收优惠,却也面临着最严格的合规审查。研发费用加计扣除、软件退税、高企优惠等政策,用好了是助推器,用错了就是定时炸弹。

致命陷阱:

研发费用“一锅炖”:研发与生产费用混同核算

高企资格“重认定轻维护”:通过认定后忽视持续合规

软件退税“盲目适用”:产品范围扩大化,超范围享受优惠

惨痛教训:

某软件企业年研发投入1200万元,因未建立规范的项目管理体系,研发费用与生产成本混同核算,在税务稽查中被取消加计扣除和软件退税资格,不仅补缴186万元税款,更影响了后续高企复审,所得税率从15%跳回25%。

合规要点:

建立研发项目“立项-过程-验收”全周期文档体系

设置研发费用辅助账,实现费用精准归集

每季度自查高企指标,确保持续达标

软件产品建立“产品-检测报告-销售合同”对应关系表

3-电商与平台经济:数字化收入的水下冰山

行业税务画像:直播打赏、平台佣金、广告收入...新经济形态创造了新的收入类型,也带来了前所未有的税收认定难题。

高风险地带:

收入性质认定模糊:打赏收入按服务费申报,平台收入混同处理

税收管辖权争议:多地经营,收入归属地不清

平台责任边界不明:对入驻商户税收监管责任认识不足

头部平台的代价:

某直播平台年打赏收入超3亿元,错误地将打赏收入归类为“服务费”并按6%税率申报,同时未代扣主播个税。税务机关认定其少缴增值税且未履行扣缴义务,追溯三年补税罚款870万元,平台声誉严重受损。

新经济税务合规框架:

收入分拆核算:自营、平台、佣金、广告等收入类型分开核算

税收管辖权地图:绘制业务分布与税收归属对应关系图

平台责任清单:明确对商户的税收监管义务与执行标准

新型业务备案:新业务模式上线前向主管税务机关备案说明

4-建筑业:跨地域经营的合规迷宫

行业税务画像:项目遍布全国、周期漫长、成本复杂,建筑业税务管理需要在各地政策差异中寻找平衡。

常见陷阱:

异地项目“裸奔”:未按规定办理报验登记,未就地预缴税款

成本核算“大锅饭”:不同项目成本混同,甲供材处理不当

计税方式“选择困难”:简易计税与一般计税适用条件把握不准

集团化管理的崩盘:

某建筑集团在全国有数十个项目,因管理松散,多个项目未办理异地预缴,分包发票大量不合规。多地税务机关联合稽查后,追缴税款、罚款超2100万元,部分项目因发票被停而无法结算。

建筑业税务标准化流程:

项目启动税务清单:报验登记、预缴测算、发票申领

项目成本四分开:人工、材料、机械、间接费用分开核算

计税方式决策树:建立甲供材、清包工项目计税方式选择标准

分包商准入机制:资质审查、信用评级、发票合规培训

5-服务业:人力成本与进项短缺的双重压力

行业税务画像:轻资产、重人力,进项发票少,增值税税负天然偏高,易引发虚开发票、虚列成本等冲动行为。

稽查高发区:

成本费用“注水”:虚列人员费用、虚构外包服务

进项发票“凑数”:接受虚开发票充抵进项

个税申报“缩水”:福利补贴未并入工资,兼职报酬私户发放

高端服务的坠落:

某咨询企业为降低税负,将高管薪酬伪装为外部咨询服务费,通过第三方公司虚开发票。稽查发现后,补缴增值税、企业所得税、个税合计520万元,企业信用等级被降,大客户纷纷流失。

服务业税务优化正道:

真实成本结构分析:识别可合规优化的成本项目

进项发票拓展策略:梳理可取得进项的业务环节

薪酬福利税务筹划:合法利用各项扣除与免税政策

税负健康监测:建立行业税负率对标与预警机制

第二章:三大核心税种的攻防实战

增值税:发票管理的生死线

风险画像:

供应商失联,已抵扣发票作废

员工善意取得虚开发票,企业承担后果

兼营不同税率业务,从高计税

免税项目对应进项未做转出

核心风控动作:

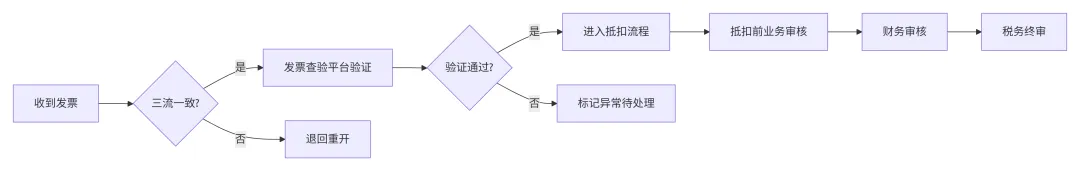

供应商分级管理:

A类(战略供应商):每月对账,每季实地考察

B类(重要供应商):每季对账,每半年资质复核

C类(一般供应商):每半年抽查“三流一致”

发票全流程监控:

3.兼营业务核算清晰化:

设置不同税率收入明细科目

进项税额按收入比例分摊

免税项目建立单独核算体系

企业所得税:税前扣除的证据链

常见误区:

以为有发票就能全额扣除

忽视扣除限额(如业务招待费60%/5‰)

研发费用“装进篮子都是菜”

资产损失未做专项申报

合规扣除证据链建设:

费用真实性四重证据:

合同协议(事由真实)

发票凭证(形式合规)

付款记录(资金真实)

成果证明(事项完结)

研发费用“项目制”管理:

项目立项书 → 项目预算表 → 人员工时记录 → 物料领用单 → 成果验收报告 → 专项审计报告跨年事项台账五年亏损弥补台账

资产损失专项申报台账

税收优惠享受台账

个人所得税:全员全额的扣缴责任

扣缴盲区:

非货币性福利(礼品、旅游等)未计入工资

股权激励行权时未代扣个税

解除合同补偿金超标准部分未扣税

实习生、兼职人员按“劳务报酬”但未扣税

个税扣缴标准化流程:

薪酬包全口径统计:

基本工资 + 绩效奖金 + 各类补贴

实物福利 + 企业年金 + 补充医疗

股权激励预期收益

特殊事项处理清单:

解除合同补偿金:超过当地职工年平均工资3倍部分计税

股权激励:行权时按“工资薪金”单独计税

全年一次性奖金:选择最优计税方式

外部人员管理:

建立兼职人员信息库

签订劳务合同明确税款承担

次月15日前完成申报缴纳

第三章:企业全生命周期的税务管理演进

初创期(0-3年):合规基因植入

本期核心任务:避免“先天不足”

纳税人身份选择:小规模vs一般纳税人

年销售额500万以下,客户多为个人或小规模企业 → 选择小规模

有较大规模客户需要专票,且进项充足 → 选择一般纳税人

税收优惠应享尽享:

小规模纳税人月度10万(季度30万)免征增值税

小型微利企业所得税实际税负5%-10%

六税两费减半征收

基础制度建立:

发票领用、开具、保管制度

费用报销基本流程

账簿设置规范

本期税务健康体检:

是否完成税种核定?

是否申请了应享的税收优惠?

是否建立基础账簿?

开票系统是否熟练操作?

成长期(3-8年):系统化建设

本期核心挑战:业务发展速度超越管理能力

进项发票管理升级:

建立合格供应商名录

制定发票审核标准流程

设置专岗负责发票认证

成本费用精细化:

按项目/部门核算成本

费用报销标准化附件要求

建立预算控制机制

税收优惠深度利用:

高新技术企业认定规划

研发费用加计扣除规范化

软件企业税收优惠申请

本期管理升级:

引入财务软件或ERP系统

设置税务会计岗位

聘请税务顾问定期指导

每季度开展税务自查

成熟期(8年以上):战略性管理

本期核心目标:从合规到价值创造

集团税务架构优化:

关联交易定价政策制定

利润中心税务布局

税收洼地合理利用

跨境税务管理:

对外支付税务备案

税收协定优惠申请

转让定价文档准备

重组并购税务筹划:

并购前的税务尽职调查

交易架构税务优化

历史遗留问题处理方案

本期体系建设:

建立税务风险控制矩阵

制定年度税务筹划方案

开展全面税务健康检查

建立税务稽查应对预案

转型期(任何阶段):变革期风险管控

本期特别警示:结构变革中的税务陷阱

业务模式转型:

新业务模式税务定性

遗留业务税务处理

税收优惠衔接过渡

资产重组:

不同重组方式税负测算

特殊性税务处理适用

重组后税务延续事项

股权架构调整:

股权转让税务成本

代持还原税务处理

境外架构税务影响

转型期必备动作:

任何重大变革前进行税务影响分析

与主管税务机关事前沟通

聘请专业机构设计交易架构

做好新旧模式过渡期税务安排

第四章:从“救火”到“防火”——构建税务风控体系

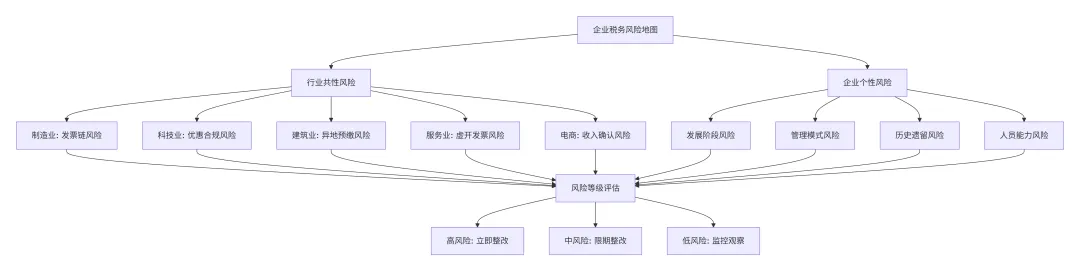

第一步:绘制你的税务风险地图

行业风险图谱制作指南:

政策扫描:梳理影响本行业的税收政策

国家层面:增值税、企业所得税等通用政策

行业层面:行业特殊政策(如软件退税、农产品免税等)

地方层面:地方性税收优惠与征管要求

风险点定位:

3.案例库建设

:收集行业内外典型案例,分析风险触发点

第二步:建立税种管理SOP(标准操作规程)

增值税管理SOP示例:

1. 采购环节 - 供应商选择标准 - 合同税务条款审核 - 发票取得时效要求 - 三流一致验证流程 2. 生产/服务环节 - 不同税率业务核算分离 - 免税项目进项转出计算 - 视同销售情形判断 3. 销售环节 - 开票时点控制 - 发票内容规范 - 红字发票开具流程 4. 申报环节 - 进项发票认证时限 - 销项发票汇总核对 - 申报表数据勾稽关系检查第三步:实施三层级风险防控

业务-财务-税务协同防控机制:

第四步:构建税务风险应急机制

税务稽查应对四步法:

第一步:前期准备(稽查前) - 建立稽查应对小组 - 整理历年税务资料 - 开展自查补税评估 第二步:现场应对(稽查中) - 专人陪同,统一口径 - 提供资料,配合检查 - 专业问题由顾问解答 第三步:沟通协商(稽查后) - 对稽查结论专业复核 - 有理有据沟通申辩 - 争取从轻处理 第四步:整改提升(处理后) - 按时缴纳税款罚款 - 分析问题根源 - 完善内控制度第五章:实战工具箱——可直接落地的自查清单

月度自查清单(10分钟完成)

适用对象:所有企业财务负责人

检查时间:每月申报前

检查要点:

发票检查:当月新取得发票是否已全部查验真伪?

纳税申报:申报数据与账面数据是否勾稽一致?

税款缴纳:应缴税款是否足额存入缴税账户?

优惠适用:享受的税收优惠条件是否持续满足?

个税扣缴:上月员工薪酬个税是否已准确扣缴?

季度自查清单(1小时完成)

适用对象:中小企业负责人+财务

检查时间:每季度末

检查要点:

税负分析:本季度税负率是否在行业合理区间?

大额交易:单笔超10万元交易税务处理是否合规?

政策跟踪:本季度是否有影响企业的税收新政?

供应商评估:主要供应商税务资质是否正常?

凭证检查:随机抽查30份凭证,附件是否齐全合规?

年度自查清单(专项时间完成)

适用对象:企业负责人+财务团队+外部顾问

检查时间:每年11-12月

检查要点:

全面健康检查:是否聘请专业机构进行税务健康检查?

优惠资格复核:高新技术企业、软件企业等资格是否持续符合?

关联交易评估:关联交易定价是否公允,资料是否齐全?

资产损失申报:需专项申报的资产损失是否已准备资料?

汇算清缴准备:企业所得税汇算清缴调整事项是否已梳理?

风控体系评估:现有税务风控体系是否需要升级?

结语:税务合规是企业最宽的护城河

在二十多年的税务咨询服务中,我见证了一个不变的规律:所有税务危机都是积累而成的,所有税务安全都是管理出来的。

税务管理有三个境界:

境界一:事后救火,稽查来了才整改

境界二:事中控制,业务发生时有规范

境界三:事前规划,战略决策中融税务

大多数企业停留在第一境界,少数企业达到第二境界,只有那些真正优秀的企业才能达到第三境界。

税务合规的回报是隐形的,但却是最确定的。它不会像营销投入那样带来立竿见影的销售增长,但会在关键时刻保护企业不受致命打击;它不会像技术研发那样创造专利壁垒,但会为企业节省真金白银的税款支出。

在金税四期全面上线、税收监管从“以票管税”向“以数治税”转型的今天,企业的税务管理必须从“被动应对”转向“主动管理”。这份指南中的方法、清单、体系,都是我多年来从数百个案例中提炼的实战精华。

希望每位创业者、企业家都能认识到:税务合规不是成本,而是投资;不是约束,而是保护;不是财务部门的事,而是企业家的核心经营能力。

守住税务底线,就是守住企业的利润底线,更是守住企业可持续发展的生命线。

作者:王美江-正点方略创始人,畅销书财经作家

佣时代已经过去,合伙人时代已经到来!得合伙人,得天下!

合伙人时代——以华为、阿里、碧桂园、旭辉地产、海尔、韩都衣舍,爱尔眼科为代表的著名企业纷纷导入“利益共享”为核心的合伙人制度,越来越多中小型企业纷纷导入合伙人管理模式,培养核心人才,与公司形成利益、事业、命运共同体!

A:书籍:想学更多合伙与股权知识,推荐本文作者知名财经作家王美江老师的畅销书《合伙人裂变与股权密码》,当当、京东、全国书店、全国机场有售。

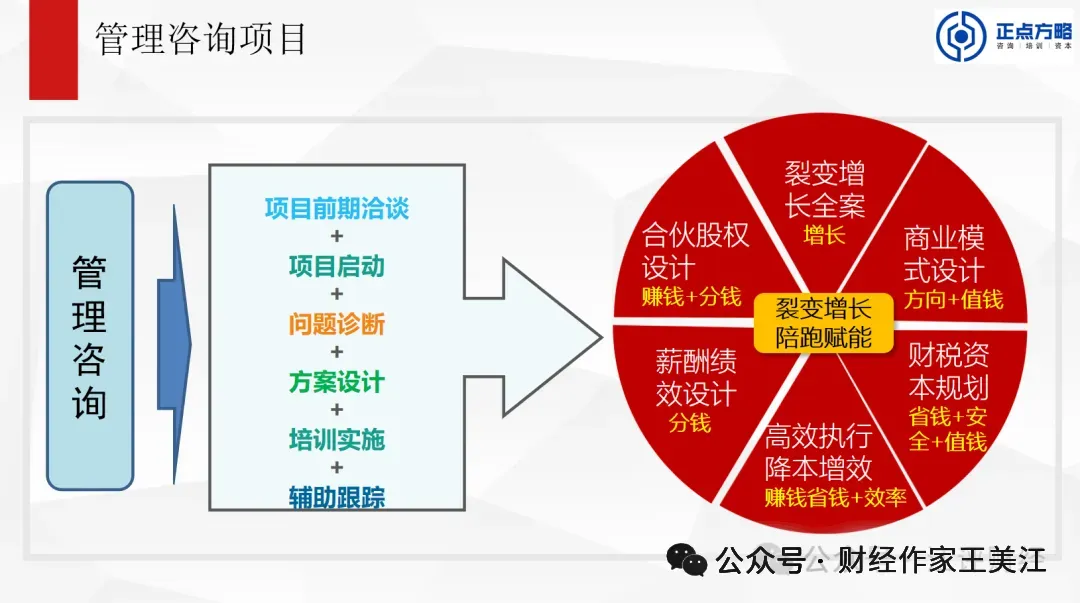

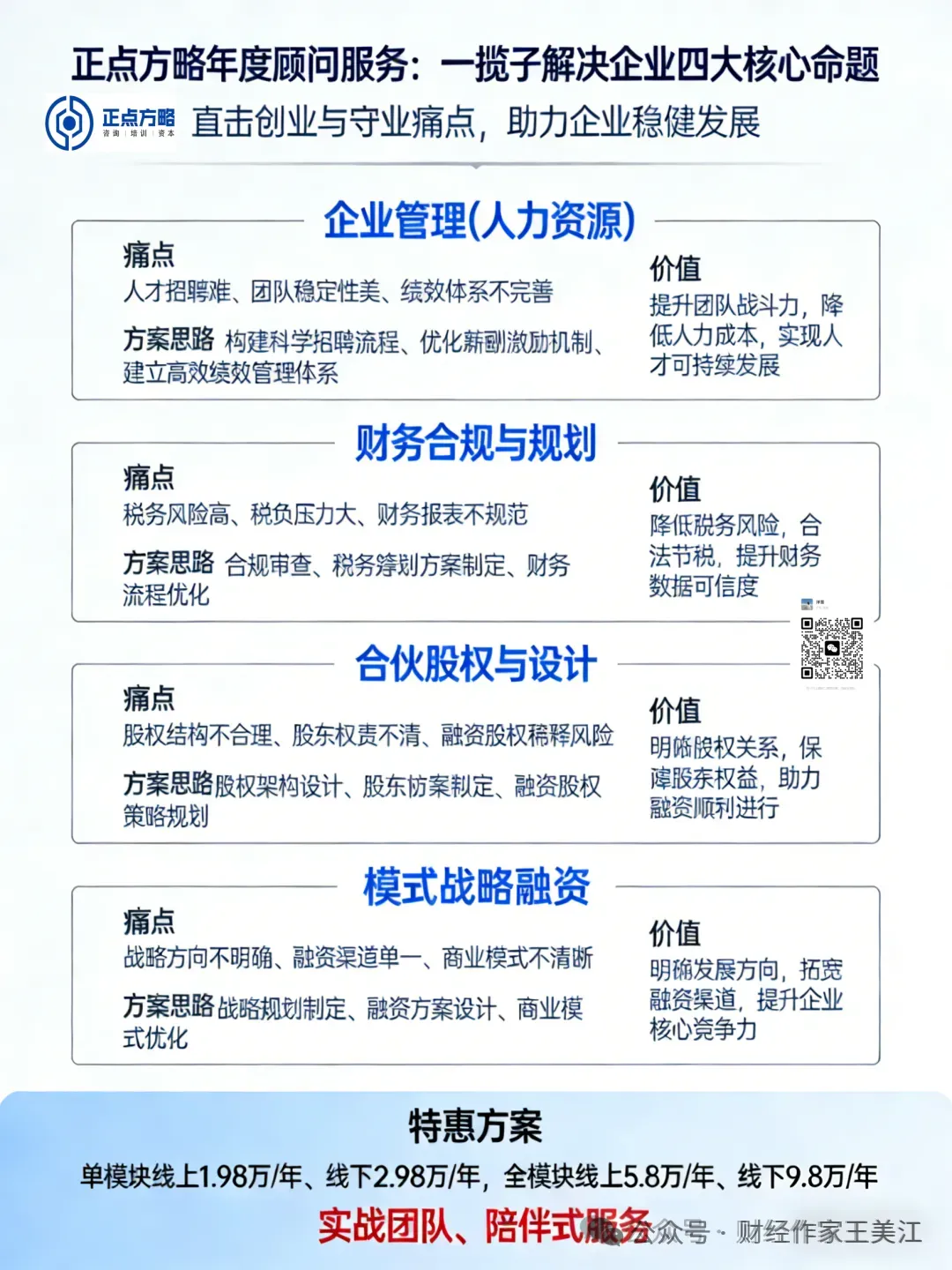

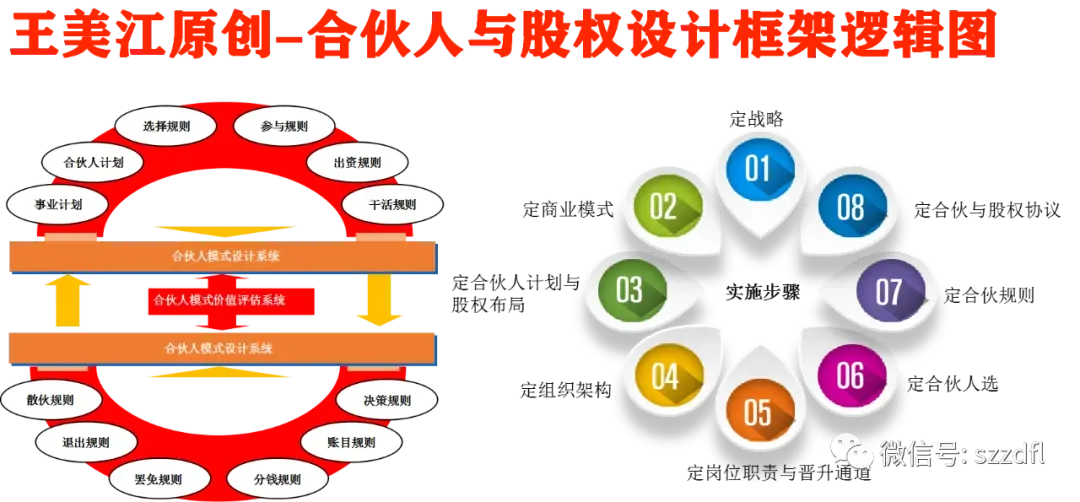

B:合伙股权咨询:正点方略王美江老师团队主要做“合伙与股权设计咨询”,已落地300多家企业合伙与股权设计咨询项目,助力项目方轻资产、低成本加速增长与资本上市。

点击了解合伙股权微咨询:合伙人与股权年度微咨询-1V1年度专业顾问服务

C:商业模式咨询:正点方略帮助150多家企业重塑商业模式设计、差异化突围、拿到股权融资,想融资必须做个专业的商业计划书;想招商必须做个专业的商业计划书;想拿政府政策资金必须做个专业的商业计划书;想搞钱,想估值更高,想包装好项目,来找我们做专业的商业计划书!

咨询服务了解扫码微信13378409920

❖

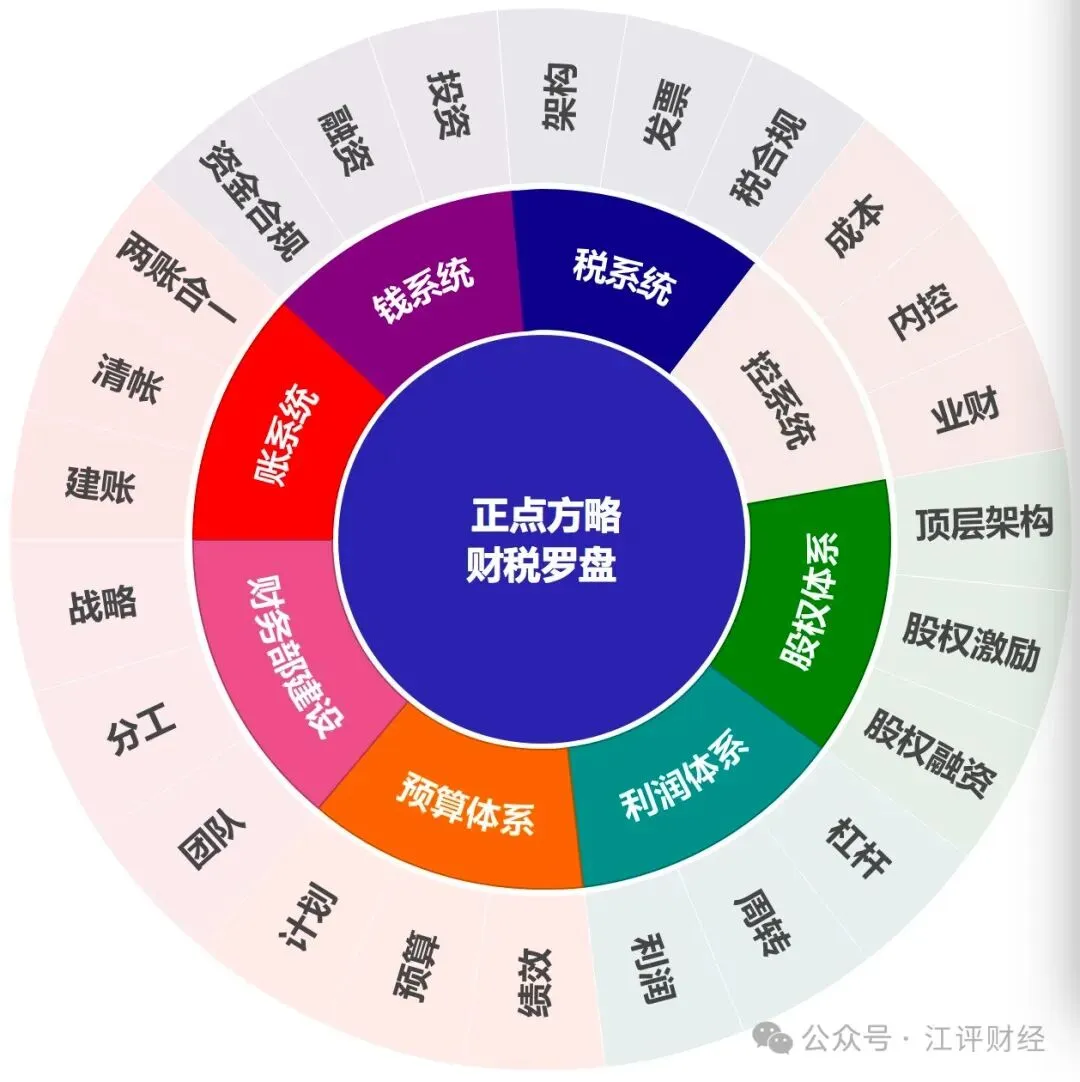

正点方略简介

正点方略,企业加速成长整体解决方案服务商!“合伙10规则”标准制定者!2013年成立,已经落地500+个咨询项目,版权课《合伙人裂变与股权密码》公开课超200期+,为3000家企业提供内训服务,企业家学员10万+,微课付费学员全网超30万+;

专业提供赋能企业的加速增长赋能陪跑服务、商业模式设计、合伙人与股权设计、薪酬绩效设计、财务与税务筹划设计、降本增效、营销招商文化设计、股权融资与资本上市的企业管理咨询与培训服务,助力企业快速、稳健、安全的裂变发展!