《中国上市公司套期保值评价年度白皮书(2025年)》预售优惠活动已经开启,欢迎大家踊跃订购!

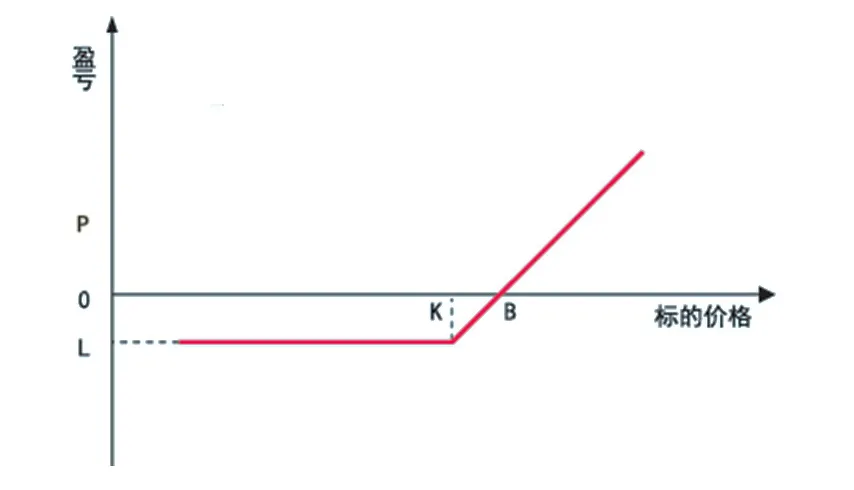

图为买入看涨期权(L为亏损,K为行权价,B为盈亏平衡点,P为盈利,下同)

若企业未来需要采购原材料,既担心价格上涨,又不愿错过价格下跌带来的超额收益,此时可以买入看涨期权。支付权利金后,企业便获得了在未来以约定价格(行权价)买入的权利。如果市价上涨超过行权价,企业可以行权,以低于市价的价格采购,有效控制最高成本。如果市价下跌,企业可放弃行权,转而以更低的市价采购,仅损失权利金。

2.看跌期权:锁定最低售价,维护库存价值

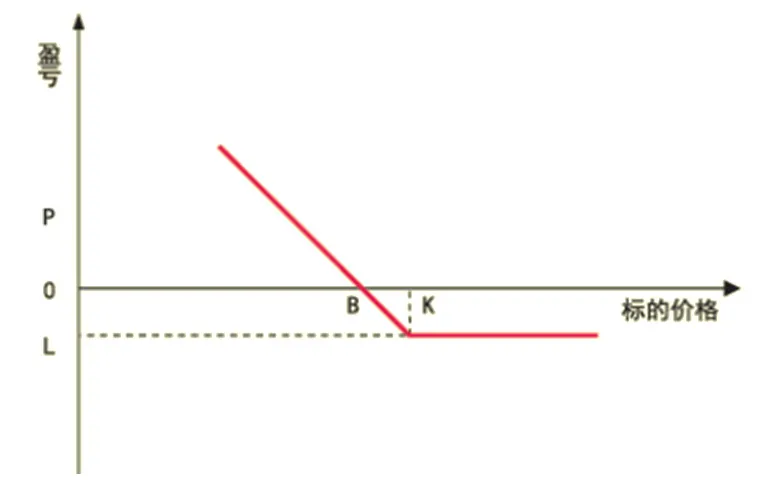

图为买入看跌期权

若企业已持有库存或签订固定价格采购合同,担心未来价格下跌导致存货贬值,可以买入看跌期权。当商品价格大幅下跌时,买入看跌期权获得的收益可以在一定程度上对冲存货贬值的损失。

3.领口策略:构建成本安全区间

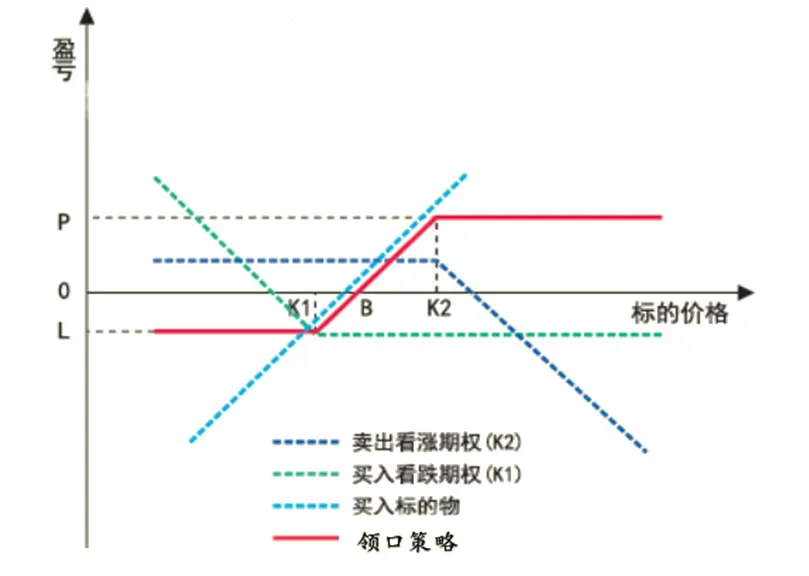

图为领口策略

企业还可以构建期权组合来规避采购后的价格波动风险,通过买入看跌期权锁定最大损失,同时卖出看涨期权,部分或全部抵消权利金支出。该策略避免了商品大幅贬值损失,通过牺牲价格大幅上涨时的部分收益,实现了极低成本甚至零成本的风险对冲。

进阶应用:超越风险对冲的战略价值

期权采购的价值远不止于价格风险管理,它能深刻影响企业的供应链战略和商业模式。

首先,增强采购议价能力。在拥有期权备选方案时,采购人员在面对供应商时更有底气。企业可以更灵活地选择签订浮动价格合同,再利用期权管理风险,从而获得更加合适的采购价格。

其次,捕捉战略性机会。当出现潜在的低价采购机会但当前资金或需求不足时,企业可以通过期权抓住机会。企业通过支付少量权利金,获得在未来以优惠价采购大量原材料的选择权。

最后,优化库存管理,即将实物库存与期权头寸结合管理。在价格高位时,可以卖出实物库存,同时买入看涨期权保留补库权利,实现“去实物库存,留虚拟库存”,减少资金占用。

在利用期权进行采购的过程中,要避免脱离实际采购需求而进行纯粹方向性投机。期权定价复杂,对波动率等参数敏感,企业应用模型前需大量回测。此外,还需关注交易对手的履约能力。

期权采购改变了采购管理的范式,它将不可控的市场价格波动,转化为可衡量、可管理、可交易的风险要素。采购部门不再是价格的被动接受者,而是通过主动进行风险配置,为企业创造确定性、保留灵活性甚至捕捉机会。(作者 杜崇睿)

为支持国内的套期保值从业者群体更快、更好、更高效地发展壮大,避险网团队在知识星球APP开辟了“聪明的套期保值者”主题,欢迎各位圈友扫码加入,一起讨论、共同成长。

防无常之变,驭未来之机

专注于避险交易&避险资产配置

综合服务商

d-union.net

推荐阅读

中金岭南精细管控套保比例,释放部分风险敞口

白银为何暴涨?

实体企业为何要争取成为期货交割库?

赣锋锂业加大套期保值业务投入,合约价值上限增至25亿

重估价值投资与套期保值的深层联动

诺贝尔经济学奖得主乔尔·莫基尔如何看待中国古代技术发展

2025年上半年套保业务盈利前十的实体上市公司名单

业务咨询

yanlian@d-union.net

避险网是国内领先的避险交易领域综合服务商,为客户提供应对股票、汇率、商品、利率与信用这五大类风险的综合服务。