在同等条件下,金融机构面对国企和国资参股企业时,往往会优先偏向国企,而不是国资参股企业。现就一部分原因简要叙述如下:

一、金融机构的定性不同

1.国企

国企是指国资拥有实际控制权的国有独资企业、国有绝对控股企业、国有相对控股企业。

2.国资参股企业

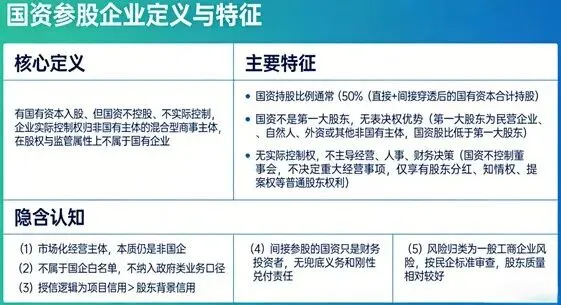

国资参股企业是指有国资入股但不控股、不实际控制企业,企业实际控制权归非国有主体的混合型商事主体,在股权与监管属性上不属于国有企业。

二、在投融资业务上的倾向性

1.准入门槛

(1)国企:大部分银行、保险资金、产业基金直接准入,甚至是优先支持名单。

(2)国资参股企业:不能走国企授信通道,只能走公司类/普惠/产业贷通道。很多政策性资金、专项债配套、基金融资可能直接不认可该类主体资格,只能以“社会资本方”角色参与。

2.授信额度与规模

(1)国企:可给大额、集团授信、总分支联动、跨区域额度。

(2)国资参股企业:额度取决于自身营收、现金流、净资产、抵押物,国资间接持股不直接折算授信额度,最多提高风险容忍度。

3.融资利率

(1)国企:可享受LPR减点、政策性低息、贴息、绿色低息。

(2)国资参股企业:按工商企业利率定价,但会比纯民企低。

4.融资期限

(1)国企:可做长期项目贷、固定资产贷、PPP贷、基金融资等贷款。

(2)国资参股企业:主流是中短期流动资金贷、项目贷,超长期限难度大。

5.风控与担保要求

(1)国企:可通过信用贷、免强抵押、集团互保、政府授权等多种方式。

(2)国资参股企业:必须抵押物、强担保、股东连带责任、现金流全覆盖、封闭监管,与纯民企的风控标准基本一致。

6.审批效率与通过率

(1)国企:绿色通道、快速审批、贷审会通过率高。

(2)国资参股企业:走普通企业流程,材料更严、现场尽调更细、被否决概率较国企高。

7.资金用途与合规容忍度

(1)国企:可用于资本金垫付、前期费用、征拆、整理土地、生态投入等弱现金流项目。

(2)国资参股企业:资金用途管控严格,严禁用于资本金、严禁用于前期无收益投入,必须对应经营性现金流。

三、关键点:金融机构到底怕什么?为什么不把“国资参股企业”当国企?

1.国资参股≠责任主体,因为国资没有“刚性兑付义务”

(1)国企:出风险,政府/集团会统筹化解、续贷、注入资产、协调再融资。

(2)国资参股企业:国资只是财务投资、小股东、无经营权、无兜底承诺,项目暴雷,国资只会依法以出资额为限承担责任,不会额外掏钱救项目。

2.穿透容易,追责更容易

只有企业的第一大股东、实际控制人、控股股东为国资,才能被认定为国企主体。国企的子公司、孙公司、重孙公司为小比例参股的,不会被认定为国有信用主体;若违规把“间接参股”按国企授信,审批环节所有人员均会被追责,所以银行不敢、也不能把国资参股企业当国企对待。

3.现金流与治理差异决定风险可接受程度

(1)国企:有政府资源、特许经营权、平台统筹、财政补贴预期等先天优势。

(2)国资参股企业:自主经营、自负盈亏、市场竞争,国资不干预经营,也不补亏损。

因为金融机构看的是:谁能在项目公司还不上钱的时候,能帮项目公司续得上、还得起所欠的债务。

四、“国资参股企业”参与项目投融资是否有用

有,但作用有限。因其有国资参与,国资对其属于“加分赋能”,其比民企强很多。其与民企相比,优势主要为:

(1)股东背景相对规范,无民间高息负债、无乱担保,合规性较民企好。

(2)公司治理相对规范,关联交易少,造假概率低。

(3)部分银行会给予其轻微利率下浮、提高抵押率、延长少量期限。

(4)参与联合体、PPP、特许经营时,资格预审容易通过。

五、结论

在工程项目投融资业务中,金融机构绝对优先选择纯国企;存在国资持股但不控股的企业,只能视为资质更优的市场化主体,其信用、融资、成本、额度均远不及纯国企,但显著优于无任何国资背景的纯民营企业。

1.纯国有企业

其具备政府关联信用、政策性融资通道与风险统筹保障,是金融机构在基础设施建设、农业、林业、生态等长周期项目中优先准入的核心主体,可实现大额、长期、低息融资,适配项目全周期资金需求。

2.国资参股企业

经股权穿透,其存在上层国有资本间接参股情形,国有资本为财务投资,未实现控股与实际控制,企业本质为市场化经营主体。其虽在股东规范度上优于纯民企,但金融机构仍按市场化工商企业标准审核,不享受国企授信政策,融资成本高、期限偏短、担保要求高,信用等级与融资能力远不及纯国企,仅能作为社会资本方参与项目市场化运营环节,无法独立承担项目整体投融资职能。

综上所述,金融机构在项目投融资主体选择上,显著偏向国有全资及控股企业,国资参股企业主体作为市场化补充角色。

【个人观点,仅供参考】