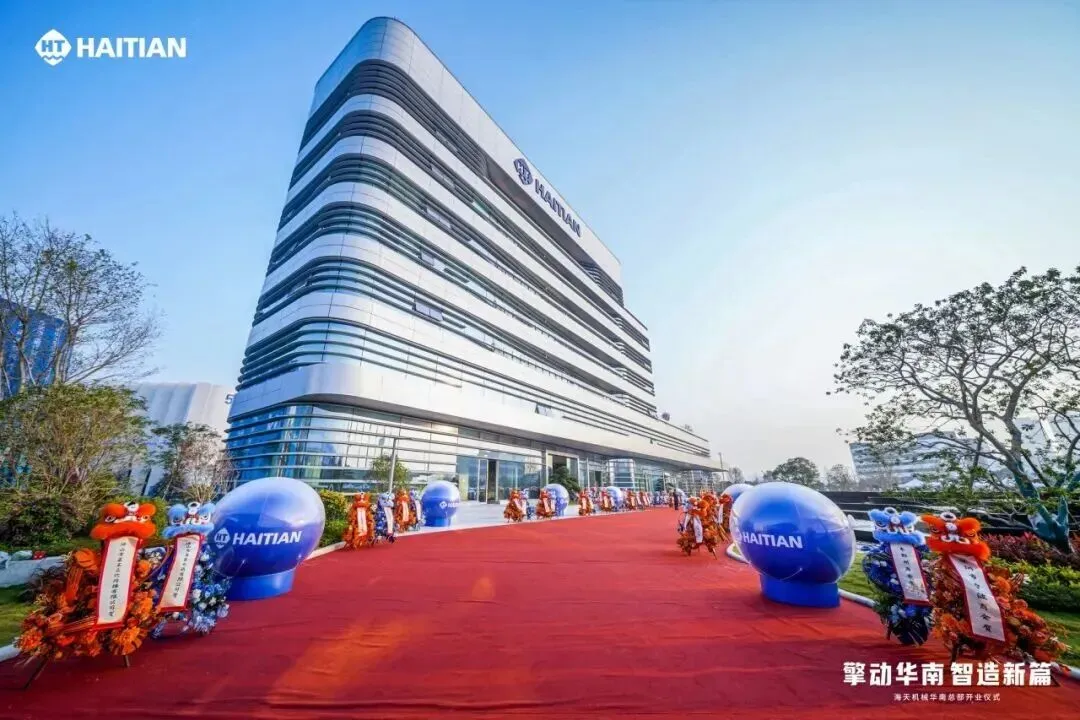

2025年12月29日,海天机械华南总部开业仪式在佛山市顺德区隆重举行。作为集团 “宁波 + 华南” 国内双中心战略的关键落子,华南总部的正式启用标志着海天深度融入大湾区发展脉搏,贴近当地客户,迈向智能制造与全球产业协同的全新启程。 佛山市委常委、统战部部长、市政协党组副书记丁锡丰,佛山市委常委、顺德区委书记陈新文,以及来自市、区相关部门的领导出席本次活动。来自全国各地的客户代表、销售商、供应商、媒体嘉宾,以及海天集团宁波与华南总部的管理团队和员工代表共计1200余人,共同见证这一重要时刻。

?1.19我们六位家长代表应邀走进注塑机行业龙头企业·海天机械集团新落成的华南总部——(HK01882、SH601882)(暨大校友所在企业)

这是一家专注于装备制造的大型跨国企业,其核心特点是围绕智能制造构建了完整的产业生态,并且在全球市场占据重要地位。??

? 集团概览

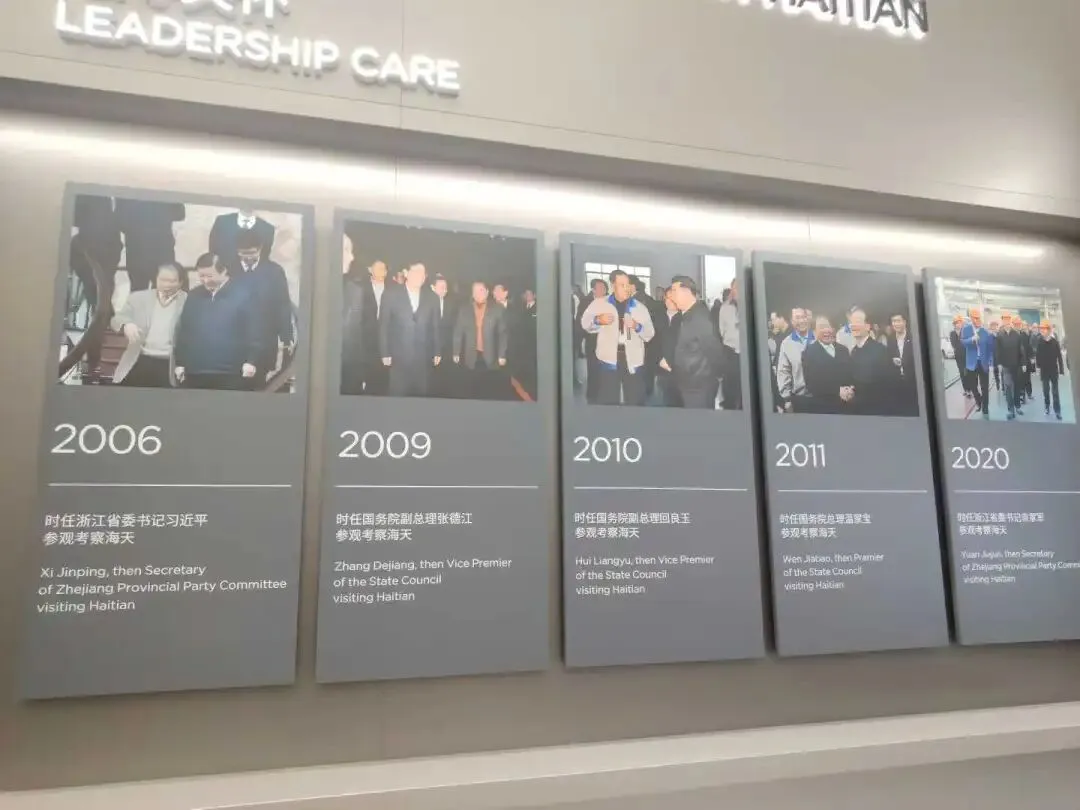

· 创立时间:1966年

· 总部地址:浙江省宁波市北仑区

· 核心理念:“装备中国,装备世界”

· 财务规模(2024年):年销售收入超390亿元,总资产超300亿元?

· 人员与产能:全球员工超1.2万人,年产能达6万台装备?

· 市场地位:注塑机产销量全球第1,产品遍布130多个国家?

? 核心产业生态

海天集团并非单一产品公司,而是构建了6大产业协同的制造生态链:

1️⃣海天国际

· 定位:全球领先的塑料注射成型设备制造商。

· 关键信息:港交所上市(HK01882),旗下有“长飞亚”、“海天”、“天剑”三大品牌。

2️⃣海天精工

· 定位:专业的数控机床制造商。

· 关键信息:上交所上市(SH601882),产品线覆盖六大系列加工中心。

参与本次企业走访的家长代表是(从左至右):广铝集团 周总、家长联盟 子辰、嘉瑜生物科技 李总、文盛资产 何总、德生科技 朱总、产业&财税 黄总、中间为海天集团沈总

3️⃣海天驱动

· 定位:提供高精尖驱动与自动化技术。

· 关键信息:业务涵盖伺服系统、机械手、液压驱动等。

4️⃣海天金属

· 定位:压铸成套设备解决方案提供商。

· 关键信息:主营各种系列压铸机。

5️⃣海天智联

· 定位:智能制造成套解决方案服务商。

· 关键信息:提供从自动化产线到智慧工厂的整体方案。

6️⃣海天光机

· 定位:激光加工装备制造商。

· 关键信息:产品包括激光切割、焊接、3D打印等设备。

华南总部展厅参观

? 技术创新与全球布局

· 研发实力:集团在全球拥有1600余项专利,并设有国家级企业技术中心和博士后工作站。

· 制造优势:坚持核心部件100%深度制造,自主掌控全流程生产。

· 全球网络:在印度、墨西哥、德国等地设有6大区域总部,在日本、马来西亚等国有5大海外制造基地,在全球拥有超过80个销售服务网点。

工厂遍布全球

? 企业文化与人才发展

· 核心价值观:“务实、开拓、创新、持恒”,强调“人本、成本、规模化资本”的“三本”理念。

· 人才培养:集团通过“鲲鹏计划”等项目招聘和培养青年技术人才,为应届毕业生提供有竞争力的薪酬和系统的技术培训。

?总的来说,海天集团从一个中国本土制造商,成长为凭借完整产业链、自主核心技术和深度全球化布局驱动的智能装备巨头。??

2020年6月18日,宁波职业技术学院与亚洲最大的注塑机生产基地海天塑机集团合作共建的企业大学——“海天大学”揭牌成立,这是宁波首个校企共建的智能制造领域企业大学。

“海天大学”由海天集团举办、宁职院协助管理和运营。该计划将构建企业人才保障的战略体系、共建人才培养基地、共建技能培训基地、建设创业孵化基地、组建海天职教集团(联盟)、建设国家级双师培训基地、建设国家级产教融合实训基地。

此次走访,我们和海天集团华南总部负责人沈总就人才培育和就业方面进行了深入交流,沈总表示目前行业人才紧缺,特别是高端复合型人才和技术研发人员,(文末附行业人才情况分析),诚挚邀请全国的高校和职业院校领导和相关学院领导、老师们前来新装修的海天大学华南基地(广州番禺)考察交流,现在给广大学员提供免费培训一年+推荐高薪就业的优惠政策(需面试),希望未来能和全国的大学、职院携手培育出更多注塑机产业高级人才而共同努力。

——感兴趣的老师和家长可联系安老师+V:gdjz1313(备注:海天)

海天机械(广东)有限公司总经理 沈总

····注塑机产业链分析····

塑料机械是指在塑料加工工业中所用的各类机械的总称。塑料机械按照原料加工前的熔融程度及成型工艺的不同,可以分为挤出机、吹塑机、注塑机等三大类。在我国,注塑机占有主导地位,其产值占比约40%,也是出口最多的塑料机械产品。

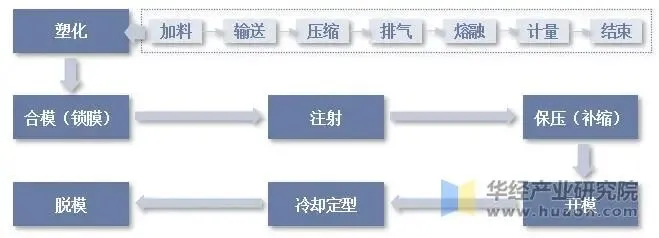

注塑机又叫注射成型机或者注射机,是注射成型的主要设备,其功能是将热塑性塑料从粒状原料转变成最后的成型品,并在每一步中完成溶融、注射、保压及冷却一个循环。根据驱动方式的不同,可以分为液压式注塑机、电气式注塑机和电液混合式注塑机;根据物料塑化方式的差异可以分为螺杆式注塑机和柱塞式注塑机,螺杆式注塑机的混炼性以及余塑化原料质量要优于柱塞式注塑机;根据注射与合模装置轴线方向的不同,可以分为卧式注塑机、立式注塑机和角式注塑机;根据锁模力大小的不同可以分为大型注塑机、中型注塑机和小型注塑机,锁模力分界线分别为5000kN和1000kN,中小型注塑机占据主要的市场份额。

不同类型注塑机工作流程基本相同。各种注塑机完成注射成型的动作程序可能不完全相同,但其成型的基本过程和原理是相同的。流程不同类型的注塑机成型的基本过程是相同的,包括塑化、合模、注射、保压、冷却塑化、制品取出这几个阶段。

目前国内注塑机产业链已形成较为完整的体系,整体呈现"上游核心部件加速国产化、中游整机制造集中度提升、下游应用需求高端化"的发展态势。以下是产业链各环节的具体情况:

一、产业链整体结构

国内注塑机产业链可分为上游原材料与核心零部件、中游整机制造、下游应用领域三大环节。2025年产业链规模约500-600亿元,其中整机市场规模约270-300亿元,上游零部件市场规模约150亿元,下游应用市场带动产值超千亿元。

二、上游环节:核心零部件供应现状

1. 原材料与基础部件

钢材与铸件:占整机成本30%-35%,主要由国内铸造企业供应,技术壁垒相对较低但质量要求日益提高

液压系统:包括油泵、油缸、比例阀等,中低端产品国产化率约54.7%,但高端比例阀、伺服阀仍依赖德国博世力士乐、日本油研等进口(进口占比约45%)

电气控制系统:PLC、运动控制器等,西门子、三菱电机等外资品牌仍占60%以上市场份额,但汇川技术、华中数控等国产企业在中小型机型配套中已实现批量替代

2. 关键核心部件国产化进展

核心部件 | 国产化率(2025年) | 主要瓶颈 | 代表企业 |

|---|---|---|---|

伺服电机系统 | 38.9%(整机配套率) | 高端机型温升控制、动态补偿能力 | 汇川技术、埃斯顿 |

高精度滚珠丝杠 | 58%(中端) | P3级以上超高精度产品不足12% | 南京工艺、博特精工 |

精密螺杆料筒 | 约65% | 耐磨性与寿命与进口仍有差距 | 宁波弘讯、江苏维达 |

控制系统芯片 | 不足25% | 高端MCU、DSP芯片依赖进口 | - |

核心特点:上游整体呈现"中低端基本自给、高端仍需进口"格局,2025年核心零部件综合国产化率约40%-50%,较2020年提升约15个百分点,但高端伺服系统、精密液压元件、专用控制器芯片等"卡脖子"环节突破仍需时间。

海天集团宁波总部

海天集团宁波总部

三、中游环节:整机制造格局

1. 市场集中度与竞争格局

头部企业格局:海天国际、伊之密、震雄、博创、泰瑞机器前五大企业合计市占率约48.6%(2025年数据),较2020年提升约10个百分点,行业集中度持续提升

区域集群特征:浙江宁波、广东佛山、江苏苏州三大产业集群贡献全国超70%产能,形成完整配套体系

技术路线分布:液压机型仍占主导(约60%),全电动注塑机渗透率提升至32.7%(高端市场),混合动力机型在中端市场稳步增长

2. 产能与出口情况

产能规模:2025年全国注塑机年产量约15-18万台,产能利用率约62%-65%

出口表现:2025年注塑机出口金额达168.6亿元,同比增长约8%,出口数量5.5万台,出口规模约为进口的3倍,主要出口市场为东南亚、南美等新兴地区

产品结构升级:伺服节能型机型占比达68.3%,智能化注塑机(具备远程监控、AI工艺优化功能)市场渗透率约28.6%

四、下游应用领域需求特征

应用领域 | 需求占比 | 主要需求特点 | 技术门槛 |

|---|---|---|---|

汽车行业 | 约38% | 新能源汽车轻量化推动大型精密注塑需求,3000吨以上设备需求增长 | 高精度、高稳定性 |

家电/3C电子 | 约25% | 多色注塑、薄壁化、微型精密件需求旺盛 | 高速、高重复精度 |

包装行业 | 约15% | 高速薄壁注塑、再生料兼容机型需求增长 | 高速、节能 |

医疗领域 | 约5%-8% | 全电动、洁净室级设备需求,利润率最高 | 洁净度、生物相容性 |

其他(建筑、日用品等) | 约15% | 通用型设备需求稳定 | 性价比 |

需求趋势:下游正从传统日用品、低端家电向新能源汽车、医疗器械、5G通讯等高附加值领域转移,对设备精度、稳定性、智能化要求显著提升。

五、产业链发展特点与挑战

发展特点:

国产化进程加速:核心部件配套率持续提升,整机综合国产化率从2020年的约65%提升至2025年的76%以上

智能化转型深化:头部企业物联网接入率超60%,AI工艺优化、数字孪生等技术逐步应用

绿色制造要求提升:节能降耗、再生料加工能力成为标配,能耗标准持续收紧

主要挑战:

高端技术瓶颈:高端伺服系统、精密液压元件、专用芯片等仍依赖进口,供应链安全存在风险

成本压力:原材料价格波动、环保合规成本上升挤压中小企业利润空间

国际竞争加剧:欧美高端品牌在精密领域仍具优势,贸易壁垒影响出口

六、未来发展趋势

技术方向:全电动化、智能化、微注塑精度突破、多材料共注技术

市场格局:行业集中度进一步提升(预计CR5将突破55%),中小企业加速整合

国产替代:核心部件国产化率目标2030年提升至65%以上,高端市场逐步突破

绿色转型:再生塑料加工设备、节能技术成为标配,碳足迹管理要求强化

总体而言,国内注塑机产业链已具备完整制造能力,在中低端市场竞争力强,但高端核心部件、精密控制技术仍需突破,产业链正从"大而不强"向"强而优"转型升级。

···该行业人才情况分析···

国内注塑机行业目前面临"结构性人才短缺"的突出矛盾:高端复合型人才严重不足,基础操作工招工难,人才断层现象明显。整体呈现"需求旺盛但供给错配"的格局,人才缺口主要集中在技术型、复合型岗位,而传统操作岗位则面临"青黄不接"的困境。

一、人才供需总体状况

1. 人才需求规模与缺口

根据行业调研数据,2025年注塑机行业(含整机制造、零部件配套、应用企业)相关岗位人才总需求约85-95万人,实际在岗人员约70-75万人,综合缺口率约15%-20%。其中:

技术研发类岗位(工艺工程师、模具设计师、自动化工程师等)缺口率约25%-30%

高端复合型人才(既懂工艺又懂设备、既懂技术又懂管理的综合型人才)缺口率超40%

一线操作工/技术员缺口率约12%-15%,但存在"招工难、留人难"问题

2. 人才结构特征

当前行业人才结构呈现"两头小、中间大"的纺锤形特征:

人才层级 | 占比 | 主要问题 |

|---|---|---|

高端研发/管理人才 | 约8% | 极度稀缺,企业间"挖角"现象严重 |

技术骨干/工程师 | 约35% | 供需基本平衡,但优质人才流动率高 |

一线技术工人/操作工 | 约45% | 数量庞大但老龄化严重,35岁以下占比不足30% |

基础普工 | 约12% | 流失率高,招工难度持续加大 |

二、关键岗位人才现状

1. 技术研发类岗位

(1)注塑工艺工程师

需求状况:企业普遍反映"招不到合适的人",尤其是有3年以上精密注塑经验、能独立解决复杂工艺问题的工程师

薪资水平:一线城市(深圳、苏州)月薪普遍在1.2-2.5万元,有医疗/光学注塑经验者可达3万元以上;二线城市(武汉、成都)约0.8-1.5万元

人才来源:主要来自材料成型、高分子材料、机械工程等专业本科毕业生,但企业普遍反映"应届生培养周期长,需1-2年才能独立工作"

(2)模具设计工程师

需求特点:精通UG、Moldflow等软件,熟悉精密模具结构、模流分析者极度稀缺

薪资水平:资深设计师(5年以上经验)年薪可达25-50万元,但企业反映"有经验的设计师要么创业、要么被外企高薪挖走"

人才瓶颈:高校培养偏重理论,实际项目经验不足;企业培养成本高,但人才流失风险大

(3)自动化/设备工程师

紧缺程度:随着智能化改造推进,既懂注塑工艺又懂自动化集成的复合型人才缺口率超35%

薪资水平:掌握机器人编程、MES系统集成的工程师月薪1.5-3万元,部分企业为招聘此类人才需额外支付猎头费用

培养难度:需同时具备机械、电气、软件知识,培养周期通常3-5年

2. 生产管理类岗位

(1)注塑车间主管/经理

人才画像:需同时掌握设备管理、工艺优化、团队管理、成本控制等综合能力

供需矛盾:企业普遍反映"懂技术的不懂管理,懂管理的又不懂技术",复合型管理人才稀缺

薪资水平:大型企业车间经理年薪20-40万元,有外企背景或医疗/汽车行业经验者溢价明显

(2)质量工程师/主管

行业差异:汽车行业(需熟悉IATF 16949)、医疗行业(需熟悉ISO 13485)的质量人才更为稀缺

薪资水平:有体系认证经验的质量主管月薪1.2-2万元,医疗行业可达2.5万元以上

3. 一线技术岗位

(1)注塑机调机师傅

现状问题:老龄化严重,45岁以上占比超50%,35岁以下占比不足20%;"老师傅"即将退休,但年轻人不愿从事该岗位

薪资水平:有5年以上经验的调机师傅月薪8000-15000元,但工作环境(高温、噪音)、倒班制等因素导致招人困难

培养困境:传统"师傅带徒弟"模式难以为继,年轻人学习意愿低,企业培训投入产出比低

(2)设备维修/模具维护技术员

需求特点:能独立处理设备故障、进行模具保养的技术员缺口明显

薪资水平:月薪6000-10000元,但工作强度大、需24小时待命

人才来源:主要来自中职、高职院校,但毕业生流失率高(转行或跳槽)

三、人才供给渠道与培养问题

1. 高校教育供给

(1)专业设置与培养规模

相关专业:材料成型及控制工程、高分子材料、机械设计制造等专业每年毕业生约3-4万人

问题:课程体系与行业需求脱节,实践环节薄弱;毕业生实际进入注塑行业的比例不足40%(多数流向汽车、电子等下游应用企业)

(2)产教融合现状

积极案例:宁波职业技术学院、北京化工大学等院校与海天、伊之密等企业合作建立实训基地,但覆盖面有限

普遍问题:校企合作深度不足,企业参与人才培养的积极性不高(担心"为他人做嫁衣")

2. 职业教育供给

中职/高职院校:每年培养相关技能人才约5-6万人,但存在"招生难"问题(家长和学生认为"制造业辛苦、没前途")

培训质量:部分院校实训设备落后,师资缺乏企业经验,毕业生需企业二次培训

3. 社会培训与在职提升

培训市场:第三方培训机构数量少、质量参差不齐,缺乏权威认证体系

企业内训:大型企业(如海天、震雄)有较完善的培训体系,但中小企业普遍缺乏系统培训能力

四、主要问题与挑战

1. 结构性矛盾突出

高端人才:研发、设计、管理类人才极度稀缺,企业间恶性挖角现象严重

技能人才:一线技术工人"青黄不接",老龄化问题严峻

人才流动:行业整体流失率约15%-20%,流向汽车、电子等下游行业或转行

2. 培养体系不完善

教育供给:高校培养与企业需求存在"时差",新技术、新工艺融入课程体系慢

校企合作:深度不足,企业参与人才培养的激励机制不健全

职业发展通道:技术工人晋升空间有限,职业吸引力不足

3. 行业吸引力下降

工作环境:注塑车间普遍存在高温、噪音、异味等问题,年轻人不愿进入

薪资竞争力:相比互联网、金融等行业,制造业薪资缺乏竞争力

社会认知:对"蓝领"职业的偏见依然存在

五、发展趋势与应对

1. 人才需求变化趋势

智能化转型:对自动化、数字化人才需求将快速增长(预计未来3年需求增幅超30%)

高端化发展:精密注塑、医疗注塑、光学注塑等细分领域人才缺口将持续扩大

复合型要求:既懂技术又懂管理、既懂工艺又懂设备的复合型人才将成为稀缺资源

2. 行业应对措施

头部企业:海天、伊之密等企业已建立"校企合作+内部培养"双轨制,但推广难度大

政策支持:部分地区推出制造业人才引进补贴、技能培训补贴等政策,但覆盖面有限

行业自律:行业协会正推动建立职业标准、认证体系,但进展缓慢

3. 未来挑战

人才断层风险:如不采取有效措施,未来5-10年可能出现"技术断代"危机

国际竞争:外企(如克劳斯玛菲、恩格尔)在华设立研发中心,以高薪吸引本土高端人才

产业转移:部分低端产能向东南亚转移,但高端人才需求仍集中在国内

总结:注塑机行业人才问题已从"数量不足"转向"结构失衡",高端人才稀缺与一线工人招工难并存。解决这一矛盾需要企业、院校、政府、行业协会多方协同,从人才培养、职业发展、薪资待遇、工作环境等多维度综合施策,否则将制约行业向高端化、智能化转型升级。