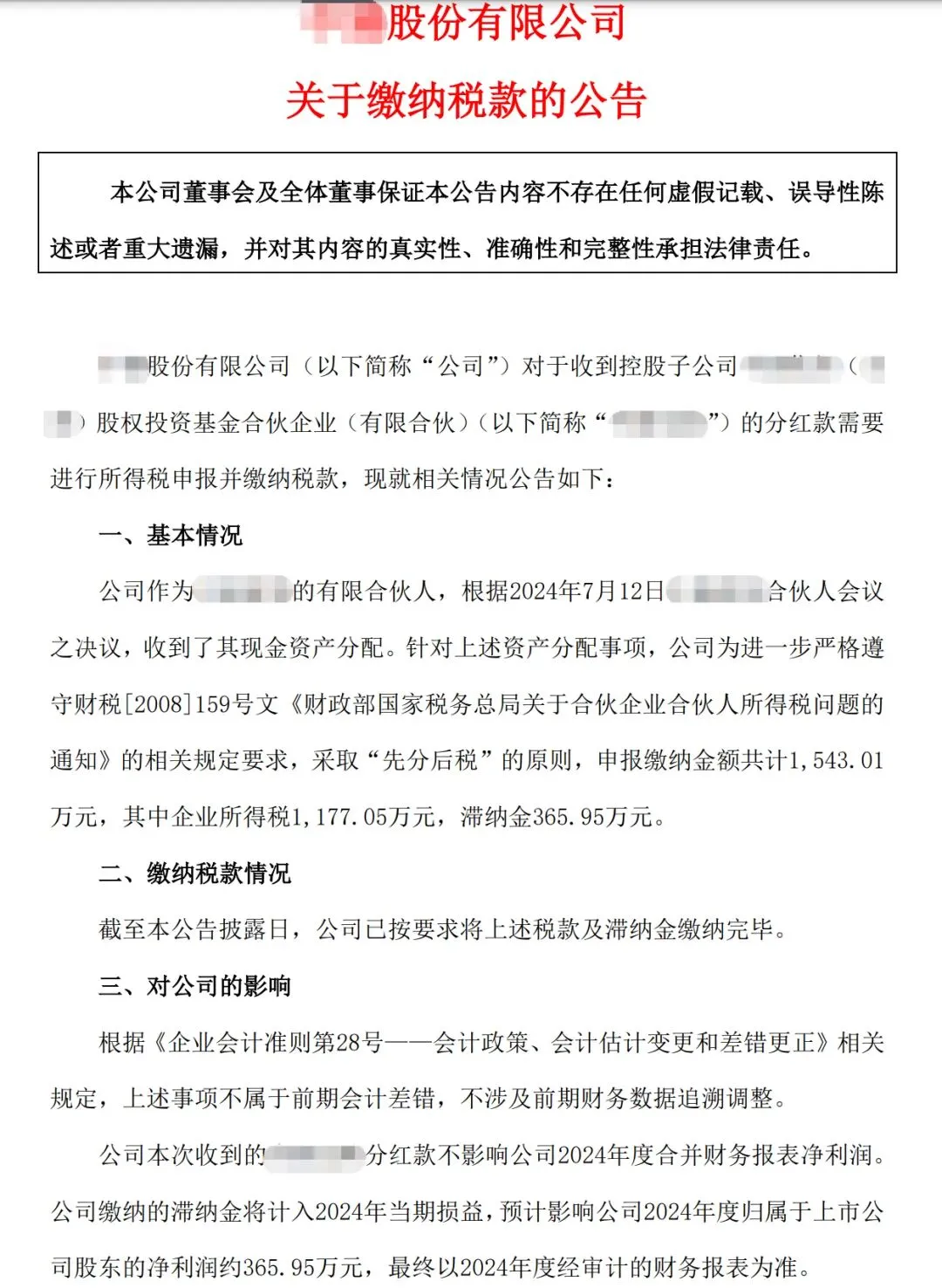

某上市公司(以下简称“公司”)设立控股子公司某某股权投资基金合伙企业(有限合伙)(以下简称“合伙企业”)从事股权投资业务,其后,合伙企业收到被投资企业(中国居民企业)的分红款。过了一段时间,公司收到合伙企业的现金分配,按“先分后税”原则补缴了企业所得税1177.05万元、滞纳金365.95万元,合计1543.01万元。

问题来了:公司作为法人合伙人收到分红,为何不按照居民企业之间分红免税?纳税义务人为何是公司而不是合伙企业?为何除了税款之外,仍有高额滞纳金产生?

合伙企业阻断免税待遇:由于合伙企业的“隔离”,法人合伙人从合伙企业取得的股息红利,不属于免税的居民企业间直接投资所得,应并入该公司(法人合伙人)所得缴纳企业所得税。

纳税义务人:纳税义务人是合伙人,而非合伙企业。根据“先分后税”原则,合伙企业产生所得后,纳税义务直接穿透至合伙人(自然人或法人)。因此,出现税务问题(如未申报、适用税率错误)时,责任主体和补税对象是合伙人,而非合伙企业本身。对于自然人合伙人,合伙企业应按照“利息、股息、红利所得”应税项目,代扣代缴税款并办理纳税申报;对于法人合伙人,需自行纳税申报。

滞纳金:合伙企业只要收到分红即产生纳税义务,即需采取“先分后税”的原则分别计算每位合伙人的份额,并缴纳税款。即使合伙企业收到的分红尚未实际分配给合伙人,对于法人合伙人,应将相应的应税所得并入当年度企业所得税应纳税所得额中,计算缴纳企业所得税。据此推测,滞纳金可能是因公司未及时申报缴纳企业所得税,按万分之五每日计算产生的。

思考:居民企业通过合伙企业间接投资居民企业而取得的股息红利,不符合免税条件,那么如何设计股权架构,让股权分红和股权交易的税负较低。