免责声明:以下信息仅供大家参考,均不构成任何投资建议。文中所涉及个股数据均来自WIND、同花顺、公司财报等公开信息,笔者整理。据此操作,风险自负。

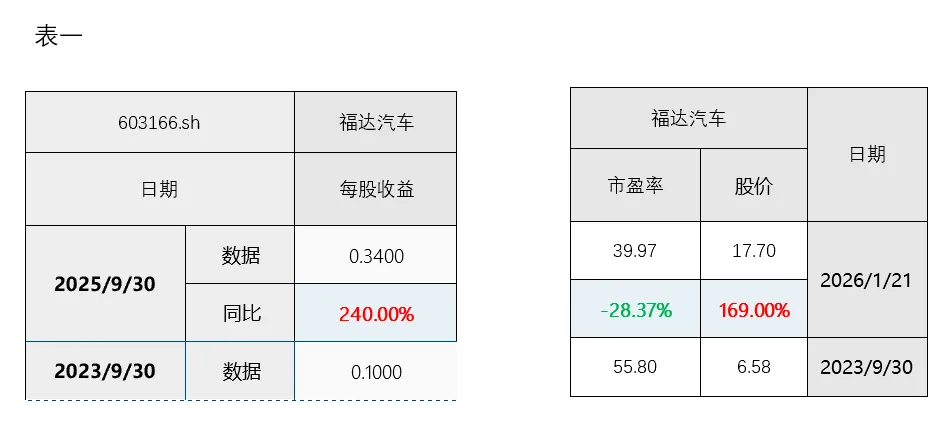

这期山人闲聊福达汽车(603166.sh),截至2026-1-21为止市值为114.28亿;截至2025-9-30为止前十大流通股东累计持有:4.13亿股,累计占流通股比:64.7%。

总体来说,福达汽车收入增长强劲;成本费用控制有效,管理效率提升;盈利能力和经营质量在不断提高。公司主要涉及汽车零部件、新能源汽车、人形机器人、减速器、比亚迪等概念。

截至2026-1-21日福达汽车5日、10日、20日和30日均线多头分散向上排列,逢低可以关注。

一、股价估值

根据下表一,福达汽车2025-9-30日的每股收益为0.34元,相比2023-9-30日增长240%;

公司2026-1-21的市盈率为55.8,相比2023-9-30日下滑28.37%;

2026-1-21股价为17.7元,相比2023-9-30日增长169%。

盈利增长、股价上升,估值中枢下移,处于合理的区域。

二、上市公司最近财务数据表现

我们了解下前三季度(截至2025-9-30)福达汽车的业绩表现,总体来说,福达汽车2025年前三季度的财报数据表现乐观。

1、连续三个年度前三季度实现收入和利润双增长,财务指标向上趋势表现非常喜人。(见表二)

1.1、2025年前三季度累计营业收入为14.13亿元,比去年同期增长27.32%;

1.2、2025年前三季度累计净利润为2.21亿元,比去年同期增长83.27%;

1.3、净资产收益率为8.95%,比去年同期增长66.36%,财务指标向上趋势表现非常喜人。在整体A股市场上市公司处于前83%分位;

1.4、经营活动产生的现金流净额为3.33亿元,比去年同期增长6.87%。

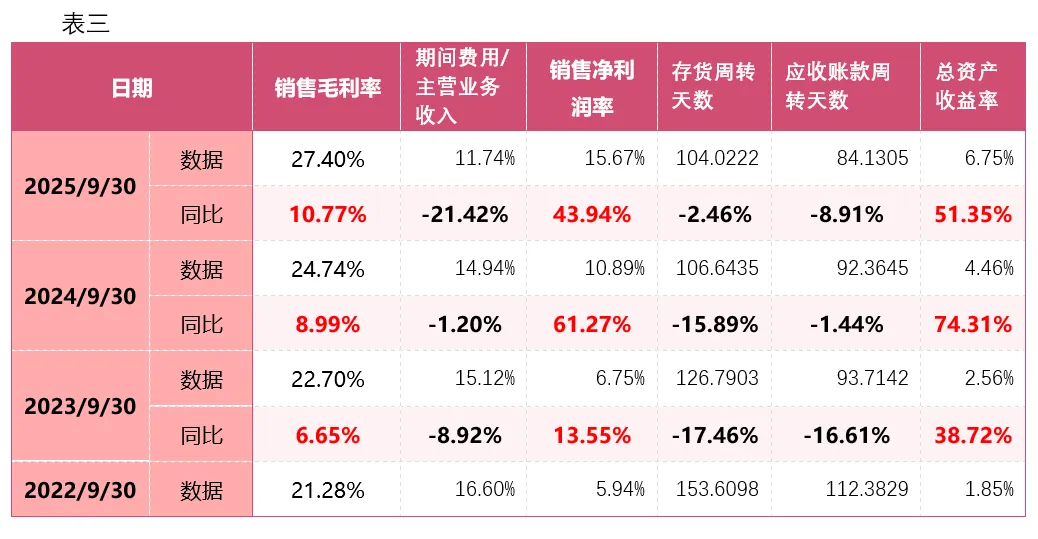

2、盈利效率或资产运营效率显著提升。2023-2025年前三季度销售毛利率、销售净利润率、总资产收益率逐年提升,存货于应收帐款周转天数逐年减少。(见表三)

2.1、从表二中不难发现,2025年前三季度的销售费用、管理费用、研发费用和财务费用等期间费用占主营业务收入的比例(即费用率)同比下降;这说明企业管理规模效应显现,运营效率提高,各项期间费用的增长率低于主营业务收入的增长率,在成本费用控制和管理效率方面取得了成效,经营质量在提升。

财务费用中利息费用为0.1001亿元,同比去年0.1701亿元,减少支出700万元,是一个好的信号,表明公司现金流充裕,有息负债减少,利息支出下降。

2.2、存货周转天数减少,表明公司供应链管理效率提升、资金占用减少,流动性增强,

2.3、应收账款转天数减少,表明公司回款能力强,下游议价能力提升。

福达汽车不仅在“节流”(控制费用)方面做得好,更在“开源”(加速销售)和“增效”(加速资金回收)方面表现出色。它展现出的是一种全方位的、高质量的成长。

三、上市公司的业务范围及利润来源

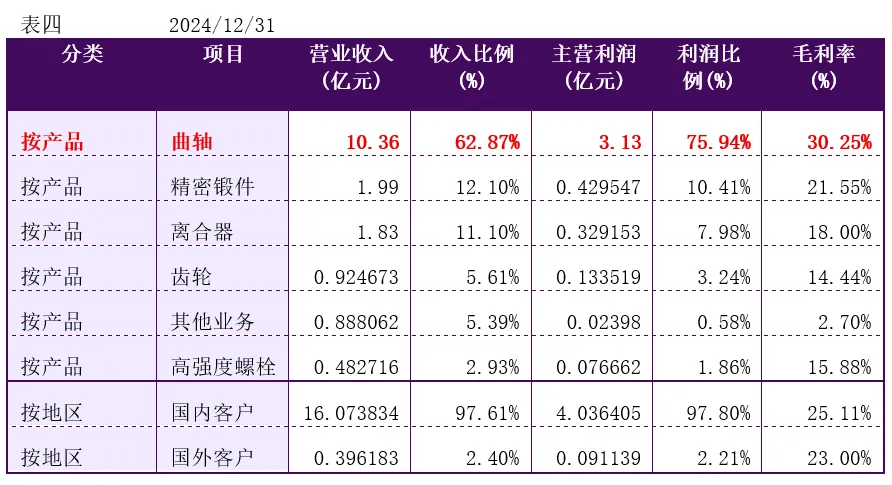

福达汽车要从事汽车、工程机械、农机、船舶等动力机械发动机曲轴、精密锻件、新能源电驱齿轮、汽车离合器、螺旋锥齿轮、高强度螺栓的研发、生产与销售。其主营业务利润主要来源于曲轴、精密锻件、离合器、齿轮等产品。

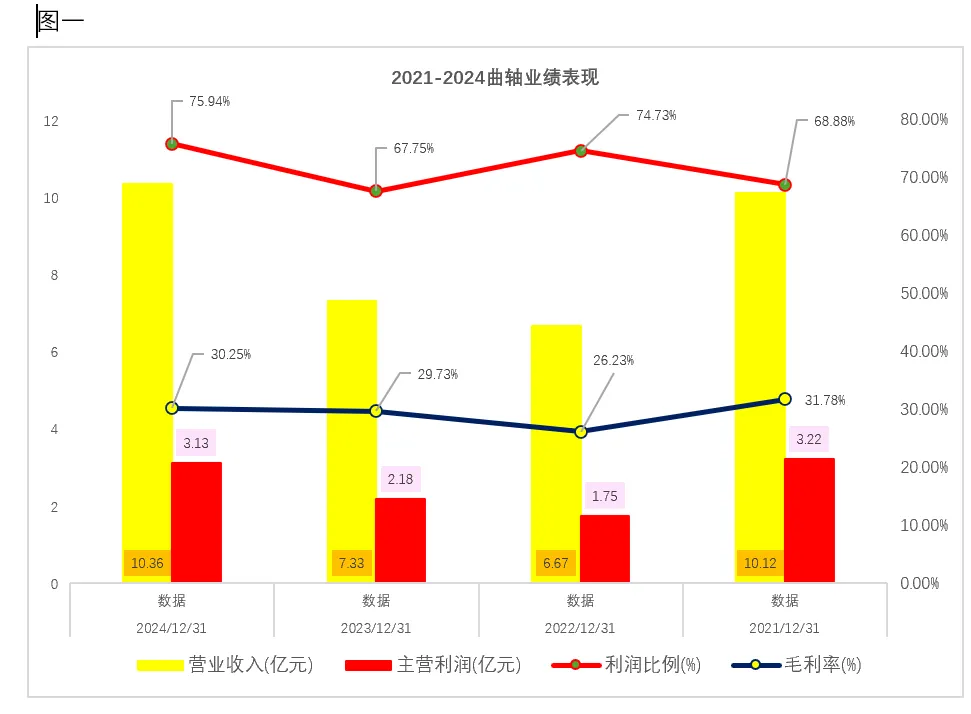

1、结合表四和图一可以看出,曲轴是绝对主力产品。

1.1、2024-2021年中,2022年曲轴收入徒降3.3亿至6.67亿元。随收入逐年提升,在2024年达最高水平为10.36亿元。略超2021年的10.12亿元。

1.2、2021年曲轴毛利率达到31.78%,到2022年徒降至26.23%,随后2年毛利率修复,2024年达到30.25%接近2021年最高水平。

1.3、2024年度曲轴收入占比62.87%,贡献了75.94%的主营利润,盈利效率突出。

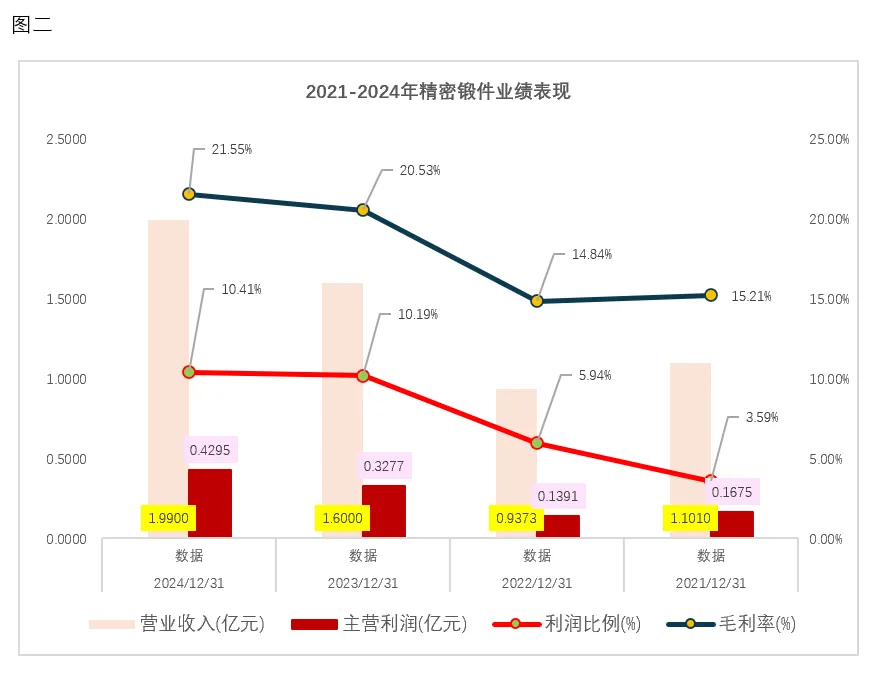

2、精密锻件业务(2021-2024年)发展分析:收入、利润贡献与毛利率的三重提升(图二)

2021-2024年精密锻件的收入逐年提高,利润的贡献度由2021年的3.59%提升至2024年的10.41%,毛利率也2021年的15.21%提升至2024年的21.55%。

精密锻件业务呈现收入持续增长、利润贡献显著提升、毛利率稳步改善的良好发展态势。

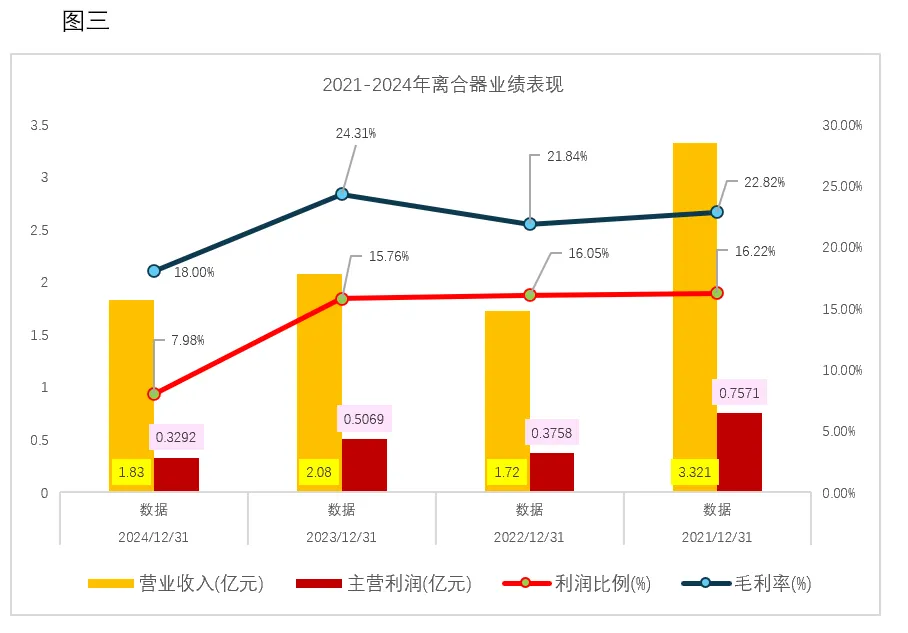

3、离合器业务(2021-2024年)发展分析:离合器业务在这四年间有一定的波动。(图三)

营业收入在2024年有显著增长,但主营利润却有所下降;利润比例在2024年大幅下滑;毛利率也呈现出先升后降的态势。

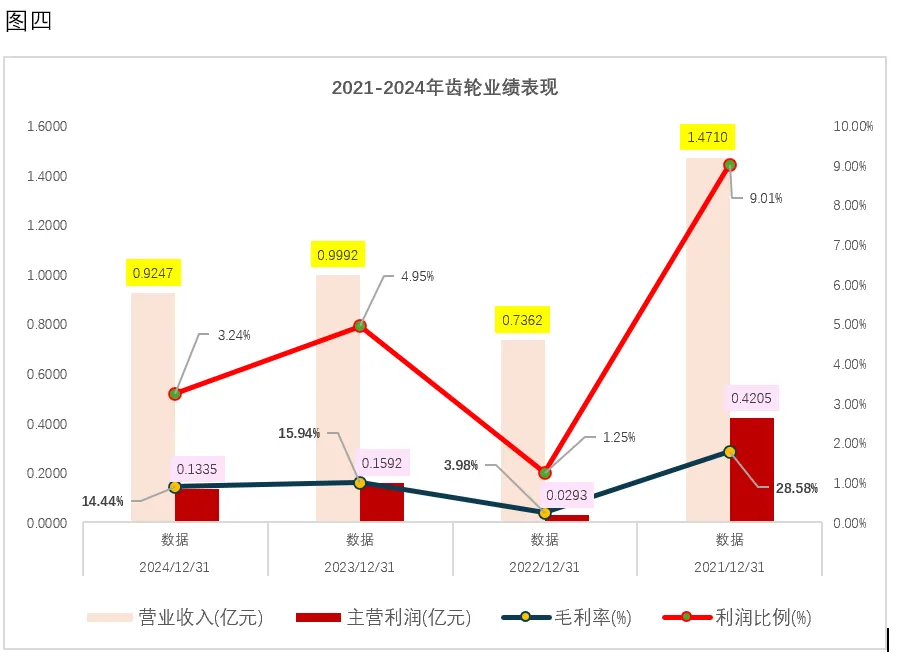

4、齿轮业务:从2021 - 2024年齿轮业绩表现来看,企业的营业收入、主营利润、毛利率和利润比例均呈现较大幅度的波动。(见图四)

4.1、营业收入:2021年达到1.471亿元的峰值后,2022年大幅下降至0.7362亿元,2023年有所回升到0.9992亿元,2024年又小幅降至0.9247亿元,整体呈现先降后升再微降的波动状态。

4.2、主营利润:与营业收入趋势有一定关联,2021年主营利润0.4205亿元最高,2022年骤降至0.0293亿元,2023年回升至0.1592亿元,2024年为0.1335亿元 ,同样波动明显。

4.3、毛利率:2021年高达28.58%,2022年暴跌至3.98%,2023年回升到15.94%,2024年略降至14.44%,波动幅度极大,反映出企业在成本控制或产品定价等方面可能存在较大变化。

4.4、利润比例:2021年为9.01%,2022年暴跌至1.25%,2023年是4.95%,2024年为3.24%,整体呈下降趋势,说明齿轮业务在企业整体利润中的贡献占比逐渐降低。

5、高强度螺栓利润占比不高为1.86%,毛利率为15.88%。

6、客户集中在国内,国外收入不高只有3962万元,收入占比2.4%,利润为911万元。

四、展望未来:内容来自公司公开资料,数据需要2025年财报验证。

公司紧抓中国新能源汽车产业高速发展机遇,全面推进向新能源汽车产业的战略转型,形成了“新能源混动曲轴+新能源电驱齿轮+精密锻件”为核心主业、“机器人零部件”为新兴增长点的新发展格局,同时通过客户拓展、产能扩张、国际化布局及技术深耕,构建了较强的竞争壁垒。以下为核心进展与战略亮点总结:

1、核心业务:新能源转型成型,主业进入规模放量期

公司以新能源汽车关键零部件为核心,三大主业协同发展:

·新能源混动曲轴:为比亚迪、奇瑞、吉利、理想等国内主流自主品牌及发动机厂商配套,客户资源优质且稳定,奠定市场基础;

·新能源电驱齿轮:进入规模化放量阶段,平湖新能源齿轮项目(投资132亩,规划产能60万套/年)已获吉利、舍弗勒等客户定点,2025年下半年量产,产能释放将直接拉动收入增长;(根据前文,新能源电驱齿轮的收入增长,需要2025年度财报进一步验证)

·精密锻件:技术工艺优势显著,获吉利与雷诺合资公司浩思动力项目定点,进一步巩固高端市场地位。

2、客户与市场:国内覆盖主流车企,国际化战略突破

·国内市场:深度绑定比亚迪、奇瑞、吉利、理想、长城等头部自主品牌及小康动力等发动机厂商,客户资源“丰富优质”,为产品线拓宽(如从曲轴向电驱齿轮延伸)提供强支撑;

·国际市场:成功进入宝马、奔驰、沃尔沃、日产、日野、MTU、舍弗勒等国际知名厂商及内燃机零部件采购体系,实现“从间接配套到直接出口”的关键突破——4月21日向瑞典极光湾沃尔沃发出首批超万件曲轴精密锻件,标志国际化战略迈入新阶段;(根据前文,2024年度国外客户收入只有3900万左右,收入占比为2.4%,国际化战略是否迈入新阶段还需后续数据验证)

·高端化布局:通过技术工艺优势(如精密锻件)与国际客户认证(如沃尔沃、浩思动力),持续扩大海外高端市场份额。

3、新兴业务:机器人零部件加速落地,技术储备深化。机器人业务作为未来增长点,推进节奏明确:

·行星减速器:针对客户需求开发多型号产品,1个进入小批量交付阶段,2个进入样件测试阶段,产业化进程提速;

·反向式行星滚柱丝杠:完成对长坂科技一期投资(1800万元),扩大其高精度磨削产能;下半年推进二期增资及股权转股,重点布局反向式行星滚柱丝杠、高性能减速器,强化机器人核心零部件技术储备。

(分享个股并不代表短期会涨,没有买卖点操作建议,需要读者自行评判,自主决策。仅供参考学习,不构成投资建议,轻仓操作,分险自担。)

欢迎宝点赞、关注和转发