长电科技的产品线覆盖传统封装、先进封装及特色工艺三大领域,构建了“压舱石+增长引擎+潜力赛道”的多元业务矩阵,全面适配半导体产业链各环节需求:传统封装业务是稳健基本盘。涵盖DIP、SOP等基础封装类型,广泛应用于消费电子、通信设备等领域,凭借规模化生产优势提供稳定现金流支撑。2025年前三季度实现营收157.68亿元,占总营收55%,受益于消费电子库存回补,同比增长8.2%。

先进封装业务是核心增长引擎。以XDFOI™多维异构集成技术为核心,覆盖2.5D/3D封装、Chiplet、HBM等前沿领域,已实现4nm节点大规模量产,良率稳定在99%以上。HBM封装业务全球份额达20%,为SK海力士HBM3E提供独家封装服务,相关收入占总营收比例升至28%,毛利率高达42%。

特色工艺业务是第二增长极。聚焦汽车电子、工业及医疗电子等高附加值领域,上海临港车规级封测基地已通线投产,通过特斯拉、比亚迪等头部车企验证,2025年前三季度汽车电子收入同比增长31.3%,工业及医疗电子收入同比增长40.7%。系统级集成服务是战略延伸方向。依托先进封装技术能力,为AI算力、高性能计算等场景提供定制化集成解决方案,已切入英伟达、AMD等国际巨头供应链,为其高端GPU提供封装服务。

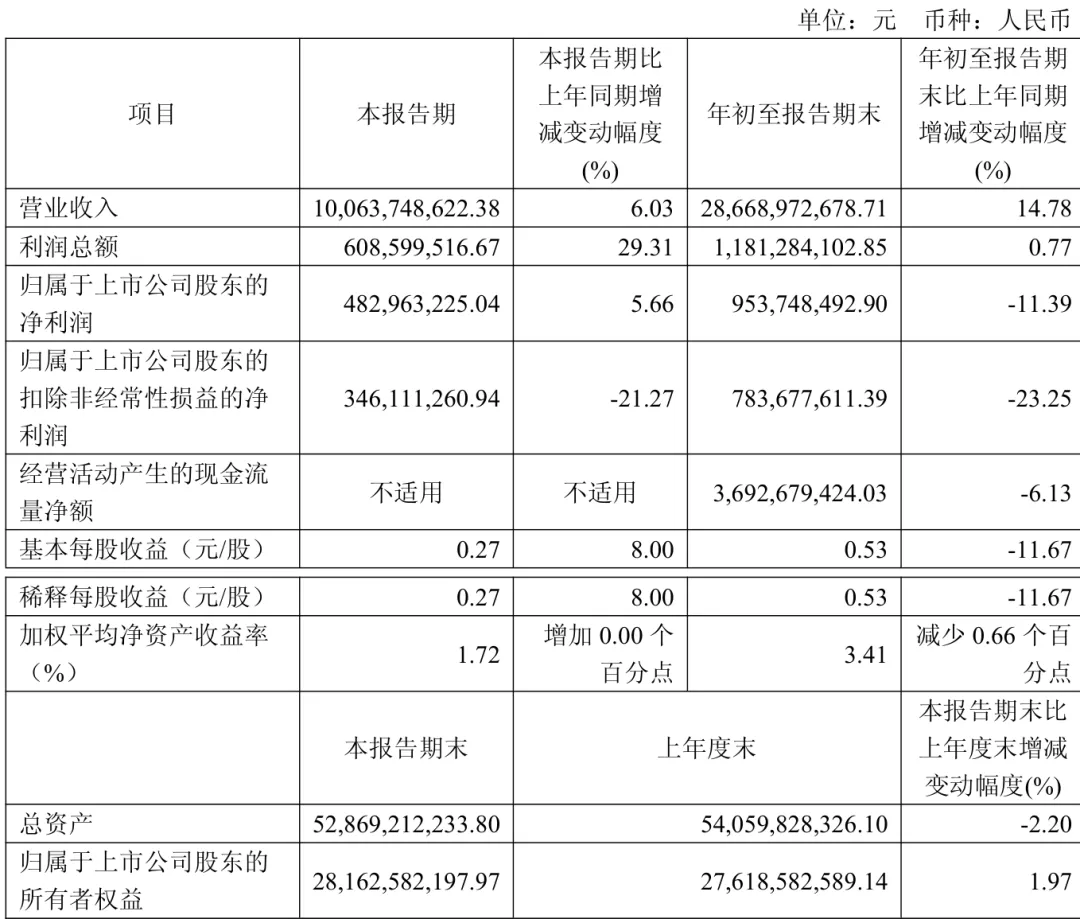

10月24日披露2025年第三季度报告。前三季度公司实现营业总收入286.69亿元,同比增长14.78%;归母净利润9.54亿元,同比下降11.39%;扣非净利润7.84亿元,同比下降23.25%;经营活动产生的现金流量净额为36.93亿元,同比下降6.13%;报告期内,长电科技基本每股收益为0.53元,加权平均净资产收益率为3.41%。

? 未来发展规划

? 竞争优势与挑战

长电科技所处的半导体封测行业,正迎来周期复苏与技术升级的双重红利。2025年下半年半导体行业确认进入温和复苏通道,AI算力、汽车电子等高端赛道需求爆发,推动封装环节在产业链中的价值占比显著提升。行业集中度持续提升,全球CR5市占率超60%,头部企业凭借技术、产能与客户优势形成坚固壁垒,长电科技以12.7%的全球市占率稳居第三,国内市占率超40%,龙头地位稳固。公司核心竞争力:1. 技术壁垒深厚,先进封装能力对标国际龙头,XDFOI、HBM、Chiplet等技术实现量产,CPO技术完成中试,抢占技术制高点;2. 全球化产能布局优势,国内外基地协同发力,海外产能规避地缘政治风险,快速响应国际客户需求;3. 优质客户资源稳固,与全球前二十大半导体公司中的85%建立合作,客户结构“内外双循环”,抗风险能力强;4. 业务结构持续优化,高增长赛道占比超50%,降低对传统消费电子周期的依赖;5. 研发投入持续加码,前三季度研发费用15.4亿元同比增长24.7%,研发强度达5.37%,技术迭代能力行业领先。

风险提示

封测行业与下游需求(消费电子、汽车、AI等)高度联动,具有强周期性特征。若全球宏观经济下行或终端需求不及预期,可能导致订单减少、产能利用率下降,直接影响营收和利润。

提示:以上信息仅供参考,不构成任何投资建议!