解读上市公司第十七期:利欧股份

作者:本站编辑

2026-01-13 10:45:53

0

解读上市公司第十七期:利欧股份

一、公司概况

成立背景:1995年由王相荣创立温岭市新科水泵研究所,2007年4月27日在深交所中小板上市,是中国泵行业首家上市公司。业务定位:从单一泵业制造转型为“机械制造+数字营销”双主业,叠加液冷泵与半导体IGBT新兴业务的科技型企业。核心标识:泵业领域民用泵出口连续十余年全国第一,数字营销为头部媒体核心代理,液冷泵是华为核心供应商(份额70%-80%)且获英伟达认证,半导体业务切入头部车企供应链。二、发展历程三阶段

三、市场发展详细情况

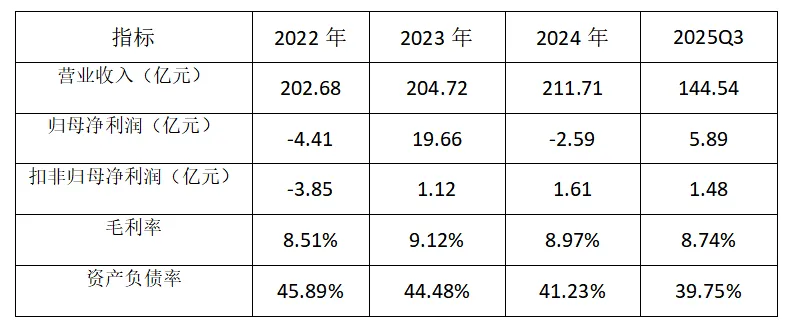

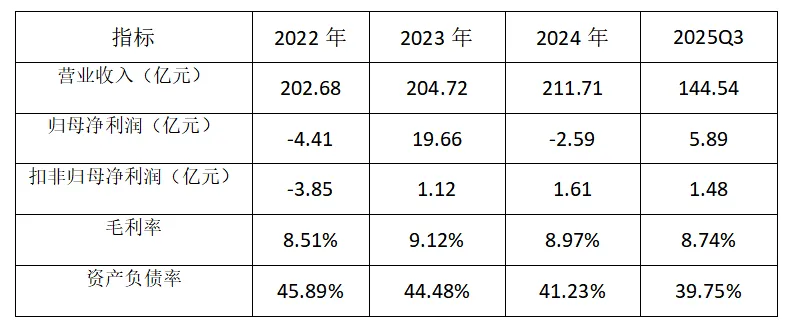

(1)整体业绩表现

(2)新兴业务进展

液冷泵:年产能120万台,中标银川“东数西算”项目1.2亿元,预接北美订单0.8亿元,潜在订单超5亿元半导体IGBT:控股狮门半导体(53.33%),温岭基地一期产能325万颗/年,2025年目标营收5亿元,2026年产能扩至4亿颗四、行业地位核心表现

五、管理层核心团队

团队特点:平均任职年限超12年,高管离职率低于5%,专业互补,核心成员参与限制性股票激励。“技术壁垒+客户订单护城河+全球化产能+生态协同+资本运作”6.1、技术壁垒:高端制造与AI技术的双重突破,构建“硬科技”护城河

技术是利欧最核心的竞争根基,尤其在液冷、永磁电机、AI营销三大高增长赛道形成“技术-专利-标准”的闭环,且迭代速度领先行业6-12个月。核心参数领跑:自主研发的RPC系列液冷屏蔽泵突破高温介质输送技术,可耐受250℃极端工况,适配浸没式/冷板式主流液冷架构,较传统泵节能15%以上,平均无故障运行时间(MTBF)超10万小时,技术参数对标丹麦巨头格兰富,打破外资垄断。高毛利保障:液冷泵毛利率超50%,显著高于传统泵业(25%左右),2025年目标营收8亿元,已成为第二增长曲线。专利与认证:累计申请液冷相关专利23项,牵头制定行业技术规范;通过华为、英伟达、曙光等头部企业联合验证,是华为液冷泵核心供应商(70%-80%份额)、英伟达唯一国产认证厂商,认证周期长(通常6-12个月)、客户替换成本高。能效突破:PM5永磁同步电机综合节电率达40%,能效超IE5国际最高标准,覆盖民用、工业全场景,2024年非洲光伏泵出口额同比增长56%,2025年一季度新增非洲光伏泵订单12亿元(占比60%),市占率达30%。高端场景突破:核电循环泵联合研发并获中核集团认证,2026年将商业交付;中海油南海注水泵项目(2000万元)落地,打破海洋高端设备外资壁垒。工具与大模型领先:自研AIGC平台“LEO AIAD”及营销大模型“利欧归一”,构建垂直应用生态——如“AI搜索投手”在2025年双11实现千万级关键词智能分类,某头部互联网客户点击率环比提升1.1倍,付费转化率达6.5%;推出“广告素材超级产线”(单日产能2万套)和“AI广告审核平台”(合规识别率超90%),金融行业审核效率提升20%。标准主导:牵头编写中国广告协会、中国通信标准化协会的AIGC广告素材标准,定义行业效率基准。6.2、客户与订单护城河:头部绑定+大规模订单,锁定长期增长

利欧通过“核心客户深度绑定+大额订单储备”形成强粘性,2025年整体在手订单达145亿元(同比+52%),液冷、AI营销、光伏泵为增长主力,客户替换成本高、订单确定性强。液冷泵:中标银川“东数西算”项目1.2亿元,预接北美IDC订单0.8亿元,华为/英伟达年度框架订单充足,潜在订单超5亿元;进入宁德时代储能/锂电冷却泵供应链,预计年贡献营收5亿元;中标中国移动30亿元液冷项目,切入运营商算力基建赛道。传统泵与新场景:非洲光伏泵新增订单12亿元(市占率30%),核电泵2026年商业交付,海外高端订单(如欧洲核电、东南亚光伏)占比持续提升。媒体代理:作为字节跳动(巨量引擎合作规模破100亿元)、腾讯、快手核心代理商,小红书汽车行业代理市占率20%(行业第一),服务华为、理想汽车、青岛啤酒、沃尔沃等头部品牌。客户粘性:客户留存率85%、复购率85%,显著高于行业平均(60%左右),AI投手矩阵支撑双11、618等大促订单稳定增长,2025年目标数字营销收入破百亿。6.3、全球化产能与交付能力:“国内+海外”双循环,保障订单快速落地

利欧布局五大现代化生产基地,形成覆盖160多个国家和地区的“研发-生产-交付”网络,交付效率与成本控制能力领先同行,支撑海外收入占比提升至45%。国内基地:浙江温岭(总部,液冷泵量产基地,年产能120万台)、湖南湘潭(工业泵)、辽宁大连(耐酸泵),支撑国内“东数西算”、新能源项目交付。海外基地:印尼基地(年产能800万台,覆盖东南亚、非洲,降低劳动力成本)、匈牙利基地(通过中核集团认证,聚焦欧洲核电泵市场,辐射欧美高端客户)。引入AI质检、智能排产系统,订单交付周期缩短30%(液冷泵交付周期15-20天,优于同行25-30天),可快速响应华为、北美IDC等客户的紧急订单需求;全球化布局还规避贸易壁垒,物流成本降低15%-20%。6.4、生态协同:双主业+产业链延伸,形成“1+1>2”效应

利欧通过“机械制造(高毛利)+数字营销(高周转)”双主业互补,叠加半导体、AI产业链延伸,构建多业务协同的生态壁垒,抗风险能力与增长弹性显著。机械制造(液冷泵、光伏泵)毛利率25%-52%,提供稳定利润与现金流;数字营销收入占比77%+,虽毛利率仅4%左右,但高周转特性贡献充足营运资金,平衡整体财务结构(2025年经营性现金流扭负为正,资产负债率降至39.75%)。半导体协同:控股狮门半导体(53.33%),量产车规级IGBT芯片,进入比亚迪、蔚来、特斯拉供应链测试,潜在订单超5亿元;IGBT可直接用于液冷泵、光伏泵的电控系统,降低成本10%-15%,同时拓展新能源汽车、工控场景。AI协同:参股AI企业DeepSeek(投资8.77亿元),探索大模型与营销场景融合,如“利欧归一”大模型已接入DeepSeek技术,提升广告素材生成效率与精准度。6.5、财务改善与资本运作:为技术研发与产能扩张“输血”

利欧近年财务状况持续优化,同时通过资本运作拓宽融资渠道,为核心业务扩张提供资金保障,进一步巩固竞争力。业绩扭亏:2025年前三季度归母净利润5.89亿元(同比+469.1%),毛利率提升至8.74%;一季度净利润1.08亿元(同比+145.39%),经营性现金流净额转正。资金充裕:拥有30亿元自有资金用于证券投资,控股股东无锡建发提供10亿元低息借款(利率≤4%),缓解短期流动性压力。筹划H股上市:2025年9月向港交所递交申请,拟募资15亿美元用于海外AI算力中心建设、IGBT与SiC半导体产能扩充、液冷生产线扩建,若成功将深化全球化布局,降低融资成本。产业链投资:通过参股AI企业、控股半导体公司,延伸“高端制造+AI”产业链,提前卡位未来高增长赛道(如车规IGBT、AI营销)。总结:核心竞争力的本质——“技术卡位+订单锁定+全球交付”的系统性优势七、投资逻辑三大核心

双轮驱动增长:液冷泵(2026年全球市场规模破1000亿)+AI营销(效率提升9倍),2025年液冷泵目标营收8亿元国产替代机遇:液冷泵打破格兰富等外资垄断,IGBT国产化率不足10%,公司切入高增长赛道财务与估值修复:资产负债率持续下降,高毛利业务占比提升,当前PE仅10倍左右,分拆上市催化估值重构在AI算力爆发(液冷需求)、“双碳”政策(光伏泵、永磁电机)、国产替代(液冷、IGBT)三大趋势下,这种能力使其从传统泵业制造商,转型为“高端制造+数字营销”的科技型企业,具备业绩与估值双重跃升的潜力。