希腊创新生态系列:04|Top融资公司与赛道地图:钱流向哪里,决定希腊的比较优势

核心论点:希腊2025年的融资流向告诉我们一个真相:不是"什么都可能",而是"钱只认这几个方向"。Series B/C主导金额、少数公司承接欧盟级资金、FinTech/AI/HealthTech成为主航道。这个结构不是偶然,而是反映了希腊作为"欧洲节点"而非"孤岛"的真实定位。对A投资者,这是建立投资雷达的地图;对B身份规划者,这是选择稳健标的的过滤器;对C企业出海,这是寻找靠谱合作方的名单。01 一句话结论

希腊生态的钱,95%集中在少数几家公司与几个赛道,而且流向很明确:能在欧盟扩张、有清晰商业模式、能承接大额融资结构的公司。换句话说,希腊不缺"热闹的项目",缺的是"能成事的公司"。全年融资总额与轮次结构

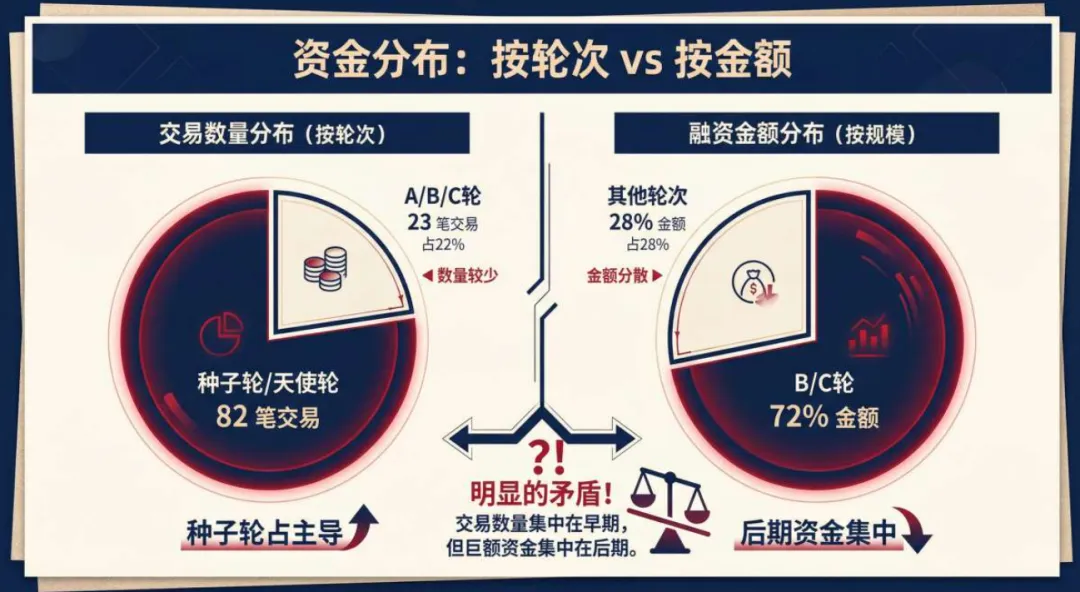

2025年希腊披露融资总额€732.2M,同比增长35%。但这些钱怎么分的?轮次看起来很多(seed占多数),但金额集中到后期(Series B/C占72%)。这跟上一篇EP.03讲的一样,但现在我们看得更清楚了:钱不是分散的,而是被少数大公司和大融资拉走了。2025年Top 10最吸金的公司名单(单位:€M):看到没?Top 10公司拿走了€598.1M,占全年732.2M的81.7%。换个角度说:全年2025的融资,基本被这10个公司"定义"了。剩下的84笔交易,分享剩下的18.3%。图1 2025希腊十大融资公司排行榜

03 Top 10背后的"3个关键信号"

信号1:大钱优先给能欧盟级扩张的业务模型

看Spotawheel怎么融资的:€13M股权 + €287M债务 = €300M。这不是一个普通的Series融资,而是一个"我要在整个欧洲范围内快速扩张"的融资结构。股权用来拉投资方的支持和品牌背书,债务用来支撑运营和扩张,两个工具都指向一个目标:从希腊节点扩张到欧洲市场。这给投资者的启示很明确:欧盟级扩张能力,是大钱的门槛。信号2:FinTech不是热潮,而是结构性需求

Natech、Plum、Belvo一起上榜,说明"金融基础设施数字化"在希腊不是某一家公司的成功,而是整个赛道的成功。因为金融是刚需。银行、支付、账户、开放银行这些都是"欧盟市场的标准问题"。希腊的FinTech公司解决这些问题,就自然能服务整个欧盟。这意味着FinTech赛道在希腊,是"看得清楚、能复制、有市场"的三合一。信号3:DefenceTech、Cyber进入Top 10,说明"韧性时代"真的来了

Delian Alliance是做什么的?国防与网络安全相关。报告明确指出,国防相关赛道(包括Cyber、Resilience等)在2025被讨论为独立类别。这背后是整个欧盟战略转变:俄乌冲突、中美竞争、供应链韧性,都在推动欧洲加强国防科技投资。希腊作为欧盟成员,也在这个浪潮中。所以DefenceTech不是冷门,而是新风口。04 赛道地图:希腊的钱押在哪些方向?

用一句话总结:AI × 软件化(SaaS)× 关键民生/基础设施。第一梯队(吸金最多)

第二梯队(持续增强)

- Cybersecurity:国防/安全大潮中的直接受益者

- DeepTech:从材料到AI算法,基础创新在增加

第三梯队(次级增长)

- Mobility:如Spotawheel这样的特例

- MaritimeTech / MedTech:新入选者,显示赛道在扩散

纯消费品、本地服务、传统制造。原因很简单——这些赛道在希腊市场本身太小,但Saas/AI/FinTech可以卖给整个欧盟。05 为什么是这个赛道组合?希腊的比较优势

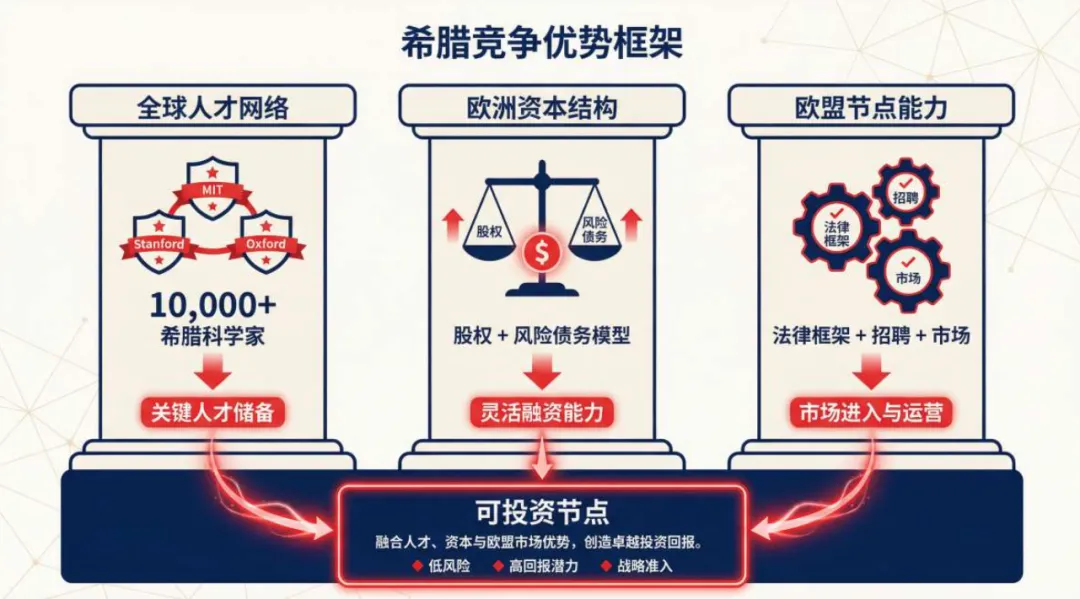

很多人看希腊,只想到旅游、航运、地产。但报告反复强调的优势其实是一个组合拳。优势1:技术侨民网络

报告指出,全球有10,000+希腊科学家与学者分布在顶尖高校与研究机构(麻省理工、斯坦福、牛津等)。希腊本土可能没有足够的风投基金,但希腊人的全球网络是。AI、DeepTech、Cybersecurity这些赛道,背后都是科研网络。希腊的创始人如果有全球名校背景,融资、recruiting、客户都容易接上。优势2:欧洲化的资本结构

2025年关键现象:venture debt开始常态化。这说明什么?融资不再是"要么股权要么没有",而是"股权+债权+其他"的复合结构。为什么FinTech、Mobility这些赛道能吸到大钱?因为它们的现金流可预测,能承受债务。这在希腊这样的"中等梯队"市场里,反而是优势——欧洲基金对混合融资更熟悉。优势3:"欧盟节点"的真实含义

不是"希腊"作为国家的优势,而是"希腊作为欧盟法律体系、贸易网络、人才流动枢纽"的优势。一个AI初创在雅典成立,用欧盟法律框架、招聘欧洲工程师、面向欧盟28国市场,这就是节点能力。Numan(HealthTech)为什么能吸到€52M?因为它一开始就把"欧盟市场"当作主战场,而不是先做希腊市场再想国际化。希腊的比较优势,是把"全球人才网络+欧盟制度环境+跨境资本结构"揉成一个"可落地的节点"。06 A/B/C三类人的"下一步动作"

A|投资者:用"赛道×阶段"建立投资雷达

优先关注这些赛道:AI、SaaS、HealthTech、FinTech、Cybersecurity。- Spotawheel是标杆:股权融资 + venture debt,说明创始人和投资方都在思考"如何最高效地扩张"。

1)按赛道建立"种子库":在FinTech、AI、HealthTech各找5-10个seed/A轮项目,做好跟踪2)建"混合融资观察名单":看谁开始讨论venture debt,这是下一轮融资的信号3)研究"欧盟扩张路径":找那些已经进入2个以上欧洲国家的公司,他们通常能走到B轮B|身份+资产:别用"热闹"选标的,用"可解释"选阶段

"FinTech公司那么多,我投一个seed阶段的,既能做身份入口,又有高增长潜力。"问题在哪?seed阶段的金融科技公司,99%没有经营历史和可靠的现金流模型。向税务部门、银行解释"为什么这是好投资"会很困难。找那些业务已经清晰、能交付、能解释现金流与治理结构的标的。通常这些公司更接近A轮或B轮前期,但对身份规划者来说:1)找到目标赛道中"阶段最成熟"的4-5家公司(通常是上榜Top 20的),重点了解它们2)评估"投后支持能力":这些公司能否提供3-5年的财务报表、合规维护、银行关系维护?3)把"可解释性"列为硬指标:能否向欧洲银行、希腊税务部、投资者大会清楚地解释"为什么这个公司会成功"?C|企业出海:用Top 10当合作名单,用赛道地图当采购地图

"希腊创新生态很热闹,有这么多公司和项目,我可以随便挑一个合作。"现实:大多数项目没有交付能力。你需要的不是"路演",而是"交付"。Top 10公司本质上就是"希腊2025的可交付样本库"。- 一个SaaS企业:找Plum、Belvo这样的FinTech公司,看看他们怎么在欧洲做跨境销售

- 一个IoT/硬件企业:研究Nodes & Links(AI)或其他DeepTech公司的供应链管理

- 一个云基础设施企业:关注那些HealthTech、AI公司的技术栈选择

- 一个安全/合规企业:现在是时候布局DefenceTech和Cybersecurity合作了

1)列出Top 20公司名单,分赛道建立"合作对接池"2)重点研究"Top 10中谁已经进入欧盟其他国家",这些公司的扩张逻辑就是你的参考3)国防/安全被提出为新赛道,意味着"从试点到采购"的窗口正在形成。企业可以提前布局合作与联合。结语与预告

2025年希腊融资的真实画面,不是"什么都可能",而是"钱只认这几个赛道和几个公司"。

这不是坏事。相反,这说明生态正在成熟——从"散点"走向"结构化"。

Series B/C主导金额,Top 10公司拿走81%的融资,FinTech/AI/HealthTech成为主航道。这个结构很清晰,也很有机会。

因为对A投资者、B身份规划者、C企业出海,这都是"信号清晰"的市场——你知道钱往哪里流,就知道往哪里下注。

下一篇EP.05,我们看"退出样本":

2025年并购案例与定价逻辑:看谁在卖、卖给谁、卖多少钱

我们会分析:

这套希腊创新生态系列不是给"看热闹"的,而是给三类华人准备的实操指南。投资者看这个系列,你能得到:哪些赛道值得深挖、怎么用数据过滤营销故事、投资结构怎么做、如何用B.6或基金路径降低风险。身份与资产规划的人看这个系列,你能得到:合规入口是什么、与房产/黄金签证相比的成本收益对比、每一步需要哪些文件和角色、实际时间表。企业出海团队看这个系列,你能得到:怎么在希腊找到可靠合作方、EU落地的成本与合规清单、哪些赛道更容易形成商业合作、系统工程应该怎么推进。系列策划和编写:蔚东英,Peter Theodoros, Antonis Tzanakis,Evangelia Georgara 本系列还得到FOUND.ATION的大力协助,特别致谢。

希腊创新生态系列:03|轮次很早,钱却很晚:为什么 75% 的融资轮次在种子期,但金额集中在 A 轮之后?

希腊创新生态系列:02|€732.2M 融资增长的真相:+35% 不是高潮,而是市场"可验证性"回来了

希腊创新生态系列:导论|希腊创新生态的韧性时代:给投资者、身份规划者与出海企业的一张机会地图

希腊创新投资风向标:EnvolveXL 五家初创获首轮注资!科技创业新势力崛起——教育、医疗、媒体、地产四大领域齐获青睐

希腊船东系列·总结|穿透三千年航运密码:十篇深度的终极归纳