点击上方卡片,关注「赢乐期权时代」服务号

回复「新人礼包」送你88节期权图文学习资料

我为什么会做成价差,脚踩两只船,拿到破位,而不是在高位就跑路呢?

近期活动:期权时代顿修老师期权交流群开放申请,想进群的小伙伴可在文末添加小助理申请进群哦~

01

最近,白糖期货的走势是这样的,大幅度拉升,然后在高位震荡,今天一根中阴线,暂时破了前面那个上升趋势。

而波动率是这样的走势,大幅度上涨,昨天和今天,降波的比较明显。

众所周知,我之前在低位买了6200购,翻两倍平一半后拿着,后来加仓卖出了6400购,前几天的冲高过程中,一度买方赚很多,买方浮亏两三万的情况。

不过随着今天行情的波动,这两个合约的走势如下:

于是从早上的这个持仓,跑路了买方,变成收盘的下图持仓。

收盘后白糖持仓。

赚应该还是赚了点,当然相对于最高价跑路还是差远了。

02

那么,我为什么会做成价差,脚踩两只船,拿到破位,而不是在高位就跑路呢?

1。前面所谓的高位,也并不能完全确定一定会是最高位啊。。。也许那是个修正呢。

2.对于交易者来说,平仓容易,但是如果趋势还在要买回来,一般人是绝对不可能买回来原来那么大的持仓和金额的。

3.卖出上方的虚值期权,还可以赚取波动率下降的利润,如果用的买方是深度实值,效果更明显。

当然,择时大神例外。

1.使用场景

垂直价差包括牛市价差和熊市价差,适合看涨有限或跌有限的行情,也可以赚取期权的时间价值和波动率下降,还可以看做是买入期权后为了降低成本而卖出虚值期权,或者是卖出期权后为了防止风险而买入实值期权。如行情配合,标的上涨(下跌)到实值期权有所盈利,而卖出的虚值期权刚好归零,则最好,最佳的位置是标的刚好涨(跌)到卖出的虚值合约行权价附近,可以获得卖出期权合约的权利金。截止2019年5月,50ETF期权没有,其他商品期权上没有组合保证金制度,该策略需要的保证金比较多,比较适合较大资金。

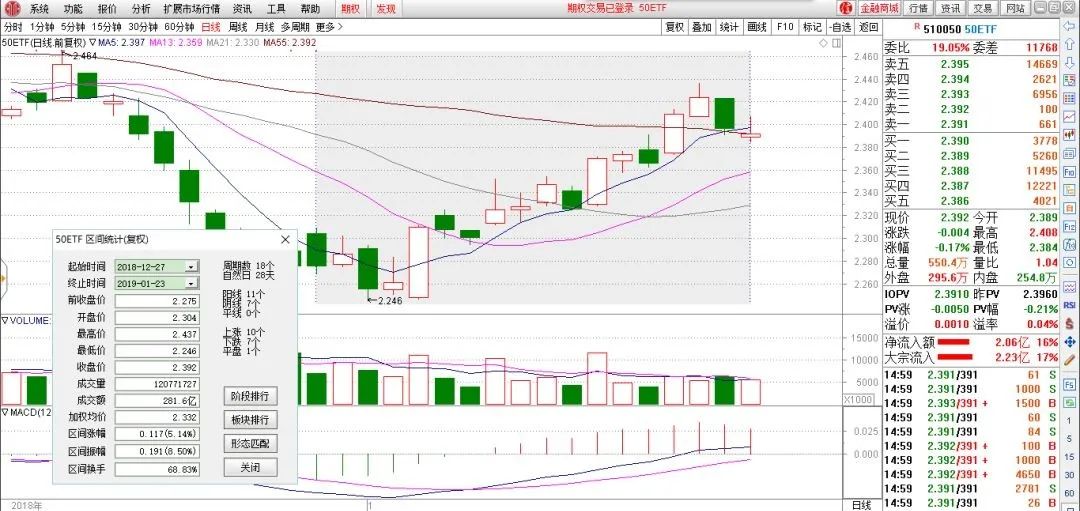

例如2019年1月的慢速反弹行情(图1)。

图1 2018年12月-2019年1月行情

2.策略构建

这是比较基本的期权策略,对于牛市价差来说,买入低行权价认购期权,再卖出等量相同到期时间的高行权价认购期权即可;对于熊市价差来说,买入高行权价的认沽期权,再卖出等量相同到期时间的低行权价认沽期权。可以根据对行情的判断选择买入实值期权、卖出平值或虚值期权。

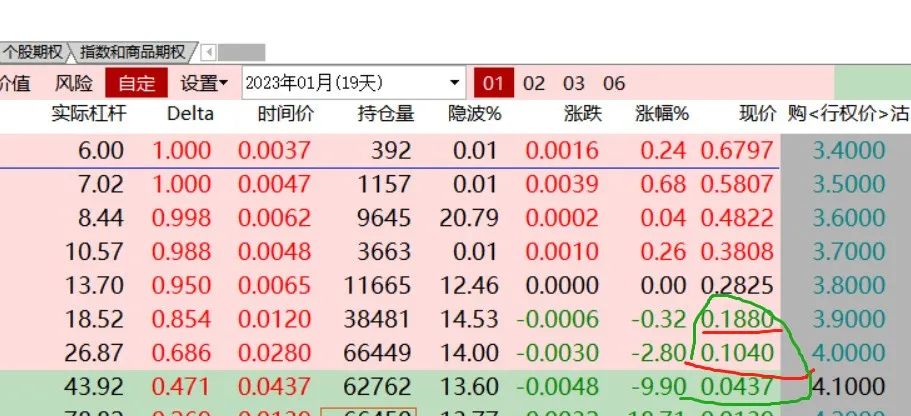

图2 熊市价差示例

3.到期损益图和盈亏平衡点

如图3,买入50ETF沽8月2900,卖出50ET沽8月2850,理论上最大收益和最大亏损都是有限的,最大收益是标的下跌达到或超过卖出期权的行权价,最大收益金额为标的在该位置及以上的两者权利金之差再减去净权利金支出,最大亏损理论上是买入的期权合约和卖出的期权合约都归零,亏损为目前两者权利金之差,为303元/组。

到期盈亏平衡点为2.87元,即在买入期权的行权价和卖出期权的行权价之间,为较低行权价加净权利金。

图3 熊市价差损益图

04

4.风险收益特征

最大风险:对于牛市价差来说,最大的风险是标的下跌到买入期权的行权价之下,买入期权和卖出期权的权利金都归零,但两者相抵消,亏损相对有限,实际若仓位不是很重的情况下,可以接受。熊市价差相反。

最大收益:有限,仅限于买入期权和卖出期权的权利金之差减去净权利金。

5.策略优势

垂直价差策略的优势有:

该策略有权利金支出也有权利金收入,卖出期权后后即可收到权利金作为买方的风险补偿,最后将风险收益都锁定。

因期权有时间价值,有时候构建垂直价差后,若买入的为时间价值小的实值期权,卖出的为时间价值较高的平值或虚值期权,就算标的涨跌幅度很小,都可能买入期权的价格波动很小,但卖出的平值、虚值期权由于时间价值的衰减价格下降,从而卖方可以在一定的程度上赚取时间价值,整体持仓获利。

除了概率上、时间价值上的优势,也可以赚取波动率下降的利润。

6.策略劣势

垂直价差的劣势是在控制了最大亏损的前提下,也封顶了最大收益,如果标的朝着该组合正确的方向继续运动,还保持这个组合的话会封顶收益。另外,在未采取组合保证金制度的情况下,若是标的持续方向性运动,卖出的期权价格越涨越高,则卖方的保证金可能持续增加,面临追加保证金或被迫减仓的风险。

7.调整和收尾

以牛市价差来举例,如果标的上涨速度较慢,随着时间的推移,卖出期权价格逐渐下跌,买入的实值期权逐渐上涨,获得利润;如果上涨较快,卖出期权已经接近平值期权或实值期权,上涨趋势还在持续,这时候应该根据判断,选择卖出合约向更虚值移仓,减仓卖方等方式以获取更大收益。

如标的下跌,买入和卖出的期权价格都会下跌,一般来说买入的实值期权下跌的金额会较大,若是对当前上涨的看法改变,则可减仓或轻仓买入的期权变成卖出认购看不涨,或加仓卖出期权变成比率价差来控制波动,也可以止损平仓该组合,避免方向性损失。

8.实战举例

如图4所示的2019年1月份行情,经历了2018年上半年的调整和下半年的震荡,终于在2019年1月4日左右见底开始反弹,但是刚开始反弹的力度如何,大家都没底,只好尝试性做多,却又不敢用买入虚值认购的方式来做多。于是试图构建图2中的牛市价差。

图4 2019年1月行权月50ETF日线图

后来1月份行权日刚好涨到2.4元附近,平值附近的期权走势如图5-图8:

图5 50ETF购1月2250

图6 50ETF购1月2300

图7 50ETF购1月2350

图8 50ETF购1月2400

可以看出,1月4日50ETF在2.25元起点时的平值认购期权2250收获了两三倍的涨幅,而行权价越高的虚值期权涨幅越小,虚值认购2400最后刚好归零。

构建买入认购2250、2300、2350,再卖出认购2400及以上的期权,买卖双方都有获利。

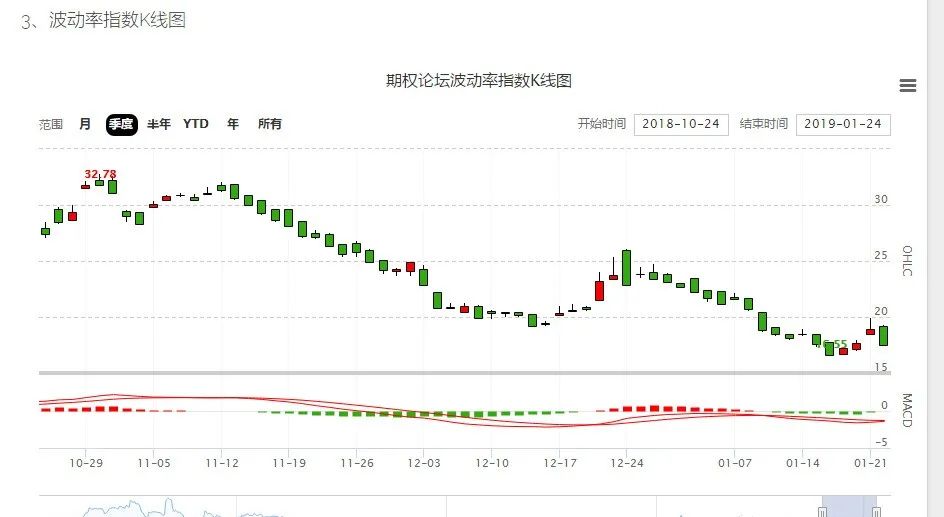

并且,在这个时间段波动率的走势如图9,一直持续下降到1月底,卖出虚值认购期权在波动率上也获得收益。

图9 期权论坛波动率指数

近期活动:期权时代顿修老师期权交流群开放申请,想要加入的朋友扫码添加小助理邀请您进群哦~

- END -

来源:小马白话期权

风险提示

| 猜你喜欢 |

↙点击阅读原文,发现更多精彩内容