+

目录

摘要

■ 投资逻辑

投资逻辑

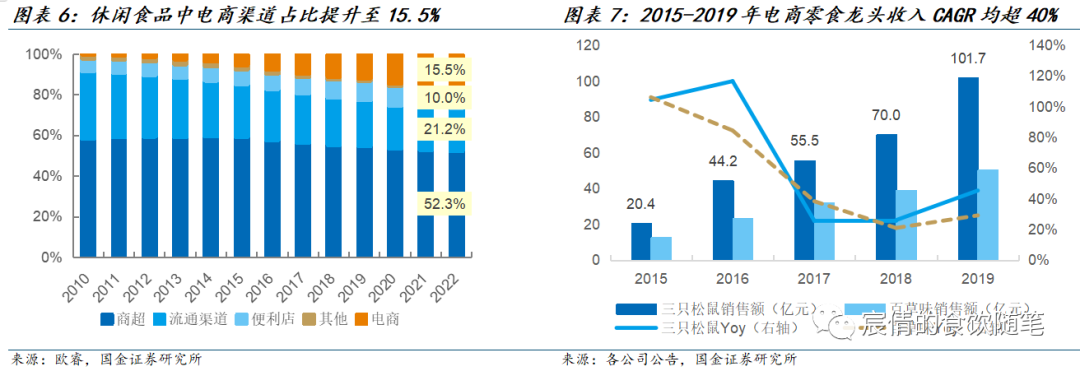

新一轮渠道变革,催生行业新机遇。复盘我国休闲零食行业发展过程,主要围绕渠道变化而演进。早期行业以供给引领需求,外资主导背景下品类高度集中。2000年起,随着大型连锁商超入场,许多本土企业知名度在全国范围内快速打响。2012年互联网掀起新一轮变革,零售线上化成为常态,如百草味、三只松鼠凭借电商流量迅速走红。2020年疫情冲击,居民消费呈现分级和降级趋势,传统商超渠道人流下滑,零食专营凭借“单价低、品类多、环境好、距离近”等特征快速切分流量,为上游生产商打开新的应用场景。

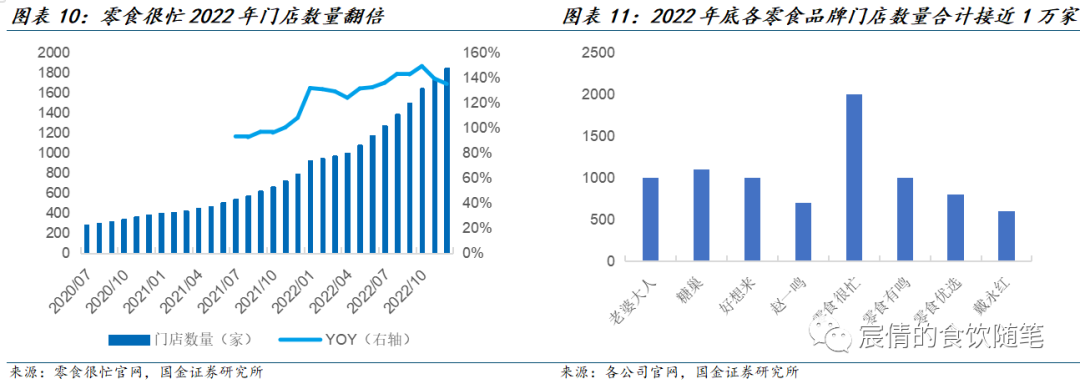

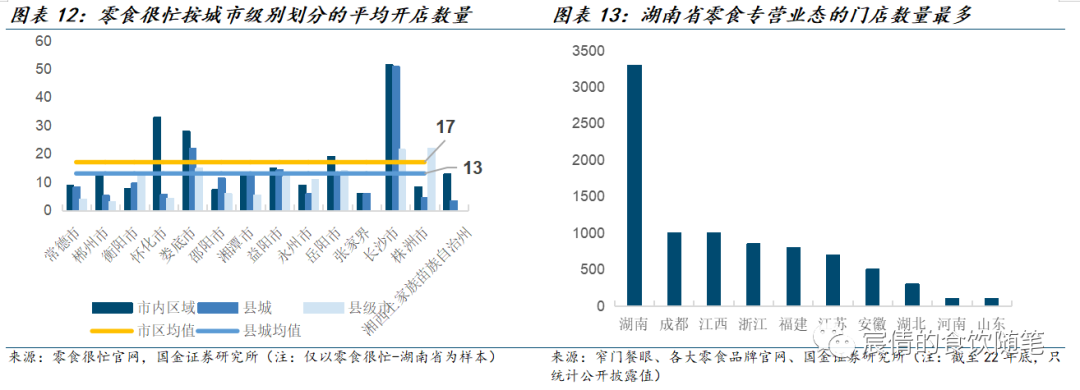

维度1:站在渠道视角,我们对零食专营业态展开深入思考。1)空间:截至22年底,我们估算零食专营业态门店总数突破1万家,23年各家门店数量规划至少翻倍。我们详细梳理了零食很忙在湖南各县、市平均开店数,并作为天花板参照,结合全国其他地区的市场成熟度和地方经济水平给予不同的拓店假设,经测算最终全国零食专营门店数可超5万家。2)竞争:短期比拼开店速度,远期比拼效率和服务质量。面对行业竞争加剧,挤压上游利润的质疑,我们认为零食专营的单价已足够低,随着大众消费能力提升,便宜属性在低价商品中的吸引力下降,距离、环境和服务等因素更为重要。未来竞争或将围绕“抢占优势点位、提升物流速度、提高服务质量”等方面展开,重在比拼效率和服务。3)演变方向:参照连锁超市-会员制商超的演变经验,预计后期零食专营业态多以品牌代工、收购或参股等模式向上延申产业链优势,降低采购成本、把控食品安全、强化品牌形象。

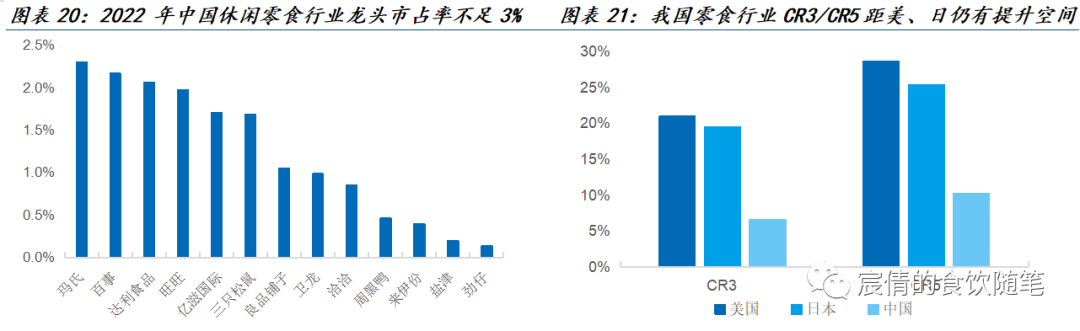

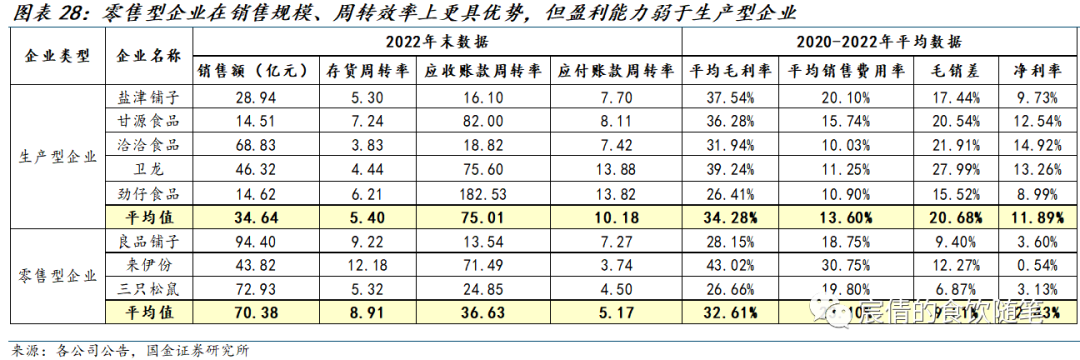

维度2:站在行业视角,我们更看好本土风味零食、生产型企业发展机会。1)行业机会:据欧睿口径,我国休闲食品行业预计于2027年达万亿规模,但由于零食生产和研发壁垒较低,同质化竞争严重,龙头为外资主导,市占率不足3%。对比发达国家的消费量和人均消费额亦有较大提升空间。2)细分赛道:通过规模、增速和集中度三维梳理,我们发现具备中国特色的海味、肉类、辣卤零食竞争格局友好,成长性占优,未来有望持续受益于国产品牌崛起。3)产业链分工:我们按照上下游位置,将行业内公司分为生产型和零售型,并对比规模、效率、盈利能力等特征。我们认为生产型企业规模小但盈利能力较强,各家差异主要体现在终端覆盖程度、单点产出效率方面。零售型企业规模大、但品类分散多为OEM代工,盈利能力弱。渠道分散带来风险,且随着零食专营等业态入局,竞争日益激烈。

维度3:站在公司视角,我们对生产型企业划分三类经营策略,详细拆解各企业的增量空间。1)多渠道策略:盐津、甘源为代表。品类趋于多样化,全渠道规划清晰,增量主要来自零食专营、会员商超、电商等渠道。2)大单品策略:劲仔为代表,专注核心品类风味小鱼,增量来自不同规格(如大包装、散称)打开新的消费场景。另外豆制品、魔芋等通过自建供应链改善盈利水平。3)第二曲线策略:卫龙、洽洽为代表。大单品议价能力较强,规模趋于饱和,增量来自细分市场挖掘及适当的提价策略。第二曲线仍在培育中,可借助先发渠道、品牌优势,挤占竞品份额,增量集中在渠道铺货率的提升。

投资建议与估值

本文从3个维度出发,探究行业变革新机遇。经过测算分析,我们认为零食专营业态仍处于“跑马圈地”红利期,上游生产型厂商可持续受益,而同为零售型的企业或受部分冲击。拆解生产型企业的增量来源,我们认为在消费力修复途中,依靠多渠道、多品类的量增逻辑更为明确。结合基本面和估值性价比,我们推荐盐津、甘源,建议关注劲仔、洽洽、卫龙。

风险提示

食品安全风险、成本上涨风险、行业竞争加剧风险、新渠道放量不及预期风险。

正文

一、渠道之变:由零食专营引发的思考

1.1复盘渠道变迁,展望行业机遇

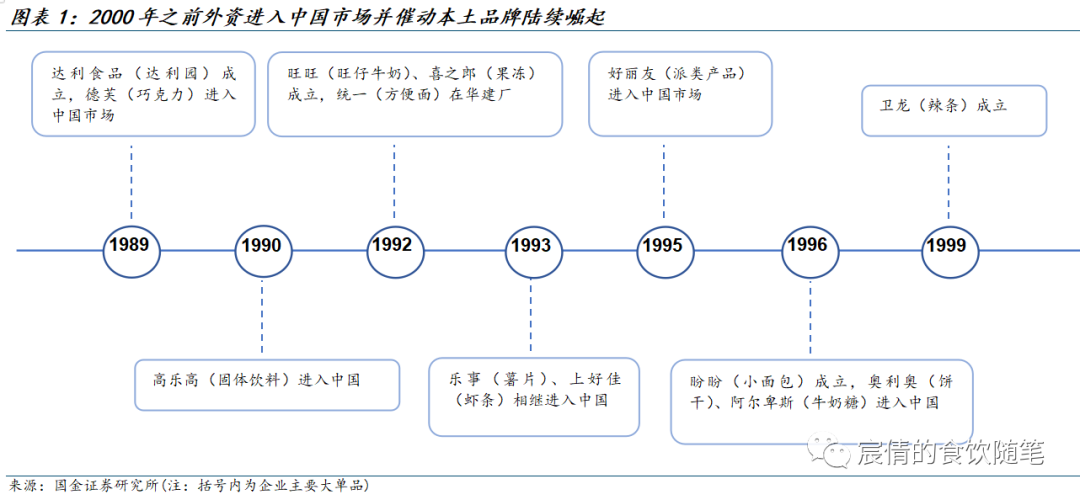

2000年之前:传统大流通为主,外资进入催生活力

21世纪前我国休闲食品行业处于发展初期,外资入场引领发展。供给端,由于工业化程度低,生产和销售的零食品类较为单一。需求端,居民人均可支配收入较低,对非必需品购买力弱。许多外资品牌瞄准中国零食行业的巨大机会,为尽早抢占市场份额,纷纷来华投资建厂。如德芙(1989)、高乐高(1990)、上好佳(1993)、好丽友(1995)等企业相继进入中国市场,凭借“大单品+大流通”的粗放模式在各自领域建立起品牌影响力。

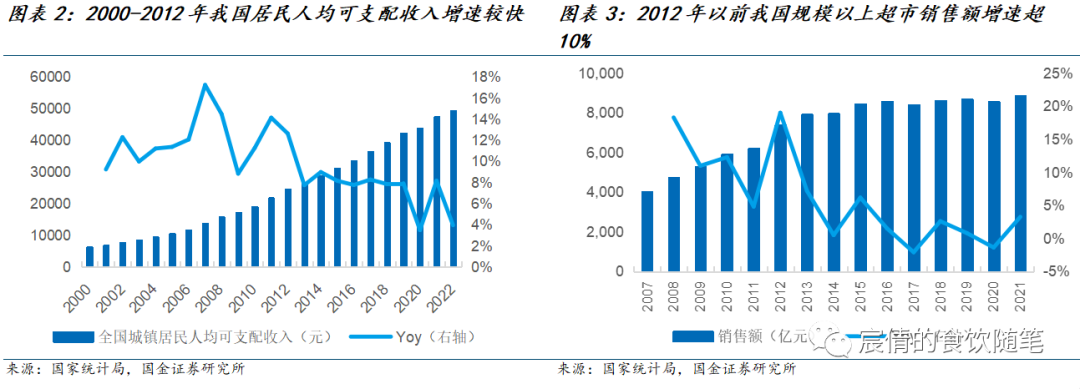

2000-2012年:连锁商超逐步兴起,本土品牌崭露头角

伴随我国经济发展和居民收入的提升,消费者的购买意识和需求显著增强,许多商超连锁巨头趁机入驻中国市场,通过线下广泛布局拓宽了消费者选购场景,推动零食渠道变革。以家乐福和沃尔玛为代表,家乐福1995年来华,2012年亚洲市场营收为72.2亿欧元,成为在中国大陆销售额最高的外商投资零售企业,并以每年十几家店的速度迅速扩张;沃尔玛1996年来华,早期由于认知和供应链能力不足而处于战略性亏损,经调整破冰后业务持续扩张,2012年在华销售额达到580亿元,门店数395家。达利园、徐福记、盼盼、洽洽等本土零食品牌借助渠道红利逐步打开全国知名度。

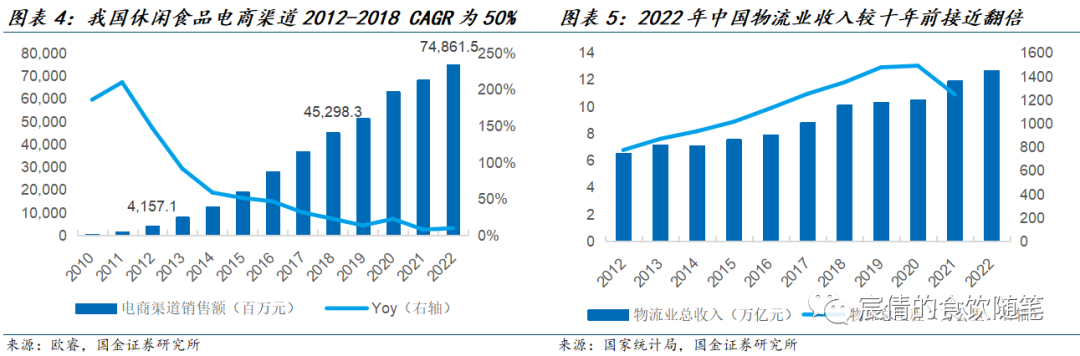

2012-2018年:线上购物日渐成熟,电商品牌享受红利 电子商务持续赋能休闲食品行业,流量红利逐步转移至电商渠道。随着大众消费观念的转变、物流体系和基础设施的日益完善,电商渠道逐步兴起。于供给端而言,电商渠道以“低成本、快周转、广覆盖”的运营模式,吸引大量商家入驻。于需求端而言,电商渠道选择多样、价格透明、省时省力,供需匹配升级促进市场扩容。2012-2018年期间,我国休闲食品电商渠道销售额翻10倍。2022年同比增速仍有10%以上,达到749亿元。

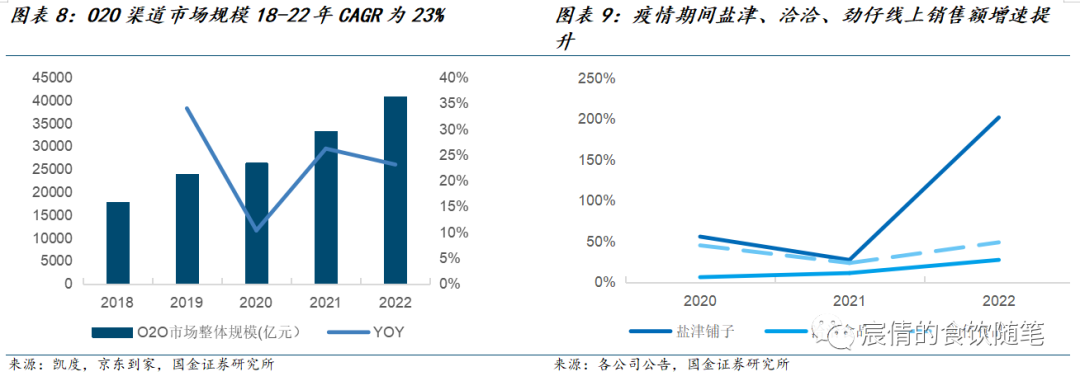

2018年至今:疫情转移消费流量,零食专营等渠道兴起 疫情影响大众的消费习惯,线下零售店客流受到冲击,社区团购、O2O等更加高效便捷的模式陆续兴起,传统电商流量部分转移至兴趣电商。盐津、洽洽、劲仔等企业加大在兴趣电商、私域流量方面布局,2020-2022年线上渠道收入增速显著提升。随着三只松鼠等老牌零食电商公司市占率下降,良品铺子以高端零食的差异化加速布局电商平台,同时在线下亦大举扩张门店数量,迅速提升品牌知名度。

1.2零食专营发展空间几何?

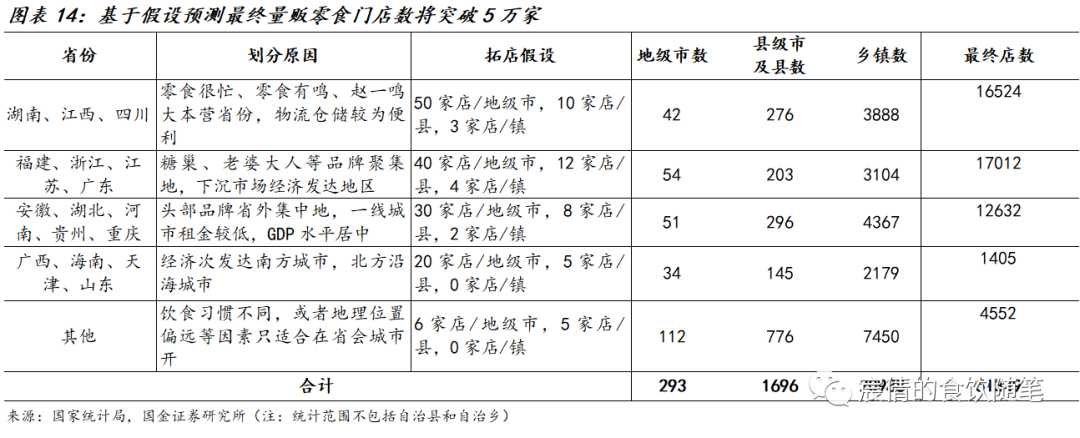

我们根据市场成熟度和地方经济发展水平,将全国省份划分为五档,并结合上文零食很忙得到区域开店假定,赋予第一阶梯省份50家店/地级市,10家店/县,3家店/乡镇假设,往后档次的省份开店密度依次递减。最终结合各省份行政区域划分数量计算得到全国量贩零食门店数预计突破5万家。

1.4零食专营演变方向何寻?

展望未来,我们认为零食专营门店数趋于饱和后,增量转存量竞争的背景下,将转而寻求产业链、产品和品牌的竞争。参照线下连锁超市-会员制商超/O2O的演变经验,后期多以品牌代工、收购或者参股等模式向上延申,降低采购成本同时把控食品安全、塑造品牌力。

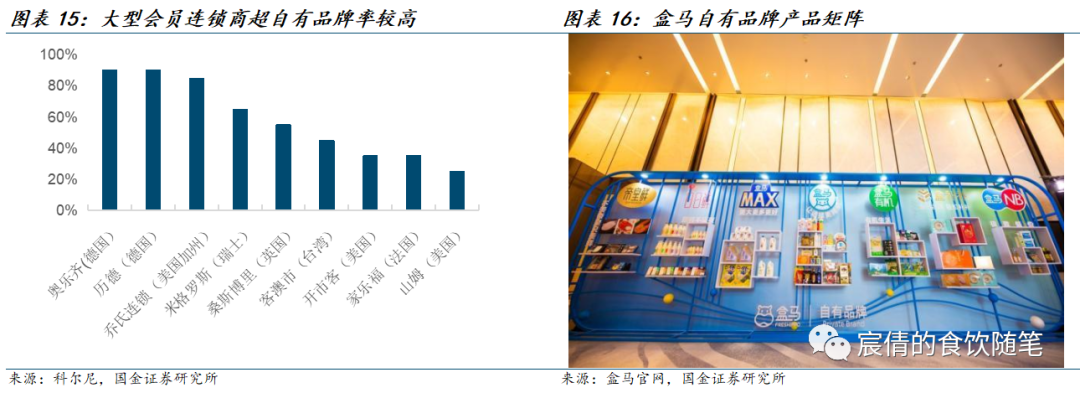

近几年我们观察到,以盒马为代表的新零售、以叮咚为代表的生鲜电商、以永辉为代表的传统零售纷纷发力自有品牌商品。盒马2022年11月公布的数据显示,其自有品牌的销售占比已经达到35%,开市客(Costco)和山姆(Sam's)在中国的自有品牌占比均超过30%,奥乐齐(ALDI)自有品牌占比超过60%。

盒马根据消费者特征分类,开发有针对性或细分市场的自有品牌产品,在小包装和鲜度上建立自身优势,并凭借流量和渠道优势降低对外部供应商依赖性。叮咚买菜则聚焦生鲜品类,加大对自有品牌和商品的研发投入,目前已经在生鲜农产品、预制菜、精酿鲜啤等品类具备优势。大润发则主打“钻典”品牌,未来在食材、家居、服饰三个方面重点发力。

我们认为后续零食专营门店建设自有品牌还具备几大优势:1)分割品牌,防止价格过低对生产商价盘造成冲击;2)加深消费者对门店品牌的印象,提升复购率;3)加强与上游生产企业的合作,及时反馈下游需求变化,便于新品研发。

二、赛道之辨:中式风味大有可为

2.1行业视角:万亿赛道空间广阔,集中度具备提升空间

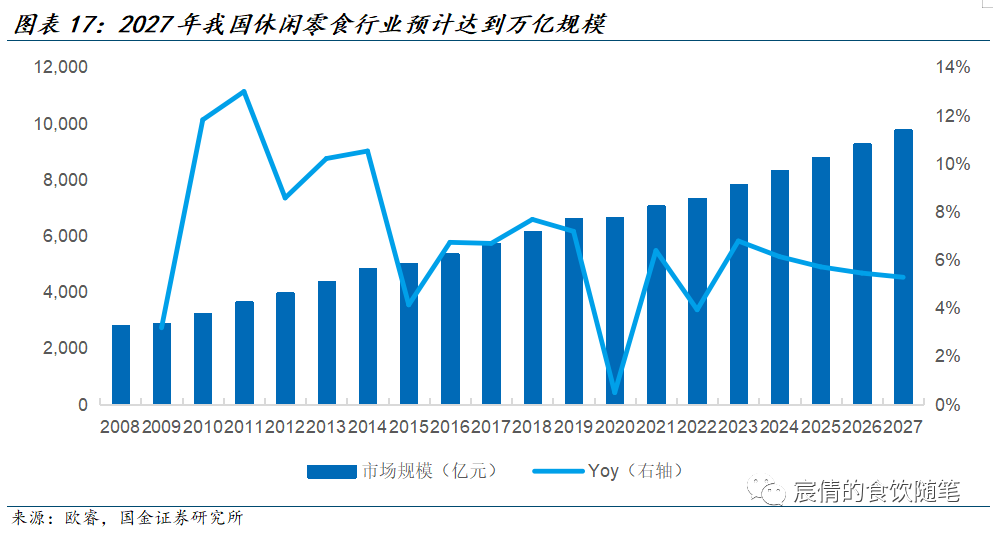

我国休闲食品行业空间广阔,突破万亿规模可期。据欧睿统计,2022年中国休闲食品行业规模为7342.2亿元,2012-2022年销售额CAGR达6.4%。虽然2020年休闲食品行业受到疫情的短暂冲击,但随着防疫政策放开、消费力恢复,行业将继续保持稳步增长。据欧睿预测,2022-2027年我国休闲食品行业CAGR为5.9%,2027年后行业规模有望突破万亿元,成长前景广阔。

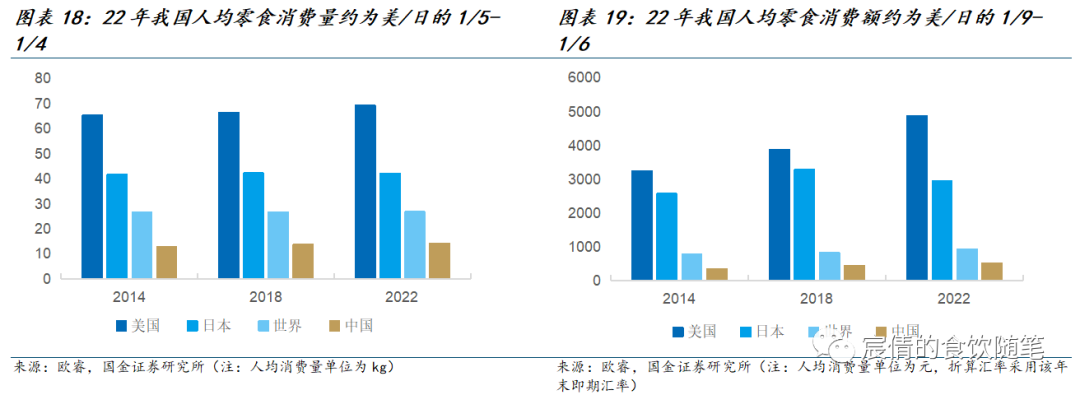

我国休闲食品人均消费水平居全球低位,具备较大提升空间。欧睿显示,我国2022年休闲零食人均消费量为14kg,仅分别约为美国(69kg)和日本(42kg)的1/5和1/4;人均消费额为520元,约为美国(4883元)和日本(2954元)的1/9和1/6。当前我国人口基数大而休闲食品人均消费不高,消费升级扩容仍有较大提升空间。

2.2品类视角:看好肉类、海味、辣卤发展潜力

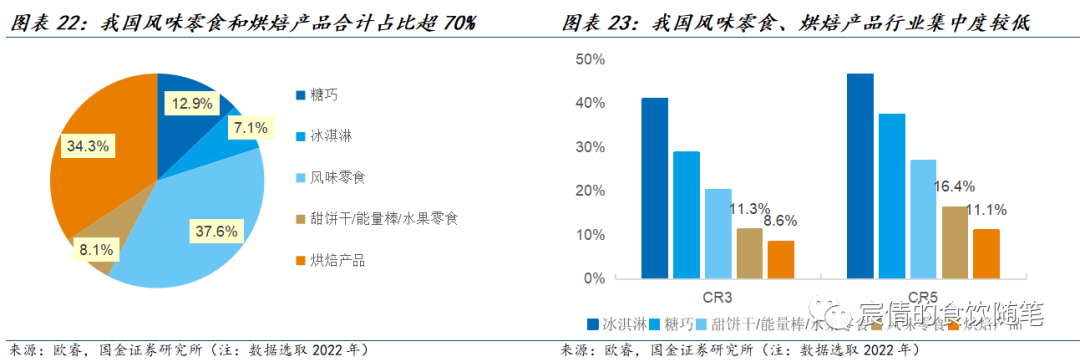

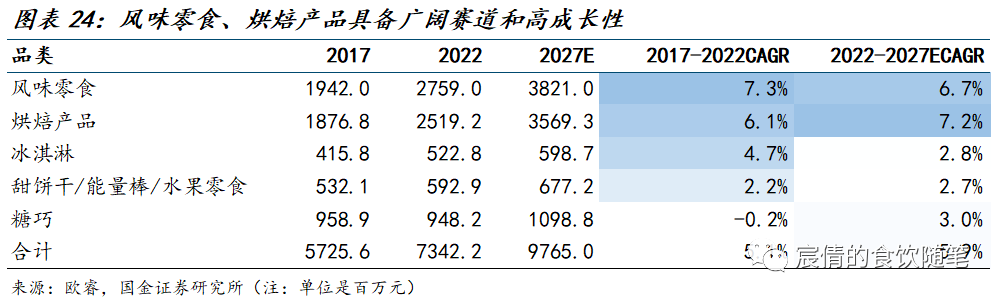

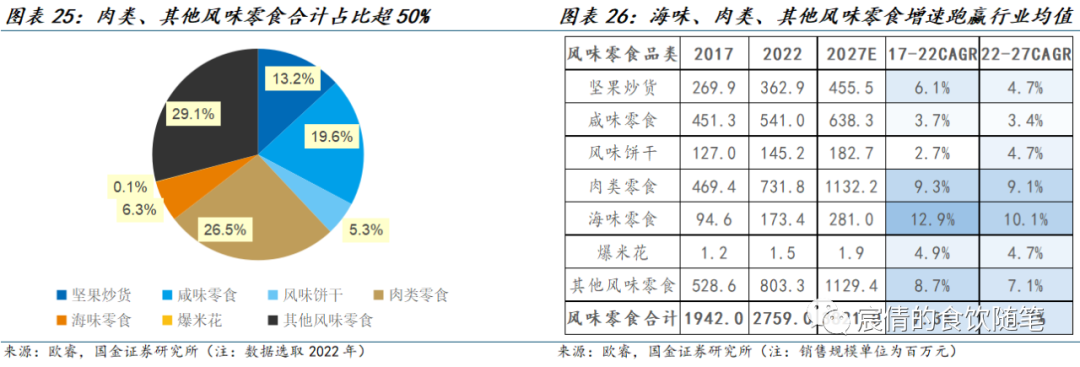

休闲食品赛道横跨多个品类,其中风味零食、烘焙产品规模较大,且行业集中度低。从行业规模来看,中国人偏爱风味零食和烘焙产品,22年行业占比分别为37.6%/34.3%,合计占比超70%,占据绝对主导地位。而糖巧、冰淇淋、甜饼干等西式零食占比仅28%。从竞争格局来看,冰淇淋、糖巧等西式甜点由于外资进入较早,行业集中度高。而风味零食、烘焙产品CR3仅11.3%/8.6%,竞争格局较好。

从行业增速看,2017-2022风味零食和烘焙产品CAGR分别为7.3%/6.1%,在众品类中亦居前两名,且预计未来5年仍将保持较高增长态势。综合行业规模、增速、集中度三维指标来看,我们认为风味零食和烘焙产品属于“大赛道,小龙头”,本土企业可利用其先发优势不断提升市场地位和品牌实力。

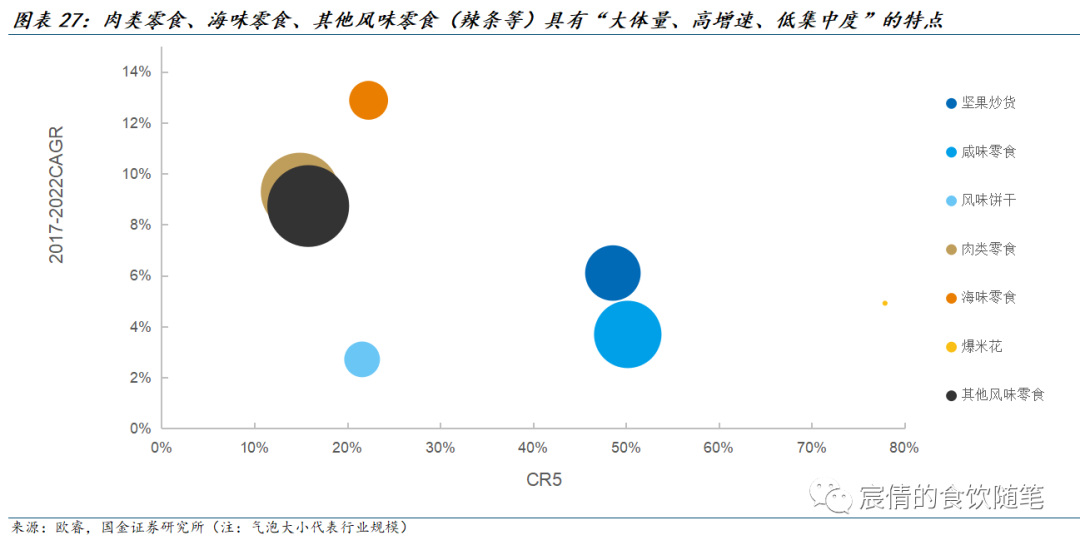

进一步细分风味零食,我们发现肉类、海味、其他风味零食(含卫龙、三只松鼠、良品铺子等)具备较强成长潜力。从规模来看,其他风味零食、肉类零食在我国风味零食中占比超50%;其次是坚果炒货、咸味零食。从行业增速看,以劲仔为代表的海味零食表现最为突出,2017-2022年销售额CAGR为12.9%。

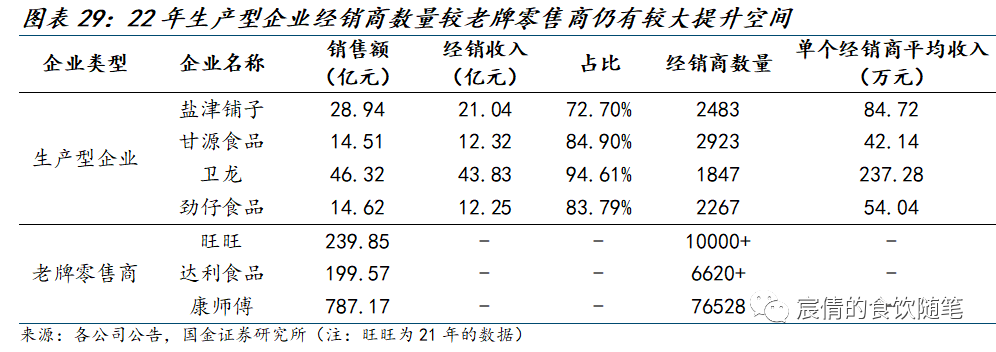

展望未来,我们认为生产型企业可以通过1)精细化渠道管理,通过政策激励、辅助销售等模式提升单点产出,加强经销商忠诚度。2)打造全渠道运营能力,拓宽销售途径,提高核心品类市场占有率。3)扩充品类数量,打造“1+N”产品矩阵,以定量装、组合装等形式,提升单点产出。下一章我们还将对生产型企业进行深入剖析。

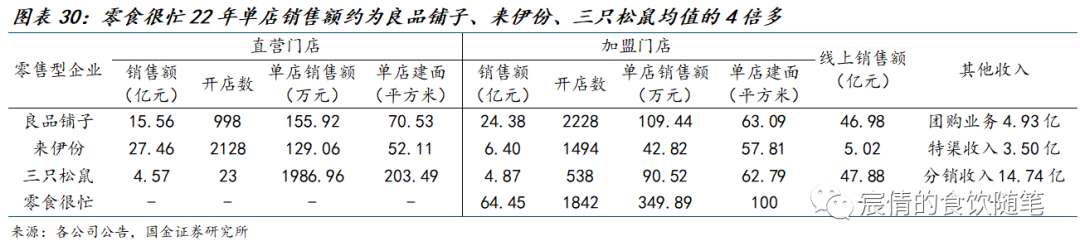

零售型企业需要持续打磨单店模型,最大化坪效。1)提高入店人流和购买频次,通过选址、选品和营销共同发力,吸引新客、留住老客。2)增加SKU陈列数量及高附加值品类数目,为消费者提供多样化和高端化的产品,提升单次消费金额。

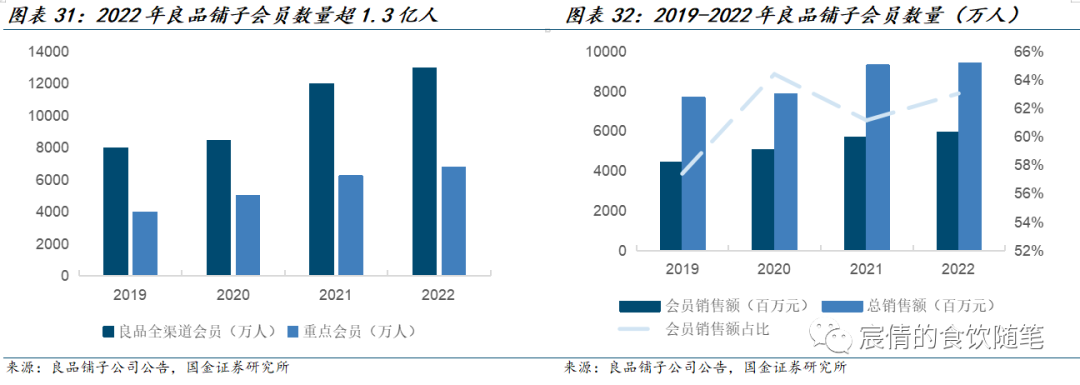

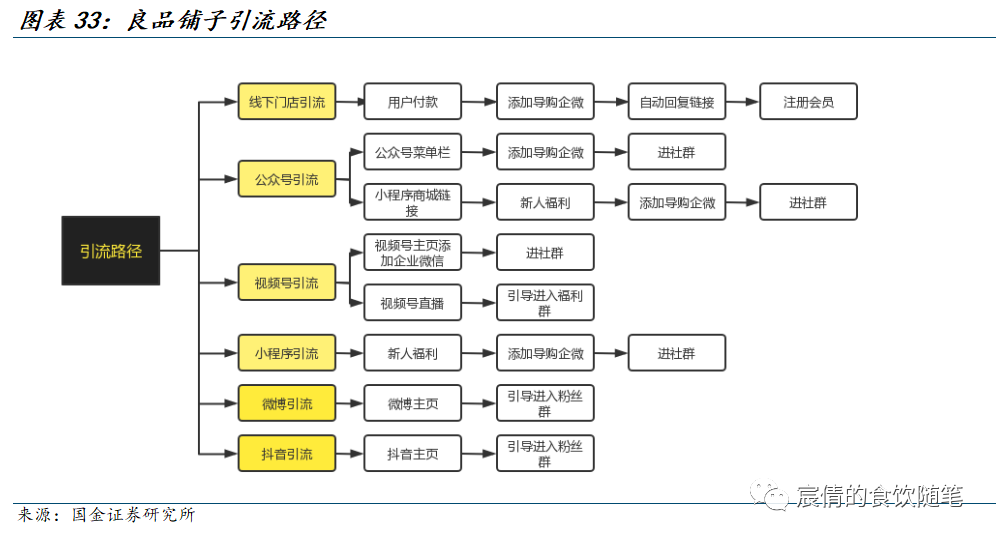

结合上文,良品单店销售额表现突出,我们以其会员体系运营为例,对零售型企业优化单店模型提供借鉴思路。良品与云徙合作,在业内率先建立会员中台,基于领先的“业务+数据”双中台核心技术,实现全渠道、多系统间的信息互通。截至2022年底,公司全渠道可触达会员1.3亿,重点维护会员超6971万人(占比超过一半),且会员消费额占公司总销售额的比例约63%。

三、企业之辩:三种策略解析竞争优势

3.1多渠道策略:盐津、甘源为代表

我们认为主打多渠道策略的企业具有以下特征。1)产品:主打多产品策略,具备潜力大单品,主导产品尚未定型。2)品牌:在局部地区具备较高知名度,正处于全国化扩张过程中,品牌红利有待释放。3)渠道:已在传统渠道占据一定优势,但渠道变革导致增长瓶颈,需要拥抱多渠道快速打开全市场,并在优势区域进一步下沉。

盐津铺子:逆境转型典范,全渠道思路清晰

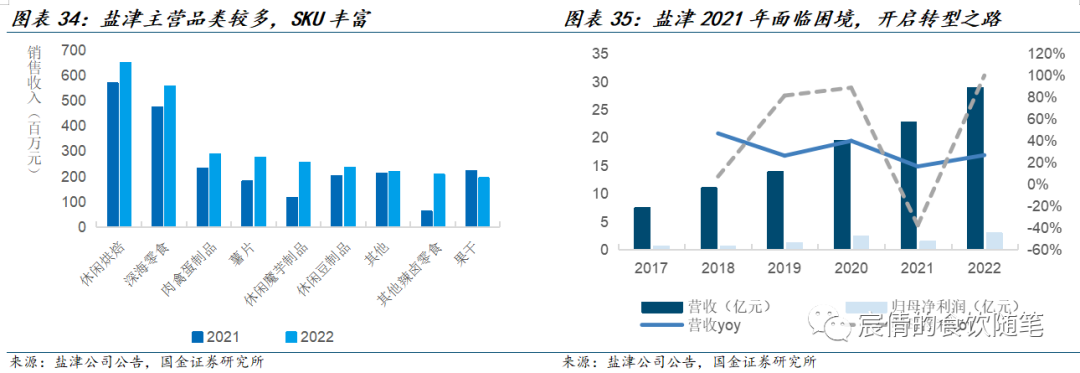

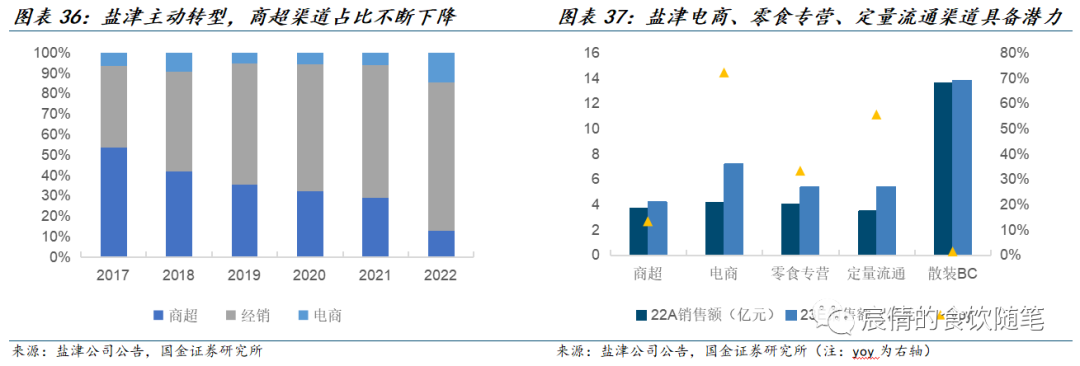

以凉果蜜饯起家,通过自建工厂和供应链,逐步建立起全品类产品体系,现有深海零食、辣卤零食、休闲烘焙点心、薯片、果干等五大品类。公司早期以“直营商超主导、经销跟随”为渠道策略,2017年商超占比50%以上,华中区域销售收入占比60%以上,与沃尔玛、步步高、华润万家等商超建立起紧密的合作关系。

2021年,公司面临疫情冲击后商超渠道人流量下滑,同时原材料成本高企等风险因素,业绩承受较大压力。下半年开始快速调整策略,聚焦核心品类、挖掘供应链潜力、积极应对渠道变革,22年收入和利润恢复20%以上增长。各大核心品类规模增长明显,其中烘焙、深海、鱼肉品类年均销售额突破5亿元,成为潜在核心大单品。

甘源食品:产品创新力强,多渠道逻辑理顺

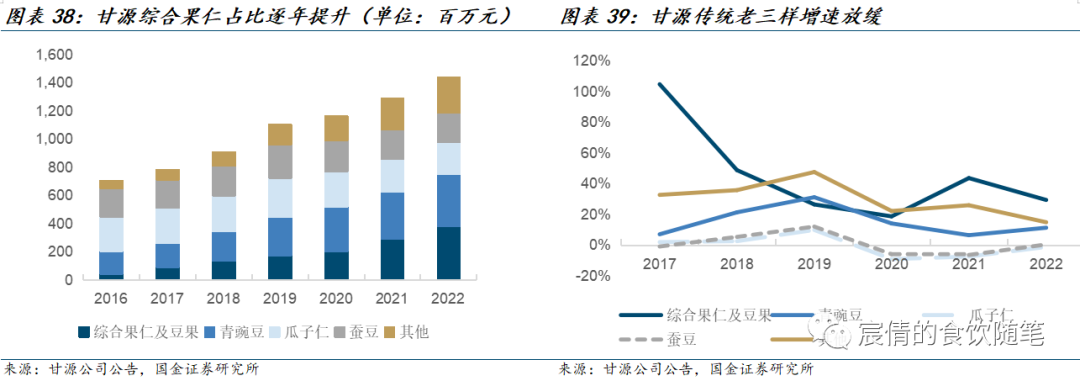

公司践行产品主义,早期专注于打造“老三样”(青豌豆、瓜子仁、蚕豆),定位籽坚果赛道的口味创新和品类研发。为顺应消费口味变化,20年上市后公司新增坚果仁和谷物产品,22年河南安阳工厂正式投产,品类拓展至薯片、米酥等,产品矩阵日益丰富。公司产品结构中,传统“老三样”销售额占比近一半,但近年来面临增长瓶颈。21年开始加大新品研发,推广咸蛋黄腰果、蜂蜜琥珀核桃、芥末味夏威夷果等多个中高端坚果产品品类,顺利切入会员商超渠道,综合果仁及豆果系列销售占比持续提升。

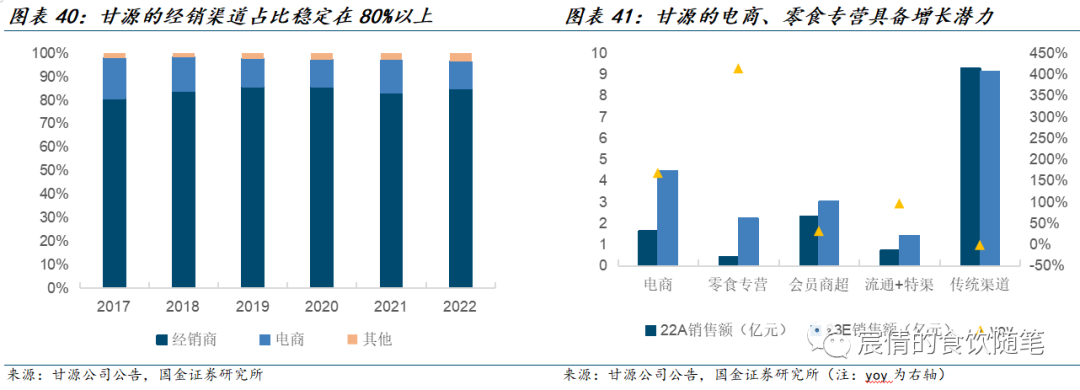

由单一产品为主导,转型为“产品+渠道”双轮驱动。1)早期合作传统商超渠道,随着品牌知名度提升,20年起与部分商超建立起直营合作关系。2)21Q3进驻山姆渠道,随后又顺利导入盒马、麦德龙、Costco等会员门店,23年仍在陆续增加SKU。3)22年零食专营合作时间短,销售占比不明显,预计23年开始快速放量。4)同期布局了流通、特通渠道,为产品快速下沉打下基础。5)22年引入新的电商总监,积极布局线上直播、社区团购等业务,22年占比提升至15%。

根据公司22年客户结构,22年第一名客户销售额从0.6亿元提升至1.76亿元,占比提升至12%。且在头部零食量贩平台(新进入第三大客户)销售额超3千万。我们预计后续与会员商超、零食专营合作逐步加深,直营占比进一步提升。为了精准匹配渠道需求,22年12月底,公司调整销售组织架构,按照渠道分成8个事业部,分别为零食系统、高端会员店、电商、流通、特渠,老KA分为袋装+散装、出口事业部,23年1月开始考核生效。预计在组织架构变革下,各事业部分工明确,有望助力股权激励目标达成。

3.2大单品策略:劲仔为代表

我们认为主打大单品策略的企业具有以下特征。1)产品:专注于核心大单品,具备少数储备大单品。研发选品较为谨慎,通常围绕核心大单品做延申。2)品牌:在局部地区具备较高知名度,全国品牌建设逐步推进。3)渠道:在单一渠道具备优势,部分空白渠道有待填补,终端网点覆盖率有待提升。

劲仔食品:聚焦鱼类零食,注重渠道精耕

精耕深海大单品,研发新品较为谨慎。公司研发新品基于三个原则,1)鱼类零食为主,高蛋白、健康食材为辅,如鹌鹑蛋、鸭胸肉等。卤味和辣味为特色,成瘾性更强、复购率高。2)选择上游原料丰富度高、供应链能够支撑产业化的品类。3)寻求差异化赛道,力求做到细分领域数一数二。

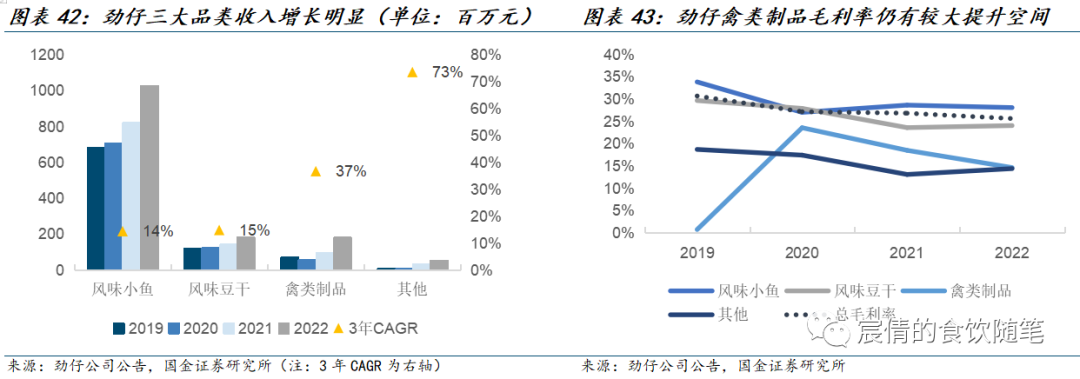

公司现有鱼制品、豆制品、禽类制品三个系列,其中风味小鱼22年突破10亿规模,风味豆干销售近2亿规模,手撕肉干、鹌鹑蛋等为储备大单品,分别于21/22年晋升为“亿元级单品”。2019-2022年,风味小鱼/风味豆干/禽类制品收入年复合增速分别为14%/15%/37%,三大品类仍处于成长期。

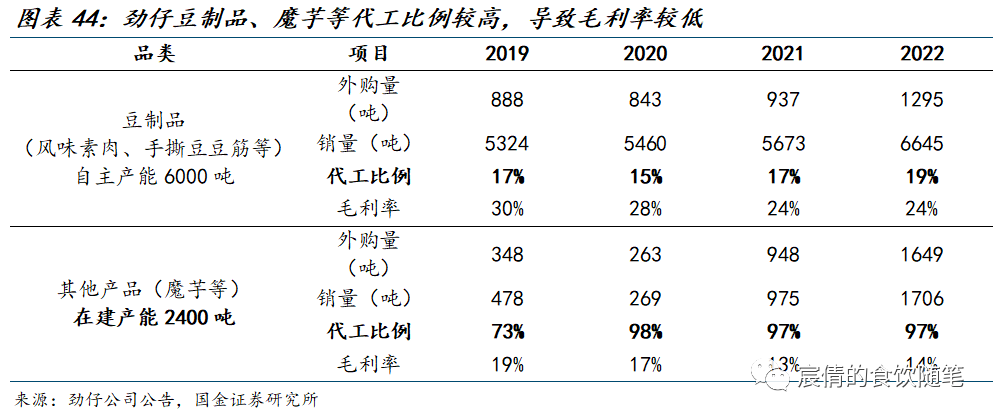

公司储备单品毛利率具备较大的提升空间。22年禽类制品的毛利率仅15%,且近年来呈现下滑趋势,我们认为一方面是新品原材料鹌鹑蛋、肉类价格较高,另一方面是新建产线,产能利用率偏低,后续随着规模效应释放,毛利率有望向鱼制品看齐(+10 pct)。拆分公司主营业务成本,其中外购产品占比逐年提升,主要系豆制品、魔芋等产品产能不足,二者22年外购比例分别为19%/97%。目前公司已设计2400吨魔芋产能,随着自主产能逐步释放,其他产品毛利率有望向豆制品看齐(+10pct)。

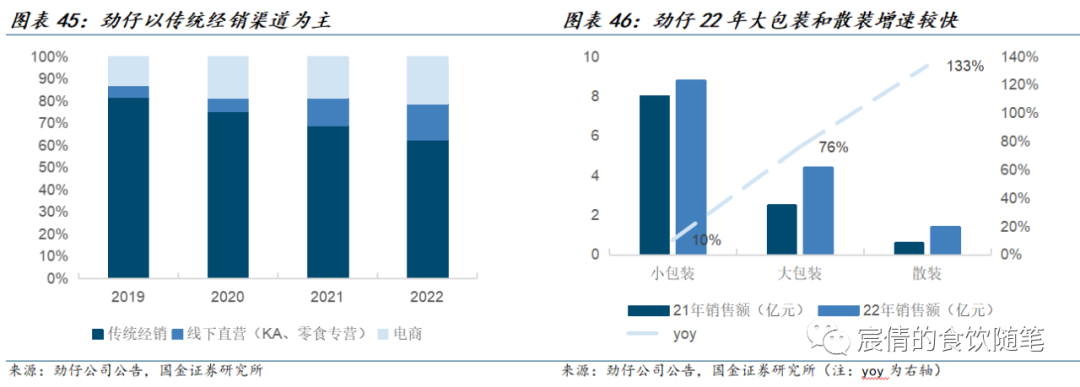

公司早期以流通渠道起家,主营小包装产品。21年推出大包装战略切入现代KA渠道,22年大包装收入增速近80%。散装产品通过零食专营等渠道放量,22年收入翻倍,随着商超渠道陆续进场、下游零食专营门店扩张,预计未来大包装和散装占比进一步提升至50%以上。公司尤其注重渠道精耕,22年在优势市场开展“万店陈列”专案,精选超一万家优质门店,优化渠道终端陈列,提高单店产出,树立势能门店标杆作用。

3.3第二曲线策略:卫龙、洽洽为代表

我们认为主打第二曲线策略的企业具有以下特征。1)产品:核心大单品增速显著放缓,第二大单品增速较快。2)品牌:借助核心大单品,已在全国范围内享有品牌红利,具备向下游议价权和成本转嫁能力。3)渠道:基本实现全渠道覆盖、网点足够下沉,处于精耕细作阶段。

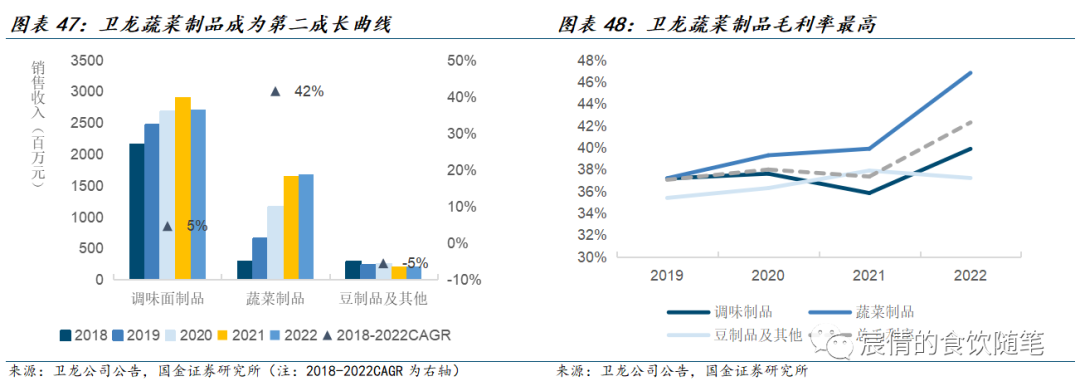

卫龙:面制品为抓手,蔬菜制品高成长

2018-2022年,公司调味面制品/蔬菜制品/豆制品收入年复合增速分别为5%/42%/-5%。调味面制品增速明显放缓,而以魔芋、海带为代表的蔬菜制品具备高速增长。22年4月,各品类出厂价提升20%以上,导致销量均有不同幅度的下滑,其中受影响最小的是蔬菜制品,22年收入仍实现正增长,彰显出较强的经营韧性。提价后,22年蔬菜制品毛利率提升至47%,显著超过其他产品 5-10pct,系该品类原材料成本较低、供应链自主可控、具备一定的品牌溢价权(公司是业内首创)。

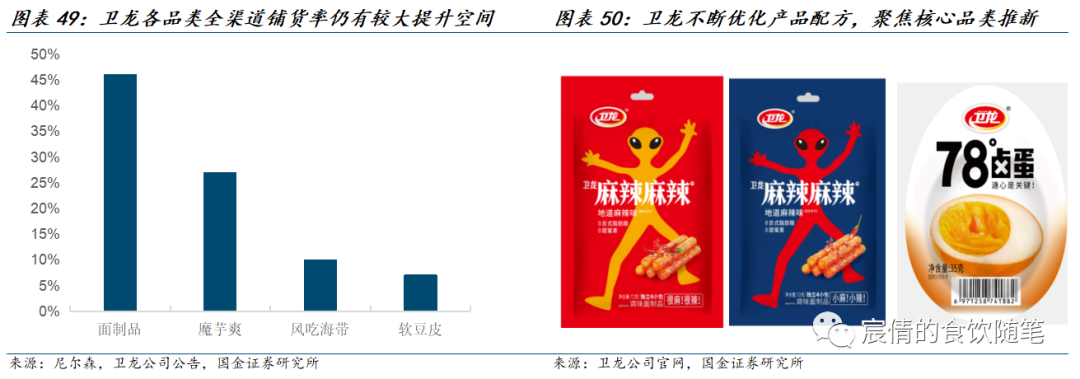

为快速提升渠道执行能力、终端覆盖数量和质量。公司在部分城市进行“助销辅销”试点,1)助销:在低线城市,协助经销商雇佣销售专员覆盖零售终端网点,有效管理渠道费用投放,推进终端覆盖,提升单点产出。2)辅销:在核心城市建立销售办事处,建立内部销售团队,更好地服务重点渠道和零售终端。22年底公司设立了32个销售办事处,招聘了288个辅销业代。根据尼尔森数据显示,面制品传统渠道的覆盖率为46%,魔芋爽27%,风吃海带10%,软豆皮7%,仍有较大提升空间。

洽洽食品:瓜子再创业,坚果具备高弹性

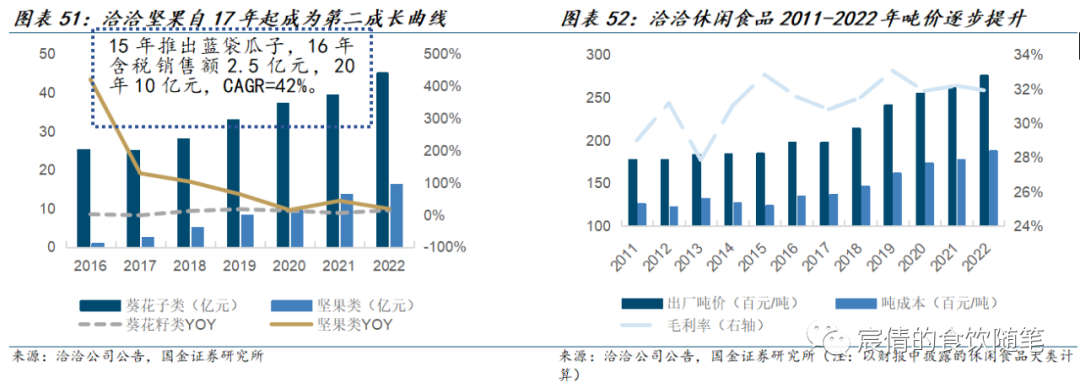

公司以瓜子起家,早期凭借差异化产品设计、央视品牌营销、渠道扩张等策略,迅速实现全国化布局。随着大单品红袋瓜子增速放缓,公司尝试步入“多元化”阶段,如2008-2014年间依次推广花生、薯片、果冻等品类,但由于跨品类运营难度大,行业竞争格局差异大,瓜子的成功经验难以复制到其他品类,多元化路径收效甚微。

2015年起,创始人回归后,将产品聚焦于坚果炒货赛道,并剥离了运营烘焙、膨化、调味品赛道的非主业标的。2015年公司推出口味丰富、设计新潮的蓝袋瓜子,16-20年含税销售额翻三倍(从2.5亿元提升至10亿元),助力葵花籽收入重回双位数增长。2017年公司察觉到消费升级、健康化趋势,顺势推出小黄袋每日坚果,接力瓜子品类实现终端快速铺货上量,随后补充小蓝袋益生菌坚果、每日坚果燕麦片等产品,17-22年坚果品类年复合增速为46%,第二成长曲线确立。

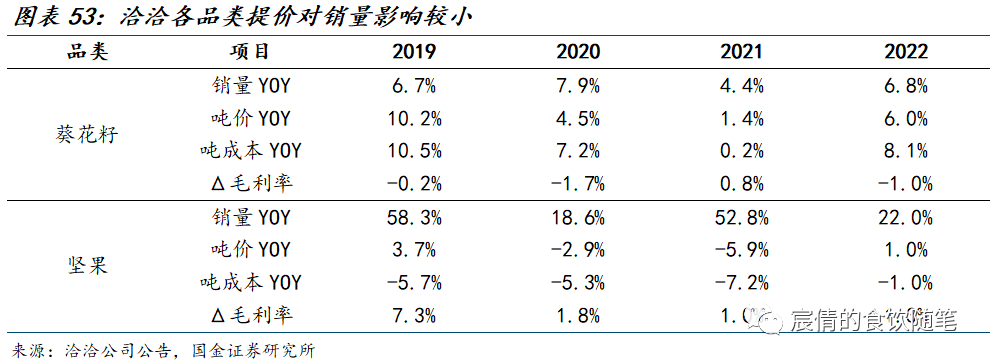

公司瓜子市占率稳居第一,享有充分的品牌议价权。从葵花籽、坚果业务的量价拆分来看,葵花籽类受益于结构性升级(推出高端化国葵等品类)、提价对冲成本压力等因素,吨价表现为逐年提升,同期销量维持稳定增长。坚果因产品结构变化导致吨价下行,但销量显著增长,吨成本也随着自主产能建设逐步下降,总的来看毛利率逐年提升。

3.4投资建议和小结

小结:从收入、利润角度看增长空间

从收入角度来看,主要涉及吨价和销量等指标。一般而言,成长中的企业提升吨价较为困难,销量提升往往通过覆盖空白网点来实现。随着终端渗透率提升,品牌知名度扩散,市场份额得到巩固后,公司便具备较强的议价权,可跟随原材料CPI进行直接提价。另外,还可以通过推出细分层级的产品(高端化、小众化)、优化包装设计、缩小规格等策略实现间接提价。

从利润的角度来看,主要涉及成本、费用等指标。成本端主要看1)供应链掌控程度,可通过源头直采、产线自动化等降本增效。2)原材料供给稳定性,可对原材料走势进行研判追踪,制定合适的采购策略。费用端主要看渠道建设程度,多元渠道扩张阶段往往需要较高的销售费用投入,包括品牌广告投入培育和经销商返利,具备自然动销后可转向精细化管理,节约渠道费用。

我们认为已具备全国大单品的企业,可通过老品升级换新提升单价,增加收入同时优化利润结构,如卫龙变更白色包装、推出麻辣麻辣等新品;洽洽推出风味蓝袋瓜子、高端珍葵等品类。从第二曲线来看,应重视与大单品的协同作用,通过网点扩张实现量增。对产能产线升级自动化改造,从源头管控供应链、降本增效。如卫龙坚持农产品原产地采购,与农产品购销专业合作社签订采购单。洽洽深入产业链上游,从研发优质高产的葵花籽种子开始,目前在全球有100多万亩坚果原料种植基地,主要采用“公司+基地+合作社+农户”的模式与上游合作,确保原材料新鲜、饱满、供应稳定。

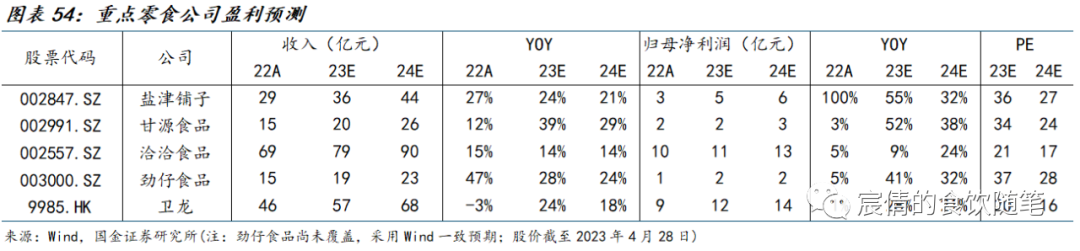

重点公司盈利预测

本文从3个维度出发,探究行业变革新机遇。经过测算分析,我们认为零食专营业态仍处于“跑马圈地”红利期,上游生产型厂商可持续受益,而同为零售型的企业或受部分冲击。拆解生产型企业的增量来源,我们认为在消费力受损背景下,依靠多渠道、多品类的量增逻辑更为明确。结合基本面和估值性价比,推荐盐津、甘源,建议关注劲仔、洽洽、卫龙。

四、风险提示

食品安全风险:行业覆盖多项原材料,加工贯穿多个节点,若在生产过程中出现质量管 理疏漏,进而引发食品安全问题,将严重影响行业需求。

成本上涨风险:行业上游原材料不仅包括白糖、油脂、面粉等大宗商品,还有坚果、鲤 鱼干、果干等供需市场较小的品类,价格不确定性强。若原材料价格持续上涨,且涨幅 超预期,将加剧成本压力,压缩企业利润。

行业竞争加剧风险:目前行业处于成长期,细分赛道竞争格局不稳定。假设扩产引发供 给过剩,恶性竞争扰乱费用投放节奏,将影响企业盈利能力。

新渠道放量不及预期风险:疫情期间催生的新零售、零食量贩业态成为各企业销售的新 窗口,若后续此类渠道放量不及预期,将拖累业收入增长,影响业绩稳定性。

往期报告

【国金食饮刘宸倩|周专题】餐饮修复为当下核心主线,消费力回暖将逐步兑现

【国金食饮刘宸倩|行业专题】海外消费发展对食饮板块投资有何启示?

+

报告信息

联系人:陈宇君

邮箱:chenyujun@gjzq.com.cn

点击下方阅读原文,获取更多最新资讯