2026年开年,储能行业迎来史诗级开标。

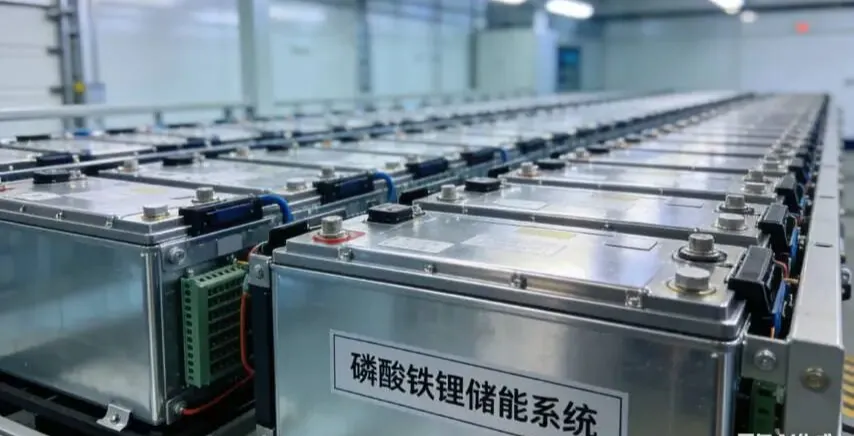

2月11日,中国华电集团2026年磷酸铁锂储能系统框架采购正式开标:12GWh巨量规模、59家企业同台竞标、报价击穿0.49元/Wh、主流区间锁定0.5–0.6元/Wh,均价0.54元/Wh。这不是一次普通集采,而是全行业的价格风向标、模式分水岭、时代宣言书——它宣告:储能彻底告别“政策配储、行政套利”的旧时代,全面进入“成本为王、技术制胜、市场博弈”的新纪元,2026年正式成为中国独立储能市场化元年。

本次华电集采,是2026年至今规模最大、参与最多、竞争最烈的储能框架采购,数据细节足以写进行业史册。

1. 规模与门槛:央企标准,筛选真玩家

采购规模:12GWh磷酸铁锂储能系统(0.5C/0.25C双规格,含电池、预制舱、PCS及指导安装),覆盖华电全年新能源配套与独立储能项目;业绩硬门槛:单体≥200MWh投运业绩,或近2年累计≥2000MWh合同业绩;不接受联合体投标,直接筛掉中小玩家,留下真正具备交付、成本、供应链能力的第一梯队。

2. 报价全景:90%企业挤在0.5–0.6元/Wh,成本共识形成

最低价:0.4923元/Wh,共4家企业跌破0.5元/Wh;

最高价:0.6207元/Wh,仅1家;

核心区间:54家报价落在0.5–0.6元/Wh,其中32家集中在0.52–0.56元/Wh;

均价:0.54元/Wh,行业成本线高度收敛。

这组数据说明三点:

第一,储能系统已进入规模化成本底部,电芯、结构件、PCS、液冷集成的综合成本被打穿;

第二,头部企业成本管控趋同,不再靠信息差、补贴差盈利,而是拼精益制造、供应链效率、资金成本;

第三,低价不等于劣质,华电明确要求314Ah+大容量电芯、5年质保,低价背后是技术成熟与规模红利。

3. 参与方画像:全产业链决战,集成商成主角

59家竞标方覆盖:

电芯龙头:宁德时代、亿纬锂能、海辰、蜂巢等;

系统集成:阳光电源、科华、科士达、融和元储、天合储能等;

能源央企/地方平台:金风零碳、许继、国电系企业等。

集成商成为竞标主力,标志行业从“卖电芯”转向“卖系统、卖交付、卖保障”,EPC+运维+调度能力成为核心竞争力。

过去5年,储能行业走的是政策驱动、强制配储、行政套利路线:新能源项目必须配储、靠峰谷固定价差赚钱、靠补贴与指标生存,赚的是政策钱,不是市场钱。

华电12GWh开标,彻底终结这套逻辑。

1. 盈利逻辑死亡:峰谷套利→三元收益(容量电价+电能量+辅助服务)

2026年1月,国家发改委、能源局发文将独立储能纳入容量电价机制,储能第一次获得系统容量价值:

保底:容量电价(类似“底薪”,按可用容量付费);增收:电力现货市场套利;溢价:调频、调峰、备用等辅助服务。

江苏射阳250MW/500MWh独立储能,现货14天收入1154万元;迎峰度夏40天收入4000万元,证明市场化收益远高于行政套利。

2. 建设逻辑死亡:强制配储→主动投资

此前“新能源+储能”是搭售,利用率仅192小时/年;独立储能利用率超543小时,是前者近3倍。

华电本次集采,明确优先独立储能、优先长时、优先高可靠,意味着:不再为配而配; 只为保供、消纳、调节而建;投资回归IRR、回本周期、可用率。

3. 竞争逻辑死亡:关系/指标→成本/技术/交付

59家厮杀、价格高度集中,说明:指标红利消失,谁也不能靠拿单躺赢;成本透明化,虚高报价直接出局;交付能力一票否决,12GWh量级考验产能、供应链、质保、运维全链条。

一句话:靠政策吃饭的时代结束,靠市场本事吃饭的时代开始。

很多人问:0.5元/Wh会不会亏?能不能干?我们拆穿成本真相:

1. 系统成本构成(2026年Q1)

磷酸铁锂电芯:0.28–0.32元/Wh(314Ah大容量+规模效应);

PCS+升压+温控:0.10–0.12元/Wh;

结构件+线束+安装:0.06–0.08元/Wh;

管理、运输、质保、资金:0.04–0.06元/Wh;

综合:0.48–0.58元/Wh。

0.54元/Wh均价,刚好落在行业安全边际:不暴利、不亏损,健康可持续。

2. 价格对比:历史下行+底部企稳

2023年:系统均价1.2–1.5元/Wh;2025年中:0.7–0.8元/Wh;2026年2月:0.5–0.6元/Wh。两年降60%,技术迭代+规模放量+供应链成熟,把储能从“奢侈品”变成“必需品”。

3. 案例印证:市场化项目全面跑通

宁夏某320MW/640MWh储能EPC:报价0.62–0.65元/Wh,全市场化结算;某6GWh框采:8家入围,报价0.498–0.542元/Wh;华电本次:12GWh+59家,验证0.5元/Wh是规模化底线。

华电开标不是偶然,是政策、市场、技术、资本四重共振的结果,我们把2026年定义为独立储能市场化元年,依据清晰:

1. 身份变革:从“配套配角”到“系统主角”

储能不再是新能源的“挂件”,而是与煤电、抽蓄并列的容量支撑主体,参与电力市场、获取容量电价、承担保供责任。

2. 机制变革:从“行政定价”到“市场定价”

价格:由供需、成本、收益决定;收益:由调度、响应、效率决定;准入:由业绩、交付、合规决定。行政套利空间归零,市场博弈空间打开。

3. 格局变革:从“野蛮生长”到“头部集中”

59家竞标,但最终入围将高度集中:有电芯产能→稳;有集成交付→赢;有资金与运维→强。中小厂、无业绩、无技术的玩家加速出清,行业集中度持续提升。

4. 价值变革:从“装机为王”到“可用为王”

容量电价与满功率放电时长、顶峰能力、调度执行率挂钩:4小时及以上长时储能拿满收益;2小时短时储能收益打折;劣质、闲置、调不动的电站直接淘汰。储能真正走向“建得起、用得好、赚得到”。

结合华电开标与政策走向,我们给出确定性趋势:

1. 价格中枢:稳定在0.5–0.6元/Wh,难大跌难大涨,成本见底、需求爆发、碳酸锂企稳,价格进入横盘期,企业拼效率而非拼降价。

2. 装机爆发:独立储能增速超60%,成为第一增长曲线,容量电价兜底,IRR回到8%–12%,银行敢贷、资本敢投、企业敢建。

3. 技术分化:长时储能崛起,锂电聚焦用户侧与分布式,电网侧独立储能向4小时+倾斜,液流、压缩空气迎来机会;锂电深耕用户侧、工商业、源网荷储。

4. 模式成熟:“投资+建设+运营+交易”一体化,EMS能量管理、电力现货交易、精细化调度成为核心壁垒,只会建不会运的企业被淘汰。

免责声明:本文所用的视频、图片、文字如涉及作品版权问题,请第一时间告知,我们将立即删除,无任何商业用途!