1. 引子:正在交易的“叙事”

保变电气近期的市场关注点,集中在一个可被验证的变量:电网投资加码带来的变压器需求与交付确认节奏。 “交付确认”可以理解为:项目设备交到客户、验收通过后,收入与利润才会在报表里体现。对制造业而言,这往往比“拿到订单”更影响当期业绩。

这套叙事之所以升温,主要来自两类信息的叠加:

·业绩预告给出了阶段性证据:公司披露 2025 年度业绩预增,归母净利润预计约 1.82 亿元、扣非净利润约 1.15 亿元,并明确把原因指向“电网基建投资力度持续加大、订单进入交付与确认周期”,以及处置海外参股公司股权带来的收益(一次性因素)。

·短期交易层面出现“异动触发器”:2026-02-02 因“日收盘价涨幅偏离值达到 7%”上榜龙虎榜,收盘价 15.57 元、涨跌幅 10.04%,成交量约 1.19 亿股、换手率 6.48%(市场数据)。这说明资金在用更激进的方式定价上述叙事(但叙事能否延续仍需经营数据验证)。

2. 一屏读懂:关键数据

2.1 股价异动基础信息(以 2026-02-02 为例)

·触发条件: 有价格涨跌幅限制的日收盘价涨幅偏离值达到 7%(龙虎榜口径)

·当日收盘价: 15.57 元

·当日涨跌幅: 10.04%

·成交量: 11,931.54 万股(约 1.19 亿股)

·换手率: 6.48%

·对应叙事线索: 2025 年度业绩预增公告(披露于 2026-01-30/31)

注:以上为交易数据事实,不包含任何涨跌预测。

2.2 近 3 年财务概览(合并口径,单位:亿元,毛利为“营业收入-营业成本”)

指标 | 2022 | 2023 | 2024 |

营业收入 | 34.46 | 34.62 | 47.40 |

毛利(估算) | 6.89 | 4.77 | 7.67 |

毛利率(估算) | 20.00% | 13.77% | 16.19% |

归母净利润 | 0.03 | -0.21 | 0.96 |

扣非净利润 | -0.07 | -0.26 | 0.91 |

口径说明:2022/2023 的收入与成本来自 2023 年报披露的“利润表及现金流量表相关科目变动分析表”;2024 的收入与成本来自 2024 年报同口径披露。毛利与毛利率按该表内“营业收入/营业成本”直接计算,属于报表层面的可复算结果。

2.3 业务拆解:收入从哪里来(2024 年度,最直观维度:产品+地区)

按产品(基本等同于“输变电产品”):

·输变电产品: 营业收入 46.48 亿元,毛利率 16.22%

·其他: 营业收入 0.28 亿元,毛利率 14.50%

“输变电产品”可以理解为:变压器、互感器等电网核心设备,是公司几乎全部收入来源。

按地区:

·国内: 营业收入 46.09 亿元,毛利率 16.14%

·国外: 营业收入 0.67 亿元,毛利率 20.91%(规模很小、波动更大)

产销数据(2024 年度):

·变压器:产量 801 台、销量 746 台、库存 143 台

·互感器:产量 1,623 台、销量 1,619 台、库存 127 台

“产销”更接近经营节奏:销量变化与交付/验收节奏强相关,库存变化能反映当期交付压力与产能利用。

3. 行业大势:赛道里的新变化

3.1 需求侧:电网投资上行,长期项目进入“加速档”

过去两年,电网投资与政策信号出现更清晰的上行斜率:

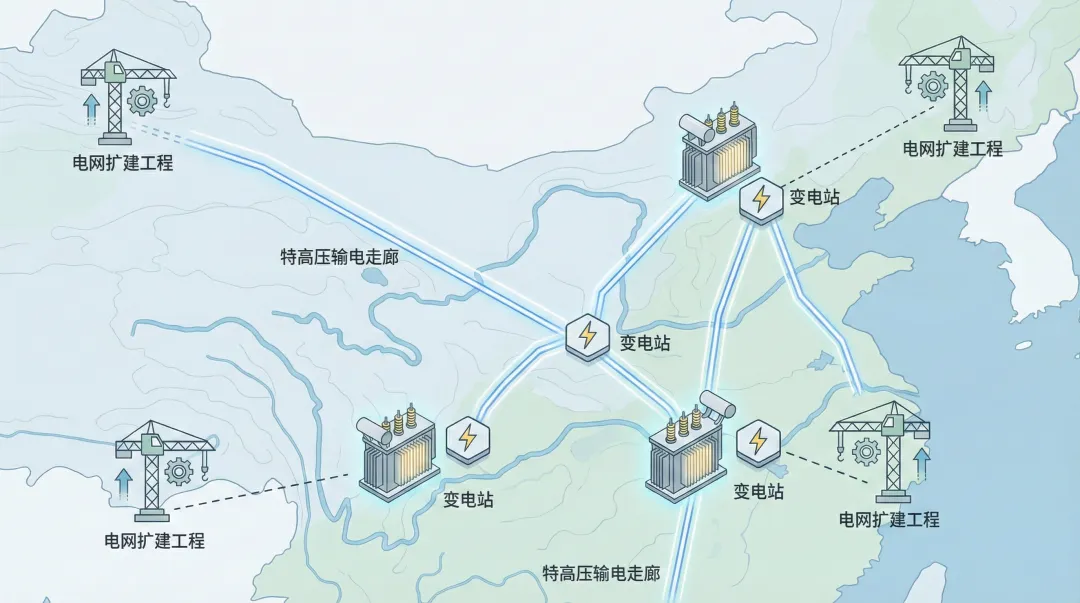

·“十五五”投资强度被提前定调:公开报道显示,国家电网宣布“十五五”(2026-2030)固定资产投资预计 4 万亿元,较“十四五”增长 40%,核心用于新型电力系统建设、特高压通道与配电网补强。

·配电网与设备更新成为政策主线:国家发改委与国家能源局发布关于配电网高质量发展的指导意见;国资委也披露南方电网推进设备大规模更新的投资安排(2024-2027)。

·特高压项目节奏持续推进:行业媒体在 2026 年初对 2025 年核准、开工、投运的特高压线路工程做过盘点,指向跨区输电通道仍在扩容。

把这些信息翻译成“人话”:电网公司更愿意花钱,且钱更集中投向“把电送出去、把电接进来、把电送得更稳”的硬件环节。 变压器属于这个环节的关键设备,天然处在需求链条的中段。

3.2 供给侧:交付能力与关键材料,决定谁能吃到增量

变压器是典型的“重制造”行业:设计、采购、加工、试验、运输、现场安装/验收都耗时。 当需求上行时,行业的核心矛盾往往不是“有没有订单”,而是:

1.能不能按期交付(工期与产能):交付滞后会把收入确认推迟到下一期,报表弹性就会延后释放。

2.能不能稳住毛利率(材料与竞争):硅钢、铜/铝等大宗材料价格与供给紧张,会直接影响成本;同时招投标竞争激烈时,报价也会压缩利润空间。

这也解释了为什么市场在讨论“订单进入交付确认周期”: 交付意味着订单从“纸面”变成“现金流与利润表”。

4. 生意拆解:钱是怎么赚到的

4.1 产品与客户:典型的“项目制重装备”

从年报披露的表述看,公司定位为国内输变电装备制造企业之一,产品覆盖高电压、大容量变压器以及特高压交/直流变压器等,并强调多地制造基地布局与研发平台建设。

把它说得更直白:公司卖的不是标准件,而是“按项目交付的电网装备”。项目制的两个经营特征很关键:

·收入确认滞后:很多利润在“验收通过”的那一刻才体现在报表里。

·价格与毛利更依赖订单结构:高电压、大容量、特高压等产品通常技术门槛更高、单台价值更高,但也更考验制造与试验能力。

4.2 “利润方程式”:利润受哪些变量驱动?

你可以用一个简化的利润方程式理解保变电气的经营弹性:

利润 ≈(交付确认的收入规模 × 毛利率)- 期间费用 ± 非经常性损益

逐项翻译成“人话”:

·交付确认的收入规模:订单多不等于当期赚到钱,关键看当期能验收多少、确认多少。

·毛利率:主要受材料价格、产品结构(高端占比)、竞标价格影响。

·期间费用:销售/管理/财务费用对利润有“刚性”,收入上来后费用率往往更容易摊薄。

·非经常性损益:例如资产处置收益,能抬高当期利润,但不可简单外推到未来。

4.3 这轮“业绩修复”更像什么?

结合 2024 年报与 2025 年业绩预告披露的措辞,本轮改善更像是两股力量叠加:

1.行业需求回升 → 收入规模抬升:2024 年收入 47.40 亿元,同比上升 36.92%,同时综合毛利率同比增加 2.64 个百分点。

2.交付/确认节奏更顺 → 利润释放:净利润从 2023 年亏损转为 2024 年盈利,2025 年继续预增,叙事主线在“订单充足并进入交付确认周期”。

3.一次性因素加成:2025 年业绩预增公告提到转让海外参股公司股权增加本期收益,这部分需要单独拆开看,避免把一次性收益当成经营常态。

5. 催化与验证:接下来的看点

把“叙事”拆成可验证的变化,建议关注三条线(都是能在公告/财报里看到的):

1.收入兑现:交付确认是否继续放量

o观察季度收入与“产销/交付”相关披露是否匹配。

o重点看“当期收入增长”是否伴随“经营现金流改善”,避免只在利润表好看。

2.毛利率兑现:产品结构与成本压力谁赢

o2024 年输变电产品毛利率 16.22%,较上年提升。

o后续要看毛利率能否维持,还是被材料涨价或竞标压价吞噬。

3.非经常性因素:一次性收益的占比

o2025 年预增原因提到股权转让带来收益。

o需要在年报中核对“扣非净利润”的表现,确认经营性改善的含金量。

6. 风险清单

1.原材料价格波动风险(成本端)传导路径:硅钢、铜/铝等材料涨价 → 单台成本上升 → 若招标合同无法同步提价 → 毛利率下滑 → 利润被挤压。 量化示例(基于行业一般水平推算):2023 年报披露的成本构成中,原材料占比约 79.67%。假设 2024 年输变电业务成本约 38.95 亿元,若原材料价格上升 10% 且无法向下游传导,则成本增加约 3.10 亿元,足以显著压缩当期利润空间(实际影响取决于合同条款与产品结构)。

2.交付与验收节奏风险(收入确认端)传导路径:项目延期/验收推迟 → 收入确认后移 → 当期利润与回款推迟 → 经营现金流波动。 量化示例:2024 年经营活动现金流净额约 2.63 亿元,较 2023 年约 6.31 亿元明显下降,说明现金流对交付与回款节奏高度敏感。

3.竞争加剧风险(价格端)传导路径:行业产能释放或更多玩家参与投标 → 中标价下降 → 即便收入增长,毛利率也可能下滑 → 盈利修复不达预期。 量化示例:2023 年综合毛利率同比下降 6.24 个百分点,显示价格与成本的“剪刀差”会直接反映在利润表。

4.应收账款与回款周期风险(现金流端)传导路径:主要客户集中在电网体系与大型项目 → 结算周期长、验收节点多 → 应收上升占用资金 → 财务费用与资金压力上行。 (验证方式:关注应收账款、合同资产与经营现金流的同步变化。)

5.海外业务与汇率/合规风险(规模小但波动大)传导路径:海外收入占比小但项目分散 → 交付、付款、汇率波动更难控 → 利润波动放大。 2024 年国外收入约 0.67 亿元,同比下降明显,显示海外业务的不确定性更强。

7. 跟踪看板(10个核心指标)

7.1 财务指标(4个)

1.营业收入(季度):看交付确认是否延续

2.综合毛利率:看成本/价格/结构谁占上风

3.扣非净利润(季度):把一次性因素剥离后看“真赚钱能力”

4.经营活动现金流净额:验证利润含金量与回款节奏

7.2 经营指标(6个)

5.输变电产品收入占比 & 毛利率:核心业务的“底盘稳定性”

6.国内/国外收入结构:海外波动是否影响整体

7.产量/销量/库存(变压器、互感器):交付压力与产能利用

8.重大合同/中标公告数量与金额:需求强度与订单质量(同时关注履约进度)

9.材料价格跟踪(硅钢、铜/铝):毛利率的外生变量

10.应收账款/合同资产周转:项目制企业的现金流健康度

8. 结尾与备注

保变电气当前被市场反复讨论的核心,不在于“有没有电网需求”,而在于: 需求上行能否穿透到公司报表——以“交付确认”和“毛利率”两条线为中心。

如果要把这家公司的一切变化压缩成一句话: 订单只是起点,交付与成本控制才决定利润表的样子。

备注:免责声明

·本文仅用于企业经营研究与行业趋势讨论,不构成任何形式的投资建议、交易建议或收益承诺。

·文中涉及的市场价格、成交数据为公开信息的截面展示,可能随时间变化。

·风险部分的量化示例包含“基于行业一般水平推算”的假设,仅用于说明风险传导机制,不代表公司未来实际结果。

·最终财务数据以公司正式披露的定期报告为准。