来源/物流指闻(ID:wuliuzhiwen)

京东集团旗下又一业务板块走向资本市场。

1月26日,京东产发正式向香港联交所递交A1申请文件。京东产发曾在2023年3月递交招股书,其上市进程一度中止,这是时隔近3年后重启上市。

当前,京东集团旗下有多家上市企业,包括京东集团、京东健康、京东物流、德邦物流、达达集团、京东工业。若京东产发顺利上市,它将成为刘强东的第七家上市公司。

在招股书中,京东产发的业务构成、资产规模、业绩表现及海外战略等核心信息全面披露。京东产发如何构建其商业模式?成绩如何?未来有哪些计划?物流指闻据招股书梳理关键信息如下:

01

京东产发,是刘强东怎样一个布局?

作为承载“供应链基石”的资产管理与开发平台,其上市将补齐京东在资本市场上的核心拼图,标志着覆盖“商流、物流、资金流、信息流、资产流”的上市矩阵正式成形。

据招股书披露,京东产发是京东集团旗下的现代化基础设施开发及管理平台,也是京东供应链生态系统的基石。其故事始于2007年京东启动自建物流体系,早期以服务京东内部需求为主,2018年起作为独立平台运营,逐步向第三方开放。

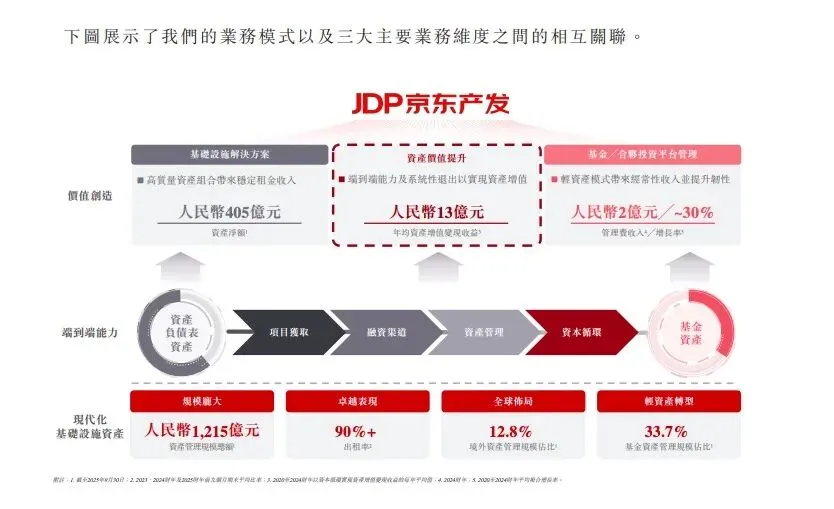

通过开发、持有及管理现代化基础设施,贯彻资本循环战略,构建了一个极具延展性的商业模式,能够产生可持续现金流,并通过以下三个业务维度持续推动价值创造。

1、基础设施解决方案:

京东产发根据客户需求为其提供租赁、物业管理及其他增值服务等广泛的基础设施解决方案。截至2025年9月30日止九个月,来自基础设施解决方案的收入总额为人民币26亿元,其中16.7%来自境外资产,来自于外部客户的贡献达到62.5%。现代化基础设施网络截至2025年9月30日的资产净额为人民币405亿元。

这表明京东产发已突破对母公司的依赖,具备了独立市场竞争力。也印证了其国际化战略的初步成效。这种内外兼顾的收入结构,能有效分散经营风险,为独立上市后的估值提供扎实基础。

2、资产价值提升:

在现代化基础设施的全生命周期中,京东产发凭借多年来构建的资产管理能力,在项目获取及设计、开发管理及招商到运营的每个阶段创造附加价值,并持续通过资本循环获得资产增值收益。从2020年到2024年,年均实现资产增值收益13亿元,累计回报率达到初始成本的40%。这种“开发-运营-增值-退出-再投资”的资本循环模式,使公司能在不过度依赖负债的情况下实现规模扩张。

3、基金╱合伙投资平台管理:

京东产发通过加快轻资产转型及发展基金、合伙投资平台管理业务,系统性地实施资本循环战略,以提升资本效率。公司于2024年实现了1.97亿元的管理费收入,这一收入在2020年至2024年的平均复合增长率达到了30%。

同时,京东产发还主导设立了5只核心基金、1只开发基金、1只收购基金、1个合伙投资平台,以及在上海证券交易所的1只基础设施证券投资基金(即嘉实京东仓储基础设施REIT)。京东产发的基金管理规模占到资产管理总规模的33.7%。

02

截至2025年9月30日,京东产发总计开发、持有或管理的现代化基础设施包括259个物流园、20个产业园以及6个数据中心基础设施。

其中在国内,截至2025年9月30日,京东产发在中国大陆29个省级行政区及境外10个国家和地区,开发、拥有或管理285个现代化基础设施资产,总建筑面积约2710万平方米,资产管理规模总额约1215亿元人民币。这其中,超过90%的现代化基础设施资产位于一线城市及其卫星城市和二线城市。

同时近期,京东产发不断地将业务拓展至亚太、欧洲及中东等海外市场。其在海外10个国家和地区拥有53个基础设施项目,海外资产管理规模总额占比已增长至12.8%。特别是在“一带一路”沿线国家的布局,与中国制造出海、跨境电商蓬勃发展的趋势同频。

03

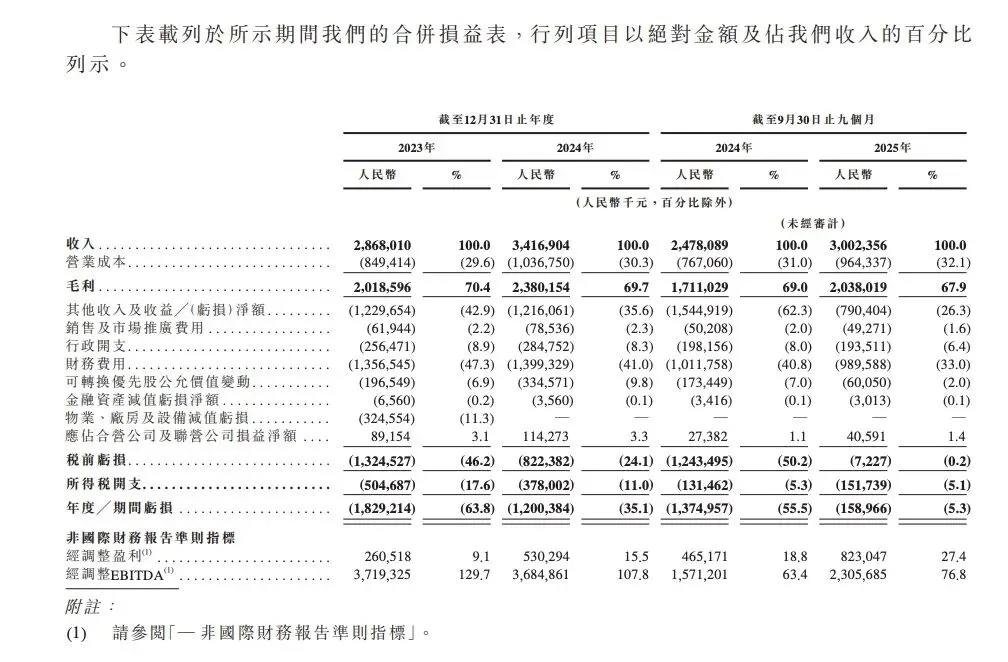

业绩方面,招股书显示,京东产发2023年的收入为29亿元,2024年收入达到34亿元,2025年前9个月收入达到30亿元,同比增长21.2%;期内亏损分别为18亿元、12亿元、1.59亿元;经调整盈利(非国际财务报告准则指标)分别为2.6亿元、5.3亿元、8.23亿元。

收入结构中,基础设施解决方案贡献了主要收入来源,2025年前9个月中占比为85.4%。目前其已竣工现代化基础设施资产的期末平均出租率超过90%,根据仲量联行报告,该出租率高于新经济领域平均水平约10个百分点。

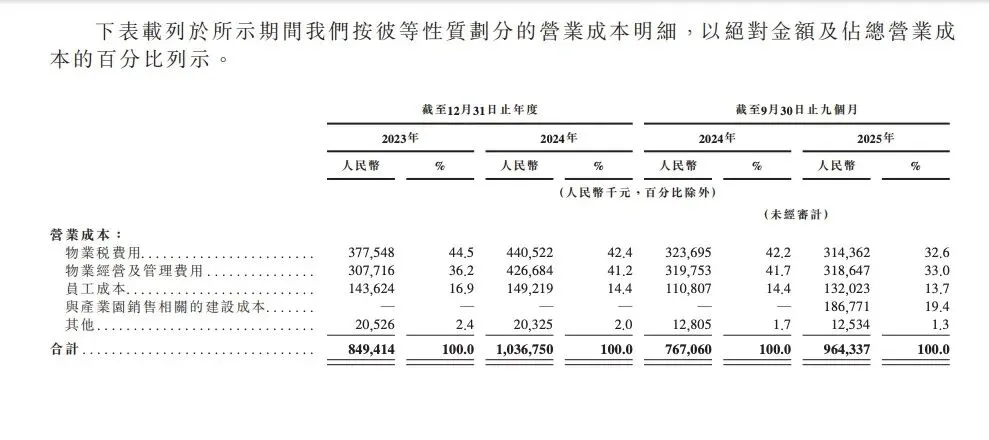

成本方面,京东产发的营业成本由截至2024年9月30日止九个月的7.67亿万元增加25.7%至2025年同期的9.64亿万元,其中包括与产业园销售相关的建设成本的增加。

04

京东产发的战略远非一个单纯的物流地产“房东”。它的角色深度嵌套在京东生态之中,并积极向外输出。其遍布全国的智能物流园区网络,确保京东物流在时效与服务品质上的核心竞争力。又将服务京东体系所积累的经验,转化为面向更广阔市场的产品。自2024年全面启动出海以来,京东产发已在9国布局50余个项目,并实现“交割即运营”的高效节奏,2025年计划继续在“一带一路”沿线新增超百万平方米资产。

京东产发的战略路径,在其招股书披露的募资用途中得到集中体现。其目标并非单一扩张,而是构建一个“深化中国根基、强化海外布局、升级服务内核”的协同增长模型。

开拓海外:预计在未来12至36个月将用于进一步扩展公司在海外具战略重要性的关键物流节点的基础设施资产网络,并建立全球人才团队以支持海外业务扩张。

深化国内:预计在未来12至36个月将用于进一步提升公司在中国的基础设施资产网络的密度与质量并强化在核心地理位置及战略物流节点的布局。

服务升级:预计在未来12至48个月将用于提升公司的解决方案及服务,其对于公司吸引及留存客户至关重要。

营运资金:预计在未来12至48个月将用于一般公司用途及满足营运资金需求。

京东产发的上市,不仅关乎京东资本版图的完善,更预示着物流基础设施作为战略性资产,正迎来价值重估。通过“运营+资本”驱动、“国内+海外”协同,京东产发正尝试在传统物流地产模式之外,探索一条更具科技底色和生态协同特色的现代化基础设施提供者之路。而其能否在公开市场获得认可,也将检验这条路径的可持续性与想象力。

来源/物流指闻(ID:wuliuzhiwen)