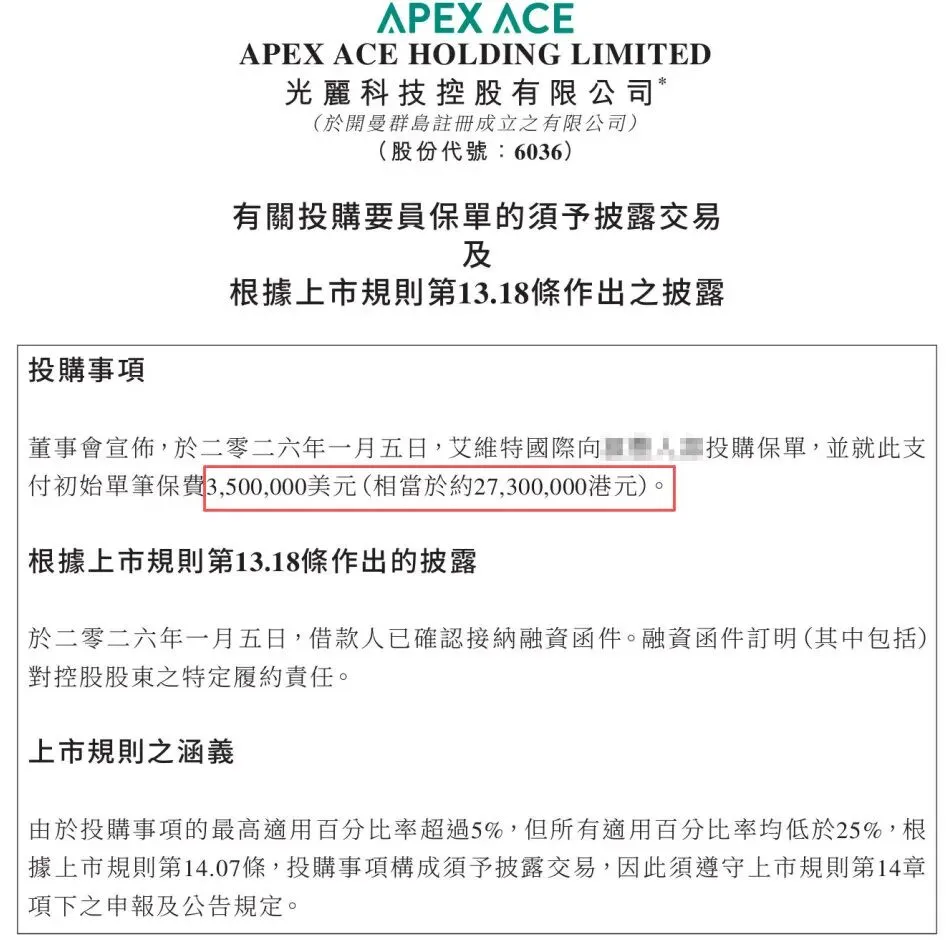

用2730万港元的保单,去“换”2.158亿港元的银行贷款。

这不是资本豪赌,实则是上市公司光丽科技(6036.HK)刚刚完成的真实风控操作。

1月5日,公司公告显示,斥资约2730万港元(350万美元)为董事会主席兼CEO李秉光投保。这笔看似昂贵的支出,其实是银行批准2.158亿循环贷款的“硬门槛”。

银行的逻辑冷酷而直接:CEO是企业的“超级节点”,若核心人物离场,谁来还钱?

所以,这从来不是一份简单的高管福利,而是一张关乎企业生死存亡的“生存权契约”——人在,钱在;人不在,赔款抵债。

银行的风控逻辑:

你的老板到底“值”多少钱?

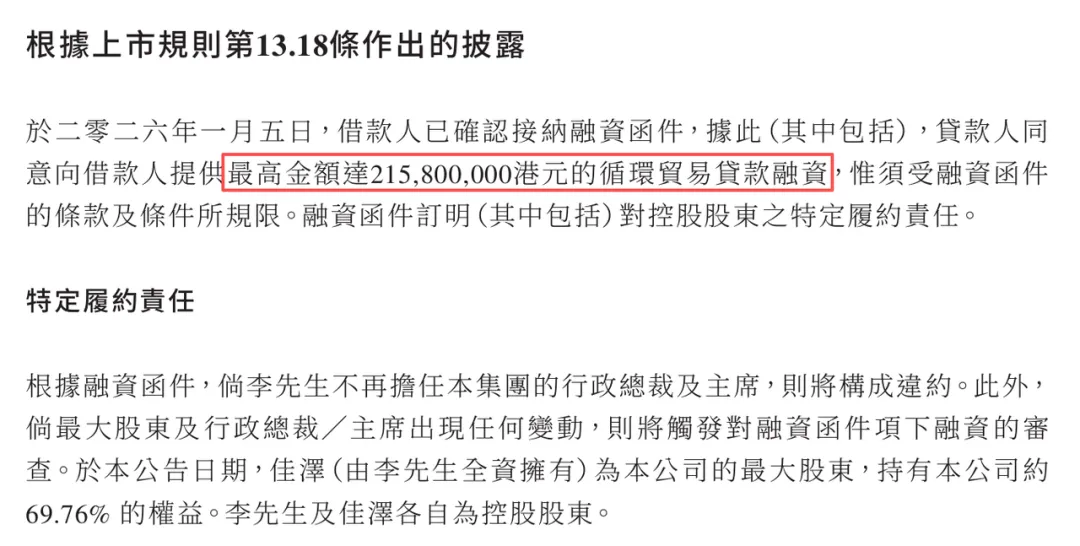

透过光丽科技的融资函件,专业投资者能捕捉到一条极具约束力的核心条款:

“倘若李先生不再担任集团行政总裁及主席,即构成违约;倘若大股东出现变动,将触发融资审查。”

这意味着,银行借出的2.158亿港元,本质上是对核心人物投下的“信任票”。

背后的商业逻辑非常硬核:

在成长型企业中,创始人不仅是管理者,更是支撑商业结构的“关键节点”:

⏩是战略定盘星:决定公司关键航向;

⏩是信用背书人:核心供应链的账期、大客户的信任,往往系于他一人的声誉;

⏩是融资基石:银行愿放贷、投资人愿下注,都是冲着这个人来。

银行风控最核心的考量是什么?

并非短期的业绩波动,而是担心这个“超级节点”突然失效。一旦核心人物离世,随之而来的往往是连锁反应:银行因风控要求抽贷、供应链要求现结、内部管理出现真空。

此时,企业账面资金往往扛不住瞬间的挤兑压力。

因此,银行要求企业配置大额保单,是强制企业建立的一道“资金防火墙”:

一旦发生极端风险,保险公司赔付的巨额现金,将直接填补银行债务的敞口,防止企业瞬间崩盘。

风险对冲:为“最坏情况”预留的生存现金流

很多管理者容易将“要员保险(Keyman Insurance)”与“个人寿险”混淆。

但从财务和法务的角度来看,两者的底层逻辑截然不同:

⏩个人寿险:受益人是家属,解决的是“家庭责任”,属于个人私产。

⏩要员保险:投保人和受益人均是公司,锚定的是该核心人物对企业的“资产价值”。

本质上,要员保险保的不是“人的命”,而是“企业的现金流安全”。

参考当年瑞幸咖啡的案例。

在财务造假风波中,瑞幸之所以能从泥潭中爬出来,除了商业模式的韧性,还有就是董责险(D&O Insurance)承担了巨额赔付,极大缓解了现金流压力。

尽管触发场景不同,但两者都体现了“用确定性保险对冲不确定性危机”的风控思维。

要员保单逻辑相同,两者构成了企业风控的一体两面:

⏩董责险:对冲的是管理层的“行为风险”(做错事);

⏩要员保单:对冲的是管理层的“生命风险”(人不在了)。

尽管触发机制不同,但目标高度一致:在危机发生的“至暗时刻”,为企业注入一笔确定性的流动资金。

这笔理赔金将是企业最重要的“生存筹码”,解决三大难题:

1. 偿债与防守(稳定现金流):第一时间填补贷款缺口,防止信贷紧缩引发资产清算。

2. 寻才与过渡(重建团队):支付高昂猎头费与薪酬,迅速寻找继任者,平稳交接。

3. 信心与维稳(稳住军心):向供应链及员工展示现金储备,释放“运营稳健”信号,防止恐慌。

这是极度理性的财务决策:当“最坏情况”发生,公司能否争取“生存权” ?

进可攻退可守:从“公司资产”到“个人传承”

当企业步入正轨或创始人功成身退,这份“兜底”保单的使命结束了吗?

答案恰恰相反。

香港要员保单拥有灵活的“架构功能”——保单持有人转换,俗称“公转私”。

它能帮助企业家在两个阶段实现利益最大化:

第一阶段:

进可攻(企业持有期)—— 借力公司现金流

保单由公司持有并支付保费。

⏩优化财务:资金源于经营现金流。在香港税制下,若认定为产生利润所必需,有机会作为成本抵扣税务。简单说,是用本来可能要交税的钱,合规地为公司置办了一份高流动性的资产。

⏩隐形资产储备:保单作为公司的资产记录在案,其现金价值随时间复利增长。作为企业“备用蓄水池”,既可贷款补充流动性,又能美化报表。

第二阶段:

退可守(个人持有期)—— 合法资产剥离

在高管退休或上市前夕,公司可将保单转让给个人。

这一动作完成了资产属性的跃迁:

⏩控制权转移:保单从“公司资产”剥离,合法转化为“个人私产”。

⏩财富传承:积累的现金价值转化为高管养老金或家族传承基石,隔离未来经营风险 。

总结来看,这是一种极高段位的资产布局:

利用公司的充裕现金流完成前期的资本积累,待果实成熟后,通过合规的法律框架摘取至个人名下。

这种“进退自如”的架构,是单纯存款或股票无法实现的。

为什么上市公司更愿意选择一些长期主义保司?

既然要员保单直接关系到企业的“生存权”,那挑选标准就应跨越“价格战”,回到更核心的两点:风控深度与长期服务能力。

在香港,那些被上市公司列入“长期伙伴”名录的金融机构(比如永M金融),通常在以下三个维度具备核心软实力:

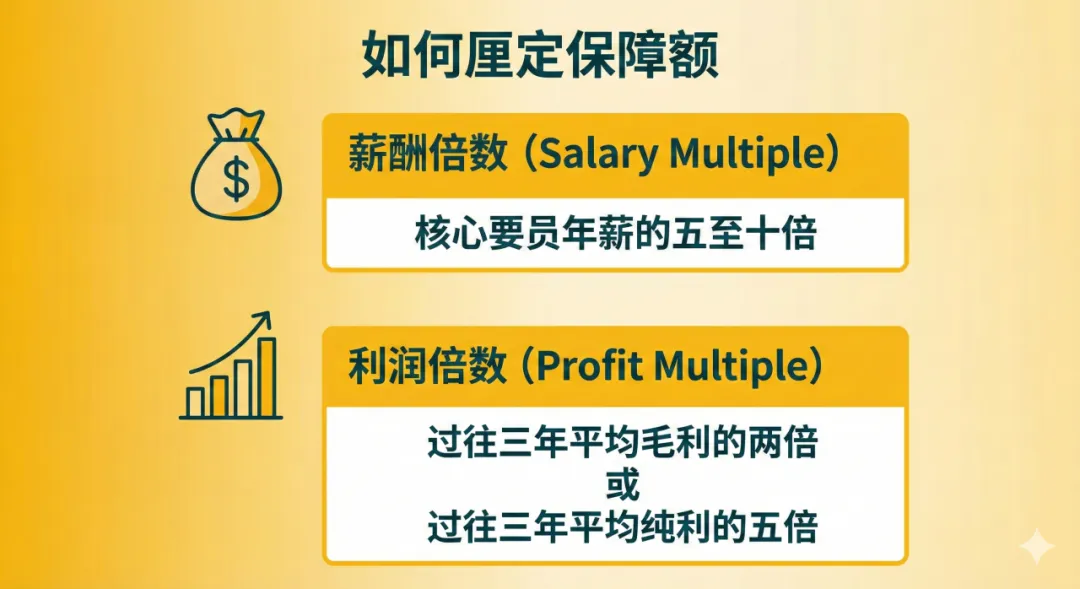

科学的“身价估值”体系

买少不够赔,买多难核保。

成熟的保险机构往往会提供一套严谨的身价估值体系,让保额设定有据可依。

以永M金融为例,企业可以根据要员薪酬或企业利润来精准设定保额,确保既不会因为保额不足而遭遇现金流风险,也不会因保额过高而面临不必要的费用压力。

△以永M金融的身价估值体系为例

适配复杂架构的“联合人寿”

企业常是“双子星”结构(如董事长+CEO)。分别投保成本高、管理繁。

一些领先机构,例如永M金融,增加了“联合人寿”选项,同时保障两位核心人物。

无论谁先身故,公司均获赔偿;或由在世者继续持有保单。

一份成本,覆盖两份核心风险,极大地降低了投保成本。

从“产品交付”到“生态赋能”

一份真正顶级的保单,价值不应止步于理赔本身。

企业选择长期合作的保险伙伴时,往往会看重一个全面的服务体系,包括高管的健康管理、长期的财富安排等等。

这也是不少企业愿意选择像永M金融这类机构的原因——通过一系列的配套服务,既能为高管提供高端医疗资源,也能对接信托、家办咨询等资源,助力企业完成从“创富”到“守富”的跨越。

这种全程护航的陪伴体系,是成熟企业主看重的隐形资产。

写在最后

2730万保费换来的,不只是2亿贷款,更是企业在极端风浪中的“生存权”。

真正的商业高手,从不赌运气,只算概率;永远只在晴天修屋,不在雨中奔跑。

面对不确定的未来,不妨做一次最直观的“极限压力测试”:若企业的“超级节点”明天失效,银行授信是否会瞬间冻结?账上现金能否撑过至暗时刻?

如果答案充满不确定性,那么,通过一家长期主义保司配置一份“要员保单”,或许是当下最高效的解法。

让企业在不确定的时代,拥有确定的未来。

免责声明:本文仅供参考,不构成任何法律、税务或投资建议。具体保险产品内容及条款,请以香港永M金融官方发布的保单文件为准。