盈利增长用每股收益——EPS来衡量。每股收益是用公司的净利润除以股票数量得出的,比如公司赚了10亿元的利润,一共发行了1亿股,那么每股收益就是10元。通过盈利增长测算估值的指标是“市盈率”。市盈率可以用每股股价除以每股收益,或用公司总市值除以净利润。假设某公司一年能赚20亿元,公司的市值是100亿元,那么市盈率就是5倍,5倍的市盈率对应的就是5年的回本期限。

通常业绩增速越快的公司,其估值倍数也会越高。其他常见的估值倍数指标如下:

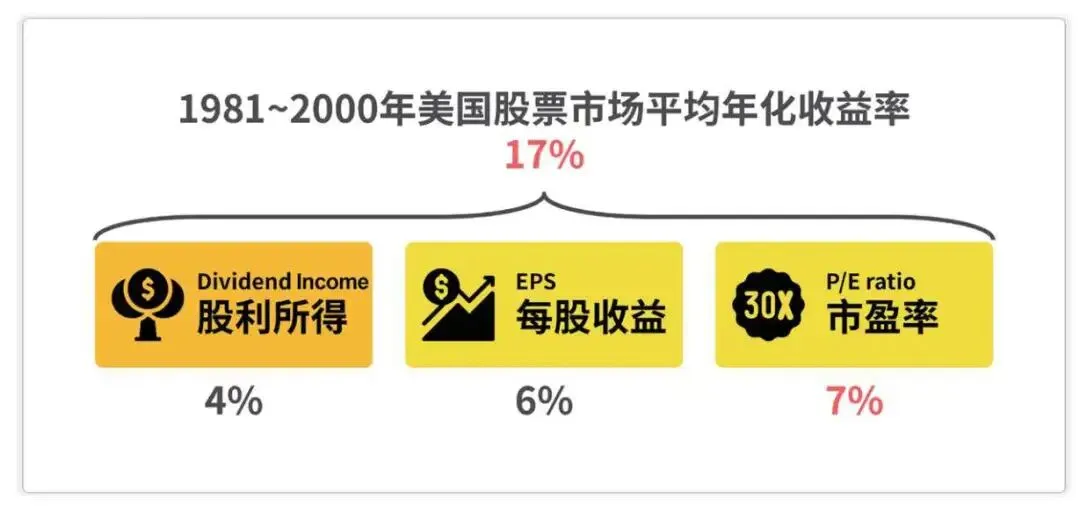

国内市场也是如此:2009~2022年14年间,沪深300全收益指数平均每年实现了8%的收益率。这一收益率可以分解成:分红带来的2%的年化收益率,盈利增长带来的10%的年化收益率,以及市盈率的变化带来的–4%的年化收益率。

在大部分年份中,估值变化对收益的影响远大于盈利增长带来的影响。

估值本质上是投资者对资产的合理价值进行评估。

供给和需求决定了价格,所以估值的影响要素,有投资者(资产的需求方)和资产(供给方)两个。

投资者角度:估值的高低与投资者的能力和意愿有关。“能力”指的是钱多不多(资金实力),而“意愿”指的是风险偏好。

1、能力:钱多不多往往取决于宏观经济情况:如果央行采取宽松货币政策,市场流动性就会增强,或者资金总量会相对充足,这对估值是个利好信号。相反,如果央行收紧货币政策,导致市场缺钱,在银行等金融机构急着用钱的情况下,机构愿意支付较高的利率去借钱,从而推高市场利率。无风险利率(通过投资那些几乎不可能亏钱的资产所获得的收益率,比如投资国债)也会随之提高,这对估值来说是个利空信号。

2、意愿:是投资者愿意承担的风险类型和风险程度。可以理解为,投资者是乐观还是悲观、是敢于孤注一掷还是选择清仓跑路,甚至“躺平”。虽然有时候市场上不缺钱,但是如果投资者的心态崩溃了,普遍看空,也会让估值受到巨大冲击。

强调一点:市场总是围绕着“预期差”做交易的。换句话说,股票不会真的等到经济变差的时候才下跌,也不会等到央行真的“放水”时才上涨。而是一旦有这样的势头,市场开始形成预期时,就会开始有反应。所以不管是无风险利率,还是风险偏好,重点都在于它们的边际变化。

注意,风险偏好是“盈满则亏”的。市场的风险偏好不可能一直无限提升。当绝大多数的乐观者已经入场、“打光了子弹”后,一旦有风吹草动,出现不利信号,悲观者就会纷纷抛售,风险偏好将会急转直下,估值也会随之降低。

因此,我们需要留意“交易拥挤度”。交易拥挤度可用两种方法衡量。

单一指标法:最常见的指标是换手率和成交额占比。如果成交额排在A股前5%的个股的总成交额占全部A股的比重超过了45%,则被视为高风险信号。

多种指标法:多个指标来刻画,最后加权合成一个综合性的交易拥挤度指标。如图:

资产角度:投资关键在于评估被投资资产的赔率和概率。

“赔率”,就是你下注1元钱,如果赢了,能拿回来多少倍的收益。

“概率”,就是获胜的可能性。赔率越高、概率越大,那么这个资产就会越吸引人,估值自然也会越高。

赔率和概率跟我们之前讲到的行业的4个基本分析维度是匹配的。

可行性:判断的是行业的商业模式存活下来的概率。

规模性:判断的是行业的市场规模的天花板,这是在评估赔率。

防守性:判断的是行业的护城河能否避免过快进入衰退期的概率。

盈利性:判断的是行业的竞争格局是否向好、盈利能否有进一步改善的空间,这也是在评估赔率。

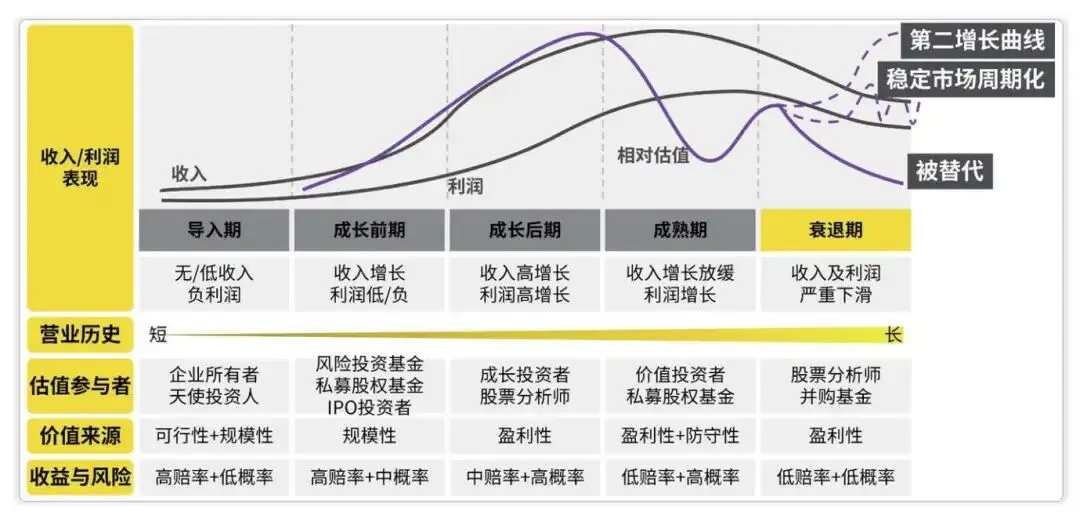

三、估值框架:在行业不同阶段该如何估值

绝对估值,即比较行业不同时期的市盈率。

相对估值,是指行业相对于大盘的估值:行业相对估值=行业市盈率÷全部A股市盈率

导入期:利润不高,甚至处在亏损烧钱的状态,很难用市盈率进行估值——看重的是潜在的市场空间。需求得到了验证,商业模式也具备一定的可行性,那么市场往往愿意给出很高的估值。

成长前期:商业模式已经跑通,产业已经形成一定规模,发展前景也变得清晰可见,业绩正在飞速增长。此时,行业渗透率加速提升,业绩往往会持续超预期。所以,投资者会不断给出更高的估值,来修正“滞后”的业绩预测。

成长后期:业绩增速放慢,想要超出分析师的预期变得愈加困难。相对估值的顶部往往出现在成长期的后半段。

成熟期:市场渗透率超过50%后,渗透率的增速往往会不断放缓。大部分企业的收入增长、利润率趋于稳定,未来的增长空间已经没有多大了,从而导致估值收缩。

衰退期:

1、发展出第二增长曲线:开辟新战场,对公司各项业务分别进行估值,最后进行加总。对于这样的多元化发展的上市公司,通常采用分部估值法。

2、稳定市场周期化:对于这些行业,估值可以参考国际市场或成熟市场给出的市盈率是多少。

3、被替代:随着替代品的出现和定价权的丧失,其营业利润率往往也会下降。在这种情况下,估值在很多时候没有最低,只有更低。

重点回顾:

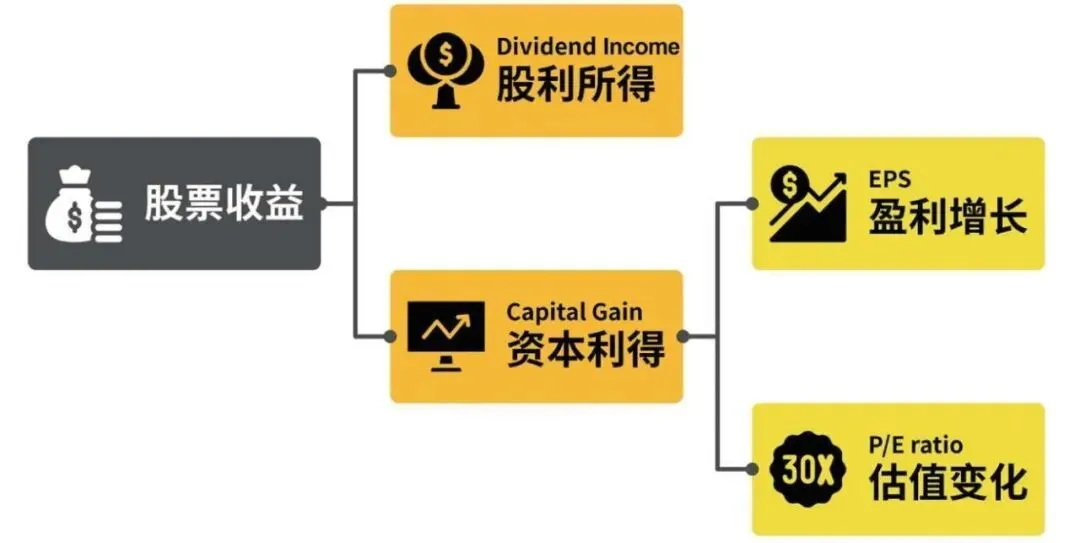

1、股票收益率:股利所得+每股收益+市盈率(估值)

2、只要投资期限没有足够久,估值变化就会对收益率产生重大影响。

3、估值是由投资者和资产共同决定的。

4、投资者角度:重点关注能力(钱多不多)和意愿(风险偏好)。

5、资产角度:重点关注赔率(规模性和盈利性)和概率(可行性和防守性)。

6、 在产业生命周期的不同阶段有不同的估值特征。

导入期:投资者更看重行业潜在的成长空间,估值围绕着“梦想”和“故事”展开。

成长前期:业绩高速增长,持续超预期,估值随之快速提升,但存在交易拥挤的风险。

成长后期:业绩增速放缓,高估值已难以为继。

成熟期:渗透率增速放缓,行业面临估值收缩的局面。不过,有些行业龙头的估值会随着竞争格局的改善得以提升,被称为“龙头进阶”。

衰退期:有些能够开辟第二增长曲线,参考导入期估值;有些能够实现稳定市场周期化,可以参考成熟市场;而有些面临替代品,估值呈不断下跌的趋势。