2025年业绩预告发布后,140家企业业绩暴增!2025预增股赚钱密码:75%上涨,最高涨幅47%

还在愁找不到优质标的?这篇深度分析带你吃透2025业绩预增股的投资逻辑,从披露时间、行业赛道到龙头个股,一文解锁财富密码~(请大家耐心阅读,文末有福利)

我们对2026年1月22日之前发布业绩预告的公司进行筛选,筛选标准如下:

• 净利同比增长幅度 ≥ 50% • 扣非净利增长幅度 > 10% • 营收同比增长幅度 > 0 • 扣非净利 > 0筛选出了符合标准的140家上市公司,并对其业绩预告发布之日股价至2026年1月22日的股价的涨跌幅度进行了统计分析。期待能为醉卧溪草的读者们找到有价值的投资对象提供帮助。

? 核心炸裂数据抢先看:75.7%企业披露业绩后股价上涨,平均涨幅4.75%!5家企业净利增长超200%+股价暴涨10%+,最高涨幅47.84%!医药生物、高端制造、信息技术成高增长三驾马车,部分行业平均净利增长超3倍!

一、核心发现速览:3分钟get关键信息

✅ 140家硬核企业:净利同比≥50%、扣非净利增长>10%,无业绩“掺水”✅ 时间窗口明确:1月中下旬为披露高峰,21-22日集中37.9%企业✅ 赚钱效应显著:106家上涨、仅29家下跌,最高涨幅47.84%(中泰股份)✅ 赛道分化明显:医药生物(平均净利增327.82%)、高端制造(营收增25.13%)领跑

二、业绩披露时间密码:什么时候布局最划算?

业绩预告不是随机披露,暗藏“黄金时间窗口”!

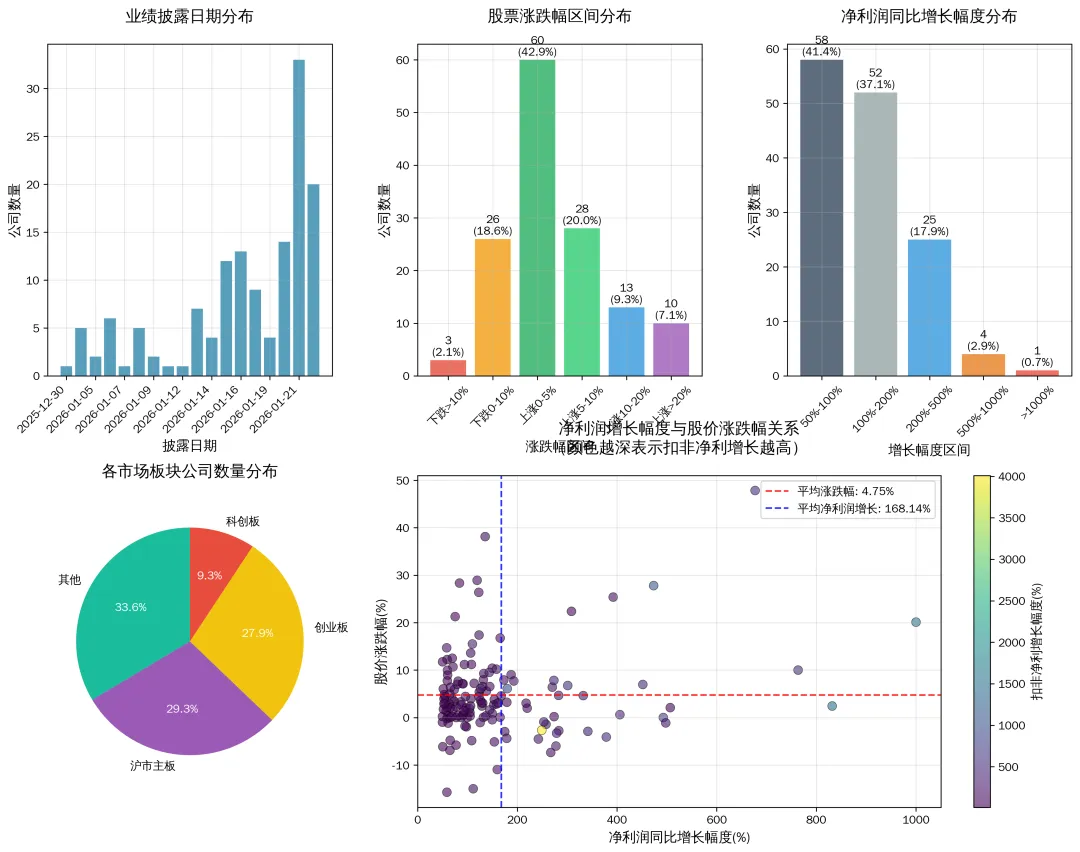

? 披露高峰集中爆发:

• 第一高峰:1月21日(33家,占比23.6%)+1月22日(20家,占比14.3%),合计近4成企业扎堆披露 • 次高峰:1月20日(14家)、1月16日(13家)、1月15日(12家) • 早期少数派:2025年12月30-31日仅6家,属于“提前亮牌”企业

? 投资启示:A股惯例“临近截止日集中披露”,1月中下旬是挖掘机会的关键期!周末前(21-22日)披露的企业,市场反应更充分,可重点关注。

三、财务表现大揭秘:高增长是“真赚钱”还是“虚晃一枪”?

光看净利增长不够,还要分清“真增长”和“伪增长”!

1. 净利润增长:中间多、两端少

• 50%-100%稳健增长:58家(41.4%),占比最高 • 100%-200%高速增长:52家(37.1%),第二大群体 • 200%-500%高增长:25家(17.9%) • 500%+超高增长:仅5家(3.6%),含1家超1000%增长(回盛生物)

2. 扣非净利:看主营业务真实实力

• 平均扣非增长208.78%,远超平均净利增长168.14%,说明企业主营业务给力 • 最高扣非增长4010.47%(凯美特气),主营业务爆发力惊人 • 所有企业扣非净利均为正,无“靠补贴、卖资产”凑业绩的情况

3. 营收增长:利润增长的“压舱石”

• 平均营收增长2.76%,部分企业实现“营收+利润”双高增(如佰维存储,营收增64.3%) • 警惕!部分企业营收增长为0,利润增长可能依赖非经常性损益,需仔细甄别

四、市场表现:75%企业上涨,这些股涨疯了!

业绩预增的“赚钱效应”有多强?数据说话:

? 整体表现:

• 上涨企业:106家(75.7%),占据绝对主导 • 持平企业:5家(3.6%) • 下跌企业:29家(20.7%),仅2.1%企业下跌超10%

? 涨幅梯队:

• 小幅上涨(0-5%):55家(39.3%),最主流 • 中度上涨(5-10%):28家(20.0%) • 显著上涨(10%+):23家(16.4%),7家涨幅超20% • 涨幅王:中泰股份(47.84%)、金海通(38.13%)、盐湖股份(28.33%)

? 板块特征:创业板(27.9%)+科创板(9.3%)=37.2%,成长型企业成高增长主力,创新赛道潜力大!

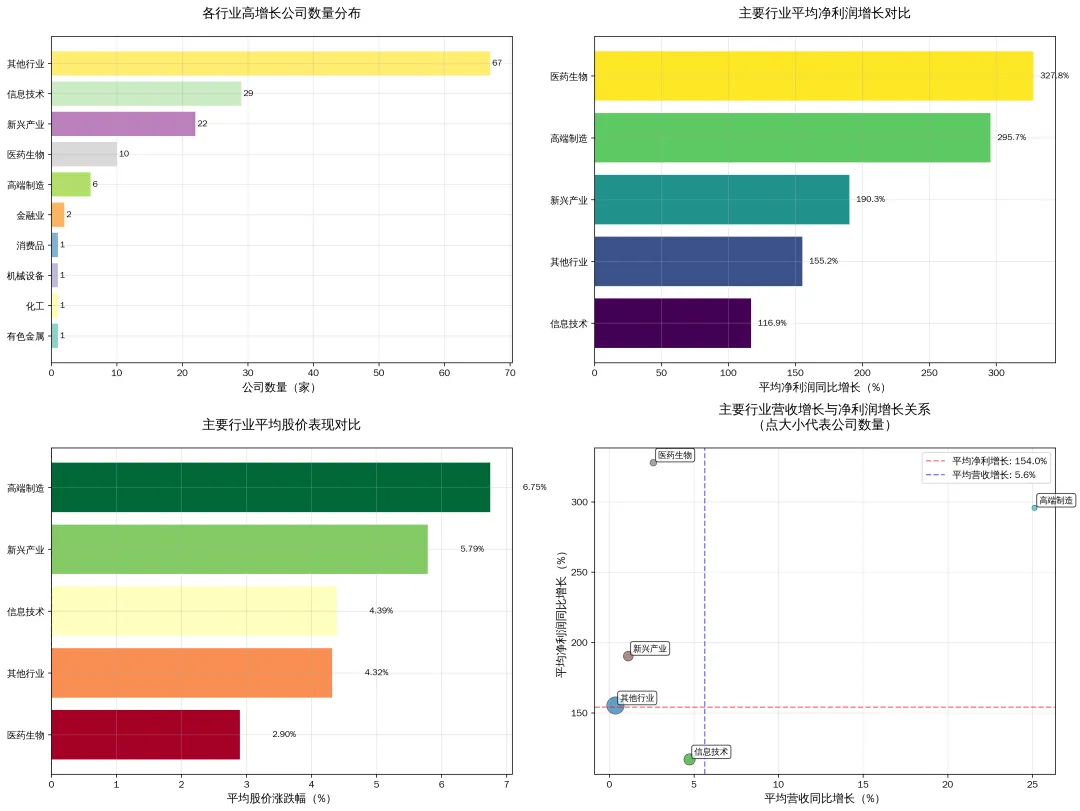

4.1 行业分布概况

基于140家高增长企业的行业分类结果,分为10个行业类别,行业分布呈现明显的集中特征:

4.2 净利润增长能力排名

4.3 扣非净利增长对比

扣非净利增长更能反映企业主营业务的真实增长能力:

• 高端制造:524.59%(最高),显示主营业务增长强劲 • 医药生物:373.96%,主营业务增长质量高 • 其他行业:203.70%,整体表现良好 • 新兴产业:171.56%,符合成长型企业特征 • 信息技术:150.82%,增长稳健

4.4 营收增长能力分析

营收增长是利润增长的基础,各行业表现差异较大:

• 高端制造:25.13%(最高),营收利润同步高增长,增长可持续性强 • 信息技术:4.74%,营收增长相对温和,利润增长更多来自效率提升 • 医药生物:2.60%,需关注营收增长与利润增长的匹配度 • 新兴产业:1.12%,部分企业依赖非营收因素推动利润增长 • 其他行业:0.36%,营收增长乏力,利润增长质量需警惕

4.5 股价涨跌幅排名

重要发现

1. 周期性行业表现突出:化工、有色金属虽仅1家企业,但涨幅超20%,显示周期复苏预期 2. 高端制造受青睐:6.75%的平均涨幅,反映市场对高端制造赛道的长期看好 3. 医药生物预期分化:虽业绩增长最高,但股价涨幅较低,可能存在预期提前兑现 4. 信息技术稳定性好:涨跌幅标准差最小(7.94%),市场表现最为平稳

4.6 业绩与股价相关性分析

1. 高增长≠高股价:医药生物业绩增长最高(327.82%),但股价涨幅仅2.90%,存在预期差 2. 营收驱动更受认可:高端制造营收增长25.13%,股价涨幅6.75%,显示营收增长更能支撑股价 3. 新兴产业弹性大:涨跌幅标准差10.61%(最高),行业内企业表现分化明显

五、行业淘金:3个赛道成高增长主力,闭眼选不踩雷?

140家企业涵盖10大行业,头部赛道集中度极高,可重点关注这3个赛道:

? 重点行业深度解析:

1. 医药生物:平均净利增3倍,回盛生物以1355.24%增长成“业绩王”,创新药、医疗器械赛道长期看好 2. 高端制造:营收增长25.13%(全行业最高),上海谊众(净利增831.86%)为代表,进口替代+智能制造是核心逻辑 3. 信息技术:29家企业占比20.71%,佰维存储(净利增473.7%+营收增64.3%)成“双增标杆”,数字经济长期红利

六、5家“双高”龙头:净利增200%+,股价涨10%+(附名单)

筛选标准:净利同比增长>200% + 股价涨跌幅>10%,真正的“高增长+高收益”标的:

七、投资建议+风险提示:理性淘金不踩坑

✅ 优先配置

1. 高端制造(20%-30%):关注高端装备、智能制造 2. 信息技术(30%-40%):半导体、人工智能、云计算赛道

✅ 选择性配置

1. 医药生物(10%-20%):精选创新药、医疗器械个股,警惕高估值 2. 新兴产业(10%-15%):国家战略支持领域,弹性大但需精选个股

⚠️ 风险提示

1. 业绩兑现风险:部分企业营收增长为0,需核查增长来源 2. 估值风险:高增长行业估值普遍偏高,避免追高 3. 行业分化风险:新兴产业内企业表现差异大,勿盲目跟风 4. 政策风险:医药、金融等行业受政策影响大,关注政策变化

结尾互动:领福利啦!

看完这篇深度分析,你看好哪个高增长赛道?哪只个股最有潜力?? 评论区聊聊你的看法,点赞+转发本文,后台回复【业绩预增】,即可获取《2025业绩预告大幅预增企业名单》!? 关注我,后续持续更新业绩兑现跟踪、估值分析,带你精准把握每一个投资机会~

? 免责声明:本文数据基于2025年业绩预告整理,不构成投资建议,股市有风险,入市需谨慎!