科学导向型初创企业在创新生态系统中扮演着关键角色,但其融资困境长期制约技术商业化进程。分享最新发表于Research Policy的研究《Timing is keyNavigating venture capital funding for science-based startups》,系统揭示了科学强度与风险投资(VC)时机之间的非线性关系,为科技创新管理与风险投资领域提供新的分析框架。

一、科学导向型初创企业的融资悖论

科学导向型初创企业(Science-based Startups)指那些依托前沿科学发现、通过技术突破解决能源、医疗、气候等重大挑战的深科技企业(Deep Tech)。尽管这类企业具有更高的创新价值与长期社会回报潜力(Ahmadpoor & Jones, 2017; Krieger et al., 2024),但实践界普遍观察到其融资周期显著延长。《深科技投资报告(2020)》指出,深科技企业平均需运营至第四年才能获得首轮融资,远超普通科技企业。

现有文献多从实验成本高昂(Nanda, 2020)、技术不确定性(Arora et al., 2024b)等风险视角解释该现象,但Fosfuri与Nagar提出一个被忽视的内生机制,即创始人与VC之间的目标错配(Misalignment of Preferences)。科学家倾向将资金用于技术完善与学术声誉积累(Stern, 2004),而VC亟需市场验证信号以评估退出价值。这种代理问题(Agency Conflict)在股权融资契约不完全的条件下,可能导致科学强度越高的企业越难获得早期投资。

二、倒U型关系的形成机制

作者构建两期博弈模型,刻画初创企业在市场实验与追加研究间的资源分配决策:

核心设定:

企业拥有科学导向强度γ∈[0,1],γ越高表示技术越接近科学前沿

市场实验成本为K,成功后以概率α产生高需求信号h,企业可被产业方收购,价值为V(γ)

契约不完全性下,企业可将VC资金挪用于纯研究活动,获得私人收益B(γ)

关键机制:

双重效应:科学强度γ同时提升技术价值V(γ)与私人研究收益B(γ),但前者边际递减(Vγγ≤0),后者边际递增(Bγγ>0)。这刻画了"马太效应",顶尖科学家从学术活动中获得的非货币回报加速上升。

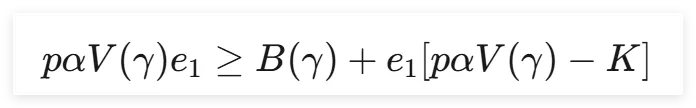

动态激励:第一期融资后,企业仍可选择将资金用于研究而非市场实验,因其保留第二期再融资权。这种"等待期权"导致第一期激励约束更严格:

理论命题:

命题1:当市场先验概率p处于中等水平时,企业倾向于延迟实验至第二期,导致融资延迟。

命题2:科学强度与早期融资概率呈倒U型关系。低γ阶段,价值效应主导;高γ阶段,代理成本(因B(γ)凸性增长)主导,VC因担忧资金错配而延迟投资。

三、实证策略

样本构建:研究整合PitchBook数据库与PATSTAT专利数据,筛选1990-2015年成立的10,814家美国科技初创企业,要求至少拥有一项USPTO专利申请。样本中75%企业最终获得VC投资,33.7%拥有博士学历创始人,46%的专利引用科学文献企业至少有一名博士创始人。

核心变量:

科学导向强度:企业专利组合中引用非专利文献(NPL)的比例。利用Marx & Fuegi (2020)的"科学依赖度"(Reliance on Science)数据库,匹配专利与Microsoft Academic Graph中学术论文的引用关系,置信度阈值设为4(召回率92.8%,精确率99%)。

融资时机:采用Cox比例风险模型,以企业成立季度为起点,首次VC融资为"失败事件",计算季度层面的融资风险率(Hazard Rate)。

控制体系:

专利层面:前向引用数、通用性指数、原创性指数

团队层面:博士/MBA学历、女性创始人、团队规模

宏观层面:季度美国VC投资总额、政府资助dummy

固定效应:行业×成立年份联合固定效应

四、主要发现

基准回归显示:

科学导向一次项系数显著为正(β=0.820, p<0.01)

二次项系数显著为负(β=-0.843, p<0.01)

转折点位于γ≈0.5处,即当企业专利中约50%引用科学文献时,早期融资概率达到峰值

稳健性检验:

测量稳健性:采用更严格置信阈值(≥8)、仅申请人引用、行业-年份NPL中位数以上定义科学专利、NPL占总引用比例替代指标,倒U型关系均保持显著。

时间起点稳健性:将融资计时起点从成立日改为首次申请专利季度,以控制技术成熟度干扰,结果不变。

跨国样本:扩展至20,902家全球初创企业,结论依然成立,表明机制具有普适性。

异质性分析:

政府资助企业延迟效应更强,因其强化了研究导向而非市场导向。

MBA背景创始人显著缩短融资时间,印证商业经验可缓解代理冲突。

五、融资延迟的经济后果

研究进一步发现,融资延迟对初创企业绩效产生持续负面影响:

退出概率:相对于同行业同年度企业,首轮融资延迟1个季度,成功退出(IPO/M&A)概率降低0.7个百分点。

后期融资:延迟1季度,获得B轮/C轮融资的概率分别下降1.04与0.9个百分点。

估值与融资总额:延迟1季度,末轮融资估值降低10%,累计融资总额减少6.5%。

该结果表明,VC不仅是资金提供者,更是早期专业化管理、战略网络与市场信号的关键来源(Hellmann & Puri, 2002),延迟介入削弱了企业先发优势与成长轨迹。

六、理论贡献与实践启示

学术贡献:

深化科学创业融资理论:将代理理论引入科学导向型初创企业融资时机研究,区别于以往单一风险视角,揭示目标错配作为独立作用机制。

拓展VC时机文献:Li & Mahoney (2011)发现市场不确定性导致融资延迟,本文则聚焦科学不确定性引致的内生代理冲突,丰富了对"延迟"决定因素的理解。

测量创新:利用大规模专利-文献引用数据量化科学强度,为后续研究提供可复制的实证基准。

政策启示:

混合融资工具:单一VC模式难以适配高科学强度企业。建议采用欧洲创新理事会(EIC)的"赠款+股权"混合工具,或政府采购前置承诺(Belenzon & Cioaca, 2025),以非稀释性资金覆盖早期研究风险,待市场信号明确后再引入VC。

治理结构优化:鼓励科学创始人引入商业合伙人,通过团队异质性建立可信承诺。政策可支持"科学-商业双核心"团队建设补贴。

企业策略:

事前市场验证:在接触VC前,通过最小可行产品(MVP)或产业合作试点产生初步市场信号,降低VC对资金错配的风险感知。

契约设计:设置研发资金专用条款、里程碑式释放机制,主动约束自由裁量权,以换取早期融资。

七、研究局限与展望

机制边界:模型未完全探讨VC监控机制(如董事会席位、分阶段融资)对代理问题的缓解作用,未来可比较不同契约结构下的延迟差异。

测量拓展:NPL引用仅反映技术科学强度,未纳入创始人学术论文产出、学术网络嵌入度等更全面的"科学导向"构念,建议未来构建多维度指标。

因果识别:融资延迟与绩效的负相关可能受不可观测异质性驱动,需利用外生政策冲击(如科研资助规则变化)进行因果推断。

Fosfuri与Nagar的研究为理解深科技企业的融资困境提供了新的理论透镜。在各国竞相布局"深科技"战略的当下,该研究提示我们,仅增加风险资本供给不足以解决问题,更需精准设计匹配科学活动特性的融资契约与制度安排。这对我国引导"硬科技"创业投资具有重要借鉴意义。

(原文信息:Fosfuri, A., & Nagar, J. P. (2026). Timing is key: Navigating venture capital funding for science-based startups. Research Policy, 55, 105402)