一文读懂上市公司:红相股份

作者:本站编辑

2026-01-21 17:18:41

0

一文读懂上市公司:红相股份

一文读懂上市公司:红相股份

前天红相股份(300427)出了个澄清公告,挺有意思的。市场之前传得沸沸扬扬,说这家公司给SpaceX星链供货,还深度参与千帆星座、G60星座建设。结果1月19日公司直接在互动平台公告:截至目前,不存在为这些项目供货的情况。这事儿让我想起去年研究A股时遇到的一个现象:很多公司都有类似遭遇——被市场裹挟着炒热点,最后不得不出来澄清。但今天不聊这个八卦,我想系统性地看看这家公司到底值不值得关注。作为AI Native Coder,我对财务分析和产业研究有些自己的方法。今天就拿红相股份这个案例,聊聊我怎么看一家公司。

一、这家公司是做什么的?

红相股份成立于2005年,2015年在创业板上市。简单说,它是一家"电力+军工+航天"多赛道布局的企业。这两块业务都是公司通过并购整合来的。电力业务是起家业务,2017年收购星波通信切入军工电子领域。这种多赛道布局,让公司既受益于电网投资增长,又搭上了国防信息化建设的快车。为什么我要先看业务结构?因为业务结构决定了公司的风险属性。单一业务的公司,行业景气时弹性大,行业不景气时跌得也狠。多业务布局的公司,理论上能对冲风险,但也对管理能力要求更高。红相股份的这种"电力+军工"组合,从逻辑上是说得通的——电力业务提供稳定的基本盘,军工业务提供高弹性增长。但具体效果怎么样,得看财务数据。

二、财务表现:真反转还是假反弹?

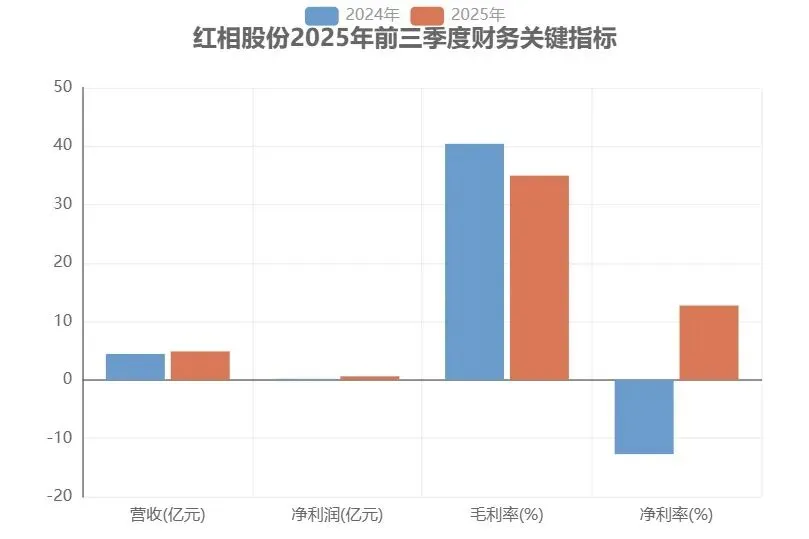

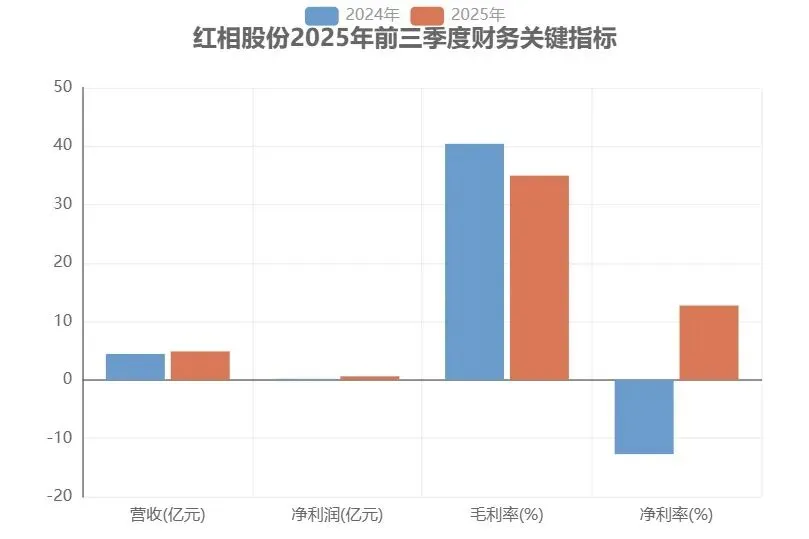

归母净利润6229.08万元,同比暴增219.56%扣非净利润2402.98万元,同比增长139.84%这个数据还挺猛的。净利润增长超2倍,这是什么概念?如果看单季度数据,2025年第三季度的表现更亮眼:单季归母净利润4321.26万元,同比增长171.05%但为什么我标题说"真反转还是假反弹"?因为得看持续性。公司的经营性现金流净额只有13.11万元,虽然从负转正了,但这个规模太小了。而且应收账款占营收的比例高达79.32%,赚的钱很多都是欠条,还没拿到手。这个风险不能忽视。这个数据让我有点意外。毛利率下降,说明产品竞争力可能减弱;净利率提升,主要是因为费用压缩。这种"降费保利润"的方式,能持续多久?资产负债率从去年同期的50.43%降至26.61%,大幅下降23.82个百分点有息负债从5.65亿元降至1540.98万元,降幅97.27%管理费用同比下降33.88%,财务费用同比下降100.93%这说明公司在优化财务结构,费用控制得不错。但这些改善能持续多久,还得看订单兑现情况。

三、核心业务:两条腿走路

这块业务是公司的起家业务,主要做电力设备状态检测监测设备、一二次融合开关设备、环网柜等。公司在电力状态检测领域是国内龙头,市占率连续多年行业第一。产品广泛应用于世博会、亚运会、厦门金砖峰会等重大项目的供电保障。国家电网在1月15日宣布,"十五五"期间固定资产投资将达4万亿元,较"十四五"增长40%。其中特高压及跨区联网投资8000亿元,配网及智能化1.4万亿元。这不是小数目。截至2025年6月30日,公司电力板块在手订单4.31亿元。电网投资持续增长,这块业务有确定性。但问题是,这块业务的毛利率只有31.08%,低于军工电子的42.85%。而且电力行业是强周期行业,投资节奏受政策影响较大。这块业务通过全资子公司星波通信开展,专业从事射频/微波器件、组件及混合集成电路模块研发,覆盖DC至40GHz频段。星波通信是国家级专精特新"小巨人",拥有68项发明专利。技术实力对标中电科13所这样的国家队。已获高超音速武器配套3亿元订单,雷达配套1.8亿元订单军工板块在手订单约8.57亿元(截至2023年底)毛利率高达42.85%,显著高于电力板块的31.08%国防预算持续增长,装备信息化、智能化升级加速,这块业务的订单可见性和确定性较高。但需要警惕的是:这块业务2023年营收占比已达52%,成为公司第一大业务,但也意味着公司业绩高度依赖军工订单交付进度。军工行业的订单节奏,不是公司自己能完全掌控的。

四、竞争对手分析:差距在哪里?

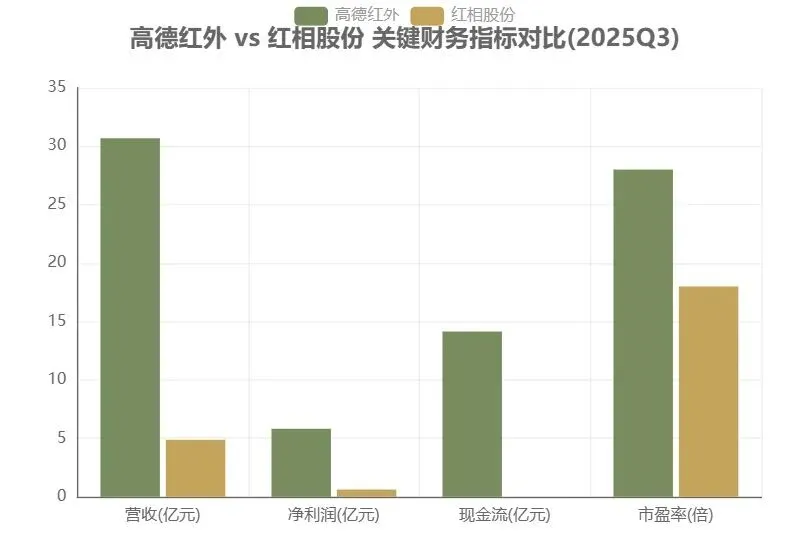

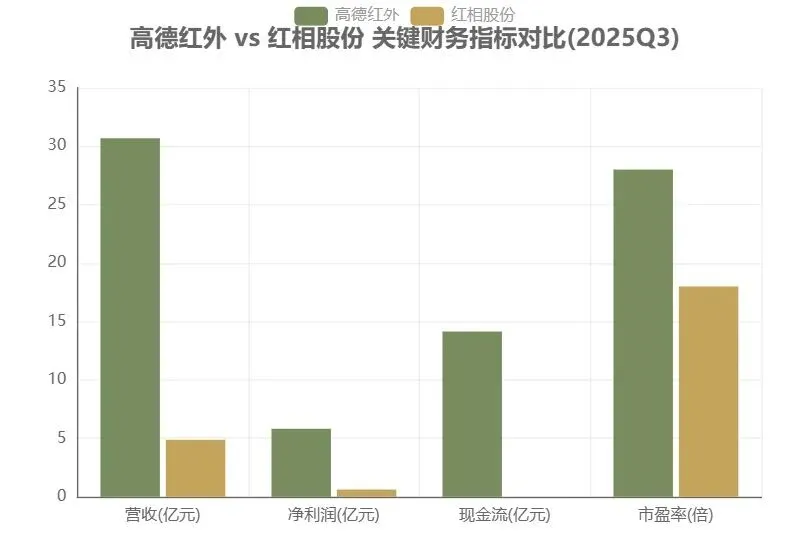

我对比了特高压领域的几家公司:特变电工、中国西电、保变电气、红相股份。特变电工:全产业链龙头,技术实力天花板。特高压业务占比约30%,还做光伏EPC、硅料生产,新能源业务占比超40%。2025年净利润预计增长80%-100%,现金流健康,经营性现金流连续三年为正。市盈率约18倍,性价比高。中国西电:纯输变电设备企业,特高压业务占比超60%,是特高压设备的"国家队"。2025年净利润预计增长50%-70%,但受电网投资节奏影响,业绩波动较大。市盈率约22倍。保变电气:专注变压器制造,特高压变压器占比约40%。2025年净利润预计增长30%-50%,但毛利率较低(约18%),盈利能力较弱。市盈率约15倍,是四家最低的。红相股份:在特高压相关检测及配套设备领域发力。特高压业务占比约20%,市盈率约35倍,是四家中最高的。特变电工和中国西电是头部企业,技术实力强,市场份额高,但估值相对合理。保变电气是性价比之选,但增长空间有限。红相股份市值小,股价弹性大,但基本面支撑不足。再看看军工电子领域。高德红外和红相股份常被放在一起比较,但两家走的是完全不同的路。高德红外靠全产业链自主技术筑壁垒,走"稳健增长"路线。红相股份靠精准卡位高景气赛道实现反转,走"高弹性"路线。

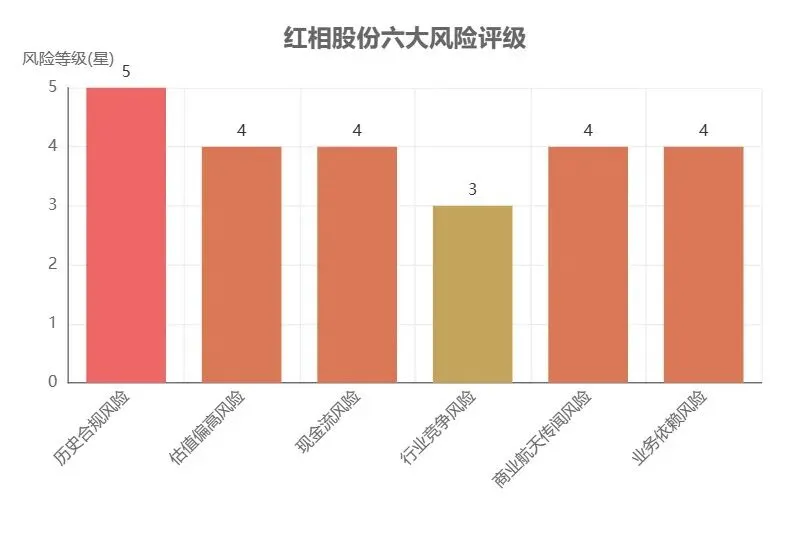

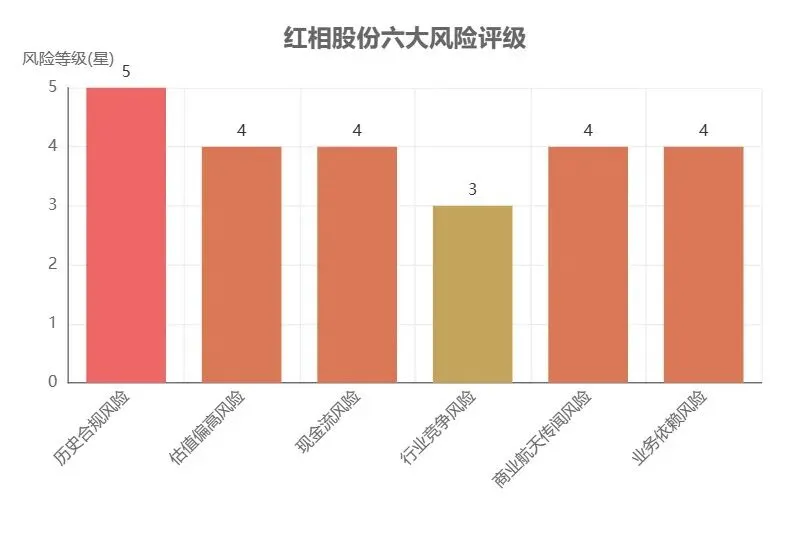

五、风险提示:别盲目追热点

前面说了这么多优势,现在得说说风险。客观分析,不能只说好话。2024年4月,红相股份被查明财务造假、欺诈发行,6年累计虚增营收约10亿元。公司实控人曾被取保候审。2026年1月19日,又有新闻报道,开年以来十余家会计所被罚,多家卷入A股公司财务造假案,其中容诚会计师事务所、致同会计师事务所对红相股份出具的多份年审报告存在虚假记载。当前动态市盈率达75倍,显著高于行业平均水平。业绩增长若不及预期,将引发估值回调。2025年三季度每股经营现金流仅0.0003元,资金回笼能力较弱,可能影响订单履行效率。应收账款体量较大,当期应收账款占最新年报营业总收入比达79.32%。如果这些钱收不回来,业绩再好也是虚的。配电网设备领域参与者众多,公司市场份额尚未形成绝对优势,面临头部企业挤压。在特高压领域,特变电工、中国西电这样的头部企业占据大部分市场份额,技术壁垒高,中小企业难以突破。公司已明确澄清未为SpaceX星链、"千帆星座"、"G60星座"供货。如果投资者继续盲目追这个热点,可能会面临重大损失。业绩与电网投资节奏高度绑定。如果政策落地进度放缓,将直接影响营收增长。军工订单交付进度也会直接影响盈利。

六、怎么看待这家公司?

2025年前三季度净利润暴增219.56%,主要原因是费用压缩和债务优化推动了利润拐点出现。但经营性现金流净额只有13.11万元,应收账款占比高,说明盈利质量有待提升。后续需要关注订单兑现情况和现金流改善程度。电力业务提供稳定的基本盘,军工电子提供高弹性增长。这种双轮驱动模式能对冲单一行业风险。但跨行业经营对管理能力要求极高,存在整合不利导致协同效应低于预期的风险。动态PE75倍是高了点,但考虑到军工订单储备充足(在手订单超8.57亿元),商业航天业务增长潜力大(2024年营收增长210%),如果业绩能持续兑现,估值能逐步消化。财务造假的历史,短期内很难完全消除市场疑虑。这是投资这家公司必须承担的风险。

七、给不同类型投资者的建议

保守型投资者:建议观望。历史合规风险、估值偏高、现金流薄弱,这些问题短期内难以完全解决。如果看好军工电子赛道,不如关注高德红外这样基本面更扎实的公司。稳健型投资者:可以小仓位配置。电力业务的基本盘相对稳定,军工订单储备充足,财务结构正在优化。但需要密切关注订单兑现情况、现金流改善进度和历史合规风险的进展。激进型投资者:可以考虑短线参与。公司市值小(约80亿),股价弹性大。如果军工订单交付顺利,业绩持续兑现,有望带来超额收益。但必须设好止损点,一旦基本面恶化或风险事件爆发,果断离场。

它精准卡位了电力+军工+航天三大高景气赛道,业绩实现了显著反转,财务结构正在优化。但同时,历史合规风险、估值偏高、现金流薄弱等问题也不容忽视。投资不是简单的"看好"或"不看好",而是要看自己的风险偏好和投资周期。如果你能承受较高风险,追求短期爆发,可以关注这家公司。但如果你追求长期确定性,那还是看特变电工、高德红外这样的龙头企业更合适。说起来,我研究这家公司时遇到一个挺有意思的事:很多投资者只看到"军工电子"、"商业航天"这些热门概念,就冲进去了。但真正需要关注的,是历史合规风险、现金流质量、订单兑现进度这些"不性感"但关键的指标。

免责声明:本文仅为个人分析,不构成任何投资建议。投资有风险,入市需谨慎。