同类型企业同时申请贷款,为啥他家秒过、你家秒拒?答案很简单:企业贷没有统一标准,不同金融机构、贷款类型的门槛差异极大。

学会自查、提前准备,能避开80%的贷款问题,别再盲目申请浪费时间。摸清申请条件,才是提高放款率的关键。

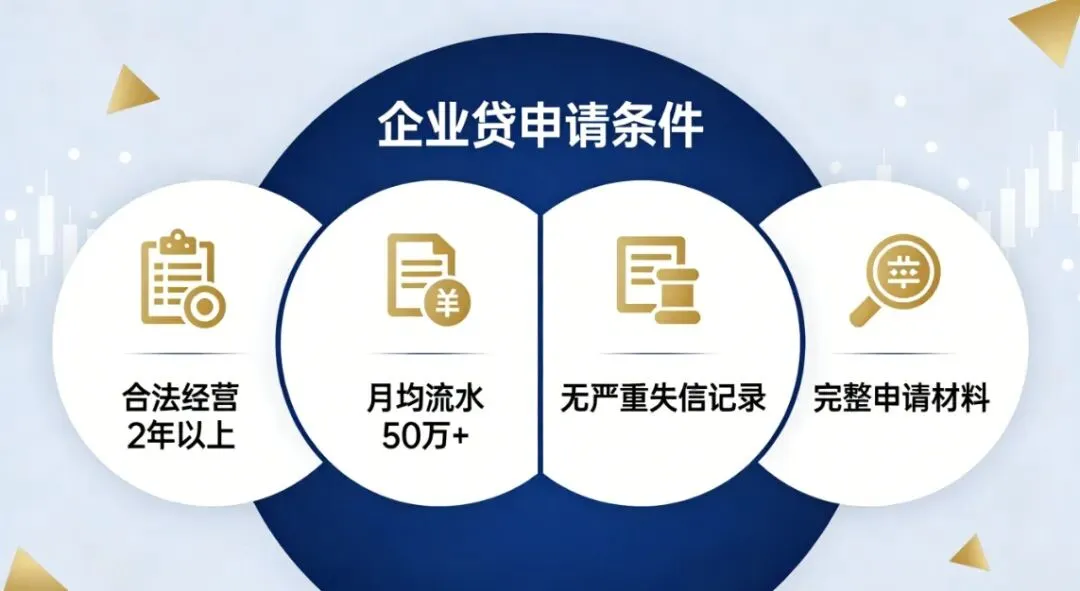

申请条件

合法资质

需提供营业执照、组织机构代码证、税务登记证,特殊行业需补充对应经营许可证等,确保企业依法合规经营,证件齐全且在有效期内。

经营稳定

企业持续经营需满6-12个月以上,部分银行要求满2年。

需提供经营场地证明、上下游合作合同、进销货凭证等资料,佐证经营状况稳定、有持续营收能力。

财务良好

核心考察经营流水、纳税记录,企业无严重亏损,纳税等级优先A/B/M级。

资产负债比例需合理,一般不超过70%,负债过高易被直接拒贷。

信用良好

企业及法人、实际控制人征信无严重逾期,近2年无“连三累六”(连续三个月逾期、累计六次逾期)记录,无违法违规、失信被执行等负面信息,征信查询次数也不宜过于频繁。

还款能力

通过经营流水、利润表、资产证明等材料,证明企业有稳定的还款来源,现金流足以覆盖贷款本息,降低机构放贷风险。

还款意愿

无恶意逃债、废债、拖欠款项等记录,过往信贷还款记录良好,能体现主动履约的还款意愿。

担保要求

不同贷款类型对应不同担保条件:信用贷无需担保,仅凭资质授信;抵押贷需提供房产、设备等合规抵押物;质押贷需提供存单、汇票等质押物;担保贷则需第三方机构或个人提供担保。

其他条件

部分普惠贷对企业规模(中小微)、所属行业(扶持类)有明确要求。

线上贷款通常要求开通对应银行对公账户,便于资金划转及监管。

温馨提示

不同金融机构准入标准差异显著:国有大行对资质要求严苛,对应利率更低、额度更足;持牌金融机构门槛稍灵活,适配资质一般的企业,但利率相对较高。

建议申请前先明确贷款类型(信用贷/抵押贷等),再详细咨询目标机构的具体要求,针对性准备材料,避免盲目投递。

写到最后

想快速知道自家企业适配哪家机构、需准备哪些材料?随时来咨询!我们一对一解读政策、指导申请流程,帮你少走弯路,高效对接正规融资渠道。

有需求,或是融资疑问的?评论区大胆留言!大家一起出谋划策,帮你解决资金难题!

专为企业老板服务,用最简单的语言解读贷款融资

让企业发展更轻松。

我是【秒懂企业贷】,下期再见。

欢迎一键转发至朋友圈,同时右侧在看与点赞

扫码领取

《贷款居间合同/法律版》