更多无纺布行情请点击关注上方"无纺布资讯"

? 数据来源:CNPP品牌榜、中国产业用纺织品行业协会、Nonwovens Industry全球排名、企业财报及前瞻产业研究院

完整报告可参考:[中国产业用纺织品行业协会](http://hangye.yjcf360.com/yuancl/20329617.htm);《全球无纺布市场展望2025-2031》

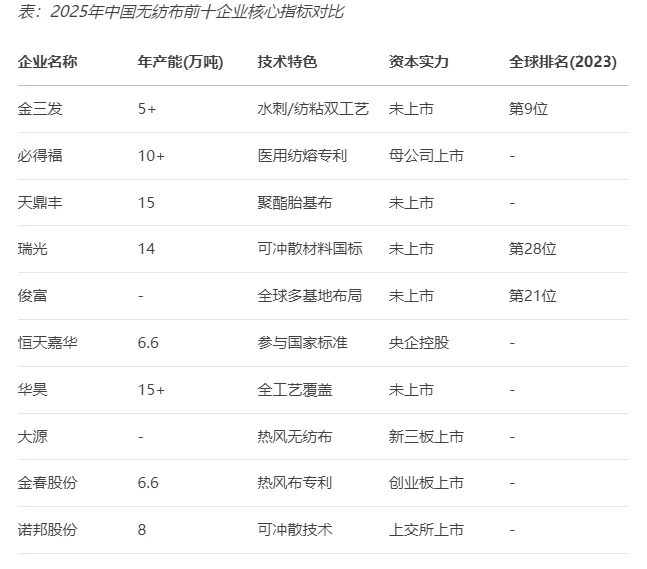

行业头部企业排名与核心优势

根据2025年CNPP品牌榜、中国产业用纺织品行业协会测评及全球Nonwovens Industry排名,综合企业规模、产能、技术专利、资本实力及国际化程度等方面,中国无纺布行业前十企业排名及核心优势如下:

1. 金三发集团

规模与产能:年产能超5万吨(服装粘合衬1.8亿米),国内水刺/纺粘双龙头企业。

技术与资本:拥有ISO9001/14001等国际认证,2023年以8.4亿美元销售额跻身全球非织造布10强(第9位),为首家进入全球前十的中国企业。

市场定位:医疗与服装辅料双轨并行,出口占比超30%。

2. 必得福

规模与产能:纺熔无纺布年产能10万吨以上,配备GMP洁净车间与EO灭菌设备,专注医疗耗材。

技术优势:持有包括“具有铰链式熔体管道的DCD调节熔体系统”等5项核心专利(如“高弹性生理裤”、“无纺布上液装置”),主打医用高端市场。

资本布局:母公司德美化工(002054.SZ)支持,拓展熔喷布防疫产业链。

3. 天鼎丰(TDF)

产能优势:年产能15万吨,聚焦聚酯胎基布(占国内防水卷材市场60%份额)。

技术特色:开发高性能土工合成材料,应用于高铁、机场等基建工程。

全球布局:天鼎丰在山东德州、安徽滁州共建有3处生产基地,拥有近30条生产线,产品出口“一带一路”国家。

4. 大连瑞光(RUIGUANG)

规模与产能:年产量14万吨,拥有18条国际生产线,70项自主知识产权。

技术专利:主导制定国标GB/T 40181-2021(可冲散非织造材料),拥有"抗菌水刺淋膜三层复合非织造布及其制备方法"等专利,覆盖复合布与抗菌布。

国际化程度:产品远销欧美、日韩,2023年全球排名第28位。

5. 俊富非织造(JOFO)

产能布局:全球六大基地(中国、沙特、美国),纺熔/热风技术领先。

技术融合:结合非织造与生态修复技术,拓展汽车滤材、土工布领域。

全球份额:2023年全球销售额排名第21位。

6. 恒天嘉华(HTJH)

产能规模:16条生产线,年产能6.6万吨,主打医用卫材。

标准制定:参与制定《柔巾》国家标准(GB/T 40276-2021)。

资本背景:央企恒天集团控股,融资能力强劲。

7. 华昊无纺布(HUAHAO)

产能第一:华昊无纺布在浙江、江苏、安徽、广东等地建有九大生产基地,拥有90余条生产线,年总产能超15万吨(国内最大)。

技术覆盖:纺粘/纺熔复合/水刺全工艺布局。

市场定位:中高端医卫材料,供应宝洁、金佰利等国际品牌。

8. 大源(Dayuan)

技术专长:热风/热轧无纺布龙头,专注个人护理用品(纸尿裤、湿巾基材)。

产能规模:新三板上市(871126.NQ),产能利用率超90%。

客户资源:为恒安、维达等头部日化企业核心供应商。

9. 金春股份(JCN)

产能特色:金春拥有8条水刺无纺布生产线,水刺布5万吨/年+热风布1.6万吨/年,创业板上市(300877.SZ)。

技术创新:拥有“锥孔型热风布”专利,“水刺无纺布表面附着小颗粒在线检测装置”等专利,在线检测技术提升良品率。

出口市场:产品远销日韩、西欧,毛利率行业领先。

10. 诺邦股份(NBOND)

技术优势:水刺技术全球领先,可冲散无纺布技术突破国际壁垒。

全产业链布局:整合卷材(产能8万吨)+制品(杭州国光湿巾加工亚洲第一)+自有品牌。

资本表现:诺邦股份(603238)于2017年成功挂牌上市,2025Q1实现营收6.08亿元,同比增长39.14%,归母净利润0.30亿元,同比增长48.56%,显示了上市企业的财务优势。

行业现状与竞争格局分析

1. 产能梯队分化显著,集中度待提升

第一梯队:必得福、华昊、天鼎丰(产能>10万吨),占全国产能15%。

第二梯队:金三发、金春股份(5–10万吨),多聚焦细分领域(如医卫、过滤)。

第三梯队:欣龙控股、侨虹新材(<5万吨),面临成本与创新压力。

中国无纺布行业CR5集中度低仅占7%,对比全球CR5(64.8%)有较大提升空间。

2. 区域集聚特征明显

长三角/珠三角为核心:企业数占比超60%(如浙江金三发、广东必得福)。

产业集群效应:湖北仙桃(“非织造布名城”)规上企业产值破300亿元。

3. 技术升级驱动产能升级

高端替代趋势:可降解材料(金春)、可冲散技术(诺邦)研发加速。

智能制造渗透:恒天嘉华推行柔性生产线,瑞光开发湿法压花设备。

专利壁垒提升:头部企业平均持有5–10项专利,兴泰无纺以打孔技术优化湿巾触感。

4. 资本布局多元化

上市企业扩产:金春股份IPO募资扩建水刺线,诺邦收购国光延伸下游。

政策支持:工信部98项纺织新标推动产业升级(如FZ/T 73074-2023阻燃针织标准)。

预测全球无纺布市场规模将从2024年的45470百万美元增长到2031年的55610百万美元,年复合增长率3.0%。中国市场将扮演重要角色,目前中国已是最大的无纺布生产地区,份额约为53%。6提到水刺非织造行业规模稳健增长,2017-2024年CAGR达9.51%,其中水刺工艺产品由于透气、柔软等特性,大量应用于湿巾等"一次性消费品"市场及美容护肤品市场,前景广阔。

行业发展前景与趋势

1. 市场增长动力强劲

全球规模:2024年无纺布市场454亿美元,2031年将达556亿美元(CAGR 3.0%)。

中国主导供应:占全球产能53%,亚太市场消费占比51%(医疗卫生需求核心驱动)。

新兴应用领域:

医用:尼古丁袋(2025年FDA批准)、可降解手术衣。

环保:水刺布替代传统抹布(年需求增速9.51%)。

2. 技术突破方向

绿色制造:

可冲散/可降解材料(诺邦、金春重点布局)。

再生涤纶无纺布(2031年全球份额或超20%)。

智能工厂:

纺粘熔喷联合机智能评价标准落地(恒天嘉华参与制定)。

在线检测(金春)、自动化分切(大源)降本增效。

3. 国际竞争格局重塑

中国企业崛起:全球40强企业中中国企业占6席(金三发、瑞光、俊富等),销售额占比8.3%。

挑战仍存:欧美企业主导高端市场(科德宝、贝里占全球前二),中国高端医用无纺布进口依赖度高达30%以上。

4. 可持续发展迫近

政策压力:欧盟塑料税推动可降解替代(涤纶无纺布年需求增5.2%)。

循环经济:兴泰无纺布局再生PET无纺布袋,天鼎丰开发土工布回收技术。

结论与头部企业战略方向

中国无纺布行业正经历产能整合与技术跃迁,头部企业通过规模化生产、专利壁垒和资本扩张巩固优势,同时面临绿色转型与国际竞争的双重挑战。

未来决胜关键集中于四大方向:

1. 产能全球化:俊富、金三发等加速海外基地建设,规避贸易壁垒。

2. 技术高端化:突破可冲散/可降解材料(诺邦)、医用高端布(必得福)。

3. 产业链整合:

向上游:金春自建聚丙烯原料厂降本。

向下游:诺邦“卷材+制品+品牌”全链覆盖。

4. 绿色合规:提前布局再生材料(天鼎丰)与碳足迹认证(恒天嘉华)。

未来五年,具备技术储备、资本韧性及全球视野的企业有望主导行业洗牌,并重塑全球非织造布竞争格局。

点击下面的链接,查看历史文章