注:因为公众号平台更改了推送规则,如果不想错过财税解读的文章,记得将我们设为“星标”,这样每次新文章推送才会第一时间出现在您的订阅列表里。

方法 点击页面左上角蓝色财税解读进入主页,再点主页右上角"...",然后选择“设为星标”(账号旁显示五角星标记表示成功)。

每日免费直播课?

点击下方 预约 按钮 即可在直播时收到温馨提醒啦❤️

注:因为公众号平台更改了推送规则,如果不想错过财税解读的文章,记得将我们设为“星标”,这样每次新文章推送才会第一时间出现在您的订阅列表里。

方法 点击页面左上角蓝色财税解读进入主页,再点主页右上角"...",然后选择“设为星标”(账号旁显示五角星标记表示成功)。

实务工作中多多少少会涉及到劳务报酬,到底应该取得发票还是做工资表?要不要代扣代缴个人所得税?快来一学习吧!

企业通过中介聘用兼职员工

发票还是工资表?

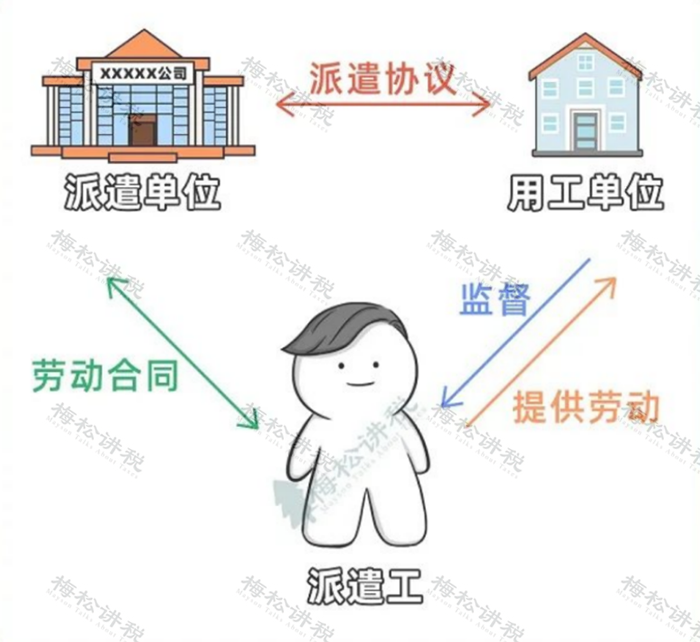

针对这里的三方关系,我们要区分“劳务派遣”和“劳务外包”这两种情形。

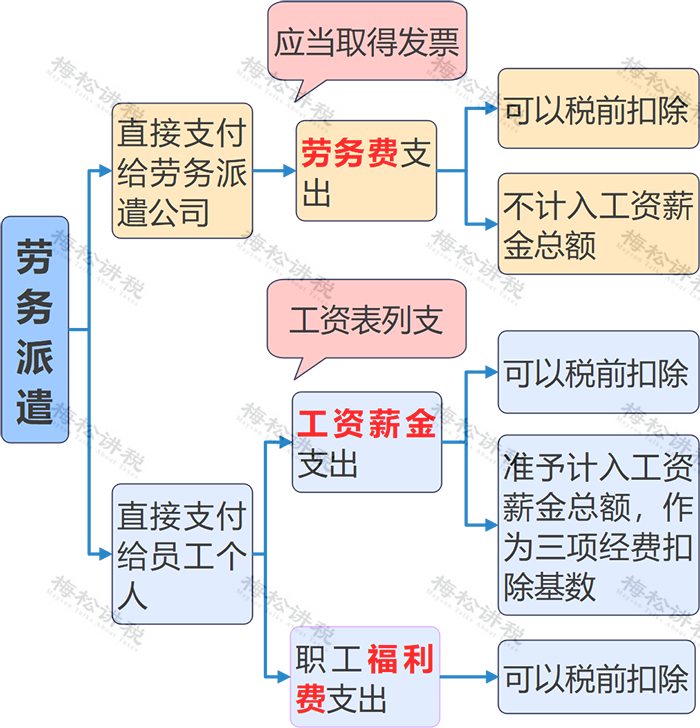

1、劳务派遣

又称人力派遣等,即劳务派遣单位根据用工单位需要,派遣符合用工单位条件的劳动者到用工单位工作。其最大的特点就是劳动关系与用工关系分离。

相应的处理办法如下:

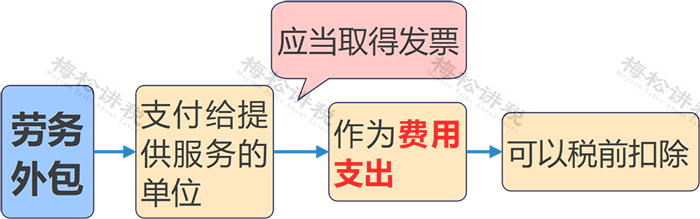

2、劳务外包

也叫业务外包、劳务外包等,它是用人单位将部分岗位外包给劳务公司,并签订《人力资源服务合同》,用人单位无需管理劳动者。其最大的特点就是把人事管理的部分或全部工作外包给一个服务机构来完成。

相应的处理办法如下:

企业直接聘用兼职员工

发票还是工资表?

企业直接与兼职人员签订合同,是不是必须取得发票呢?这里我们需要分成两种情况来看:

情形一:

企业直接在人才市场找了一个程序员,帮助企业完成了一个小程序的构建,为期2个月,共支付报酬10000元。

在这种情形下,兼职人员按次取得报酬,双方之间不存在“劳动(雇佣)关系”,属于“劳务报酬所得”,因此企业应当取得该兼职人员代开的发票作为税前扣除的依据。

情形二:

企业直接在人才市场找了一个兼职会计,帮助企业每月进行账务处理,每月支付报酬1000元。在这种情形下,兼职人员每月取得报酬,是不是每次都必须取得劳务费发票呢?

根据我们前面所说,如果双方属于“劳务(非雇佣)关系”,则需要取得发票作为税前扣除凭证,如果属于“劳动(雇佣)关系”,则可以作为工资薪金支出,以工资表的形式列支。

我们再来看一下《关于确立劳动关系有关事项的通知》(劳社部发[2005]12号)中关于劳动关系的定义:

用人单位招用劳动者未订立书面劳动合同,但同时具备下列情形的,劳动关系成立。

(一)用人单位和劳动者符合法律、法规规定的主体资格;

(二)用人单位依法制定的各项劳动规章制度适用于劳动者,劳动者受用人单位的劳动管理,从事用人单位安排的有报酬的劳动;

(三)劳动者提供的劳动是用人单位业务的组成部分。

通过这里的规定,我们可以看到,这里兼职会计人员属于上面所规定的的三种情形,因此,这里可以判定双方之间属于“劳动关系”,因此,这里是可以用工资表进行税前列支的。

需要代扣代缴个人所得税吗?

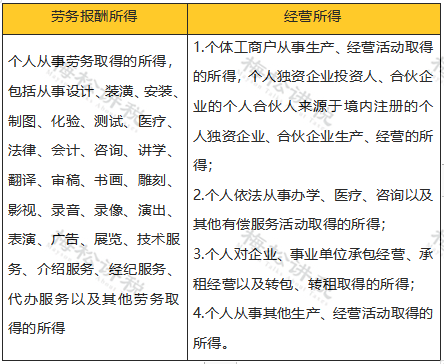

根据《个人所得税扣缴申报管理办法(试行)》的公告(国家税务总局公告2018年第61号),文件中规定需要扣缴义务人全员全额扣缴申报的所得共八项,不包括“经营所得”。也就是说,我们取得的个人代开的发票,如果属于“劳务报酬”,则需要代扣代缴个税,如果属于“经营所得”,则无代扣代缴个税的义务。

那么如何区别“劳务报酬”发票和“经营所得”发票呢?

根据个人所得税法中的定义:

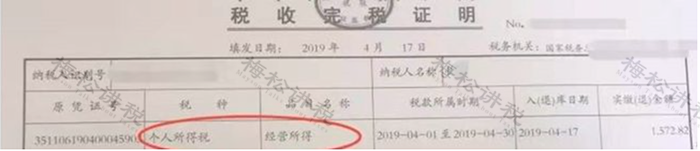

在实务中,根据定义来准确判断是存在一定难度的,所以在实务中,我们取得相应的发票的同时,务必让纳税人提供相应的税收完税证明:

在完税证明上,我们就能够清晰的看到税务机关在代开发票时,是否已经扣缴了个人所得税,以及以何税目扣缴。

但是如果对方没有给我们提供相应的完税证明,那么我们也可以根据代开发票中的开票编码来判断该发票属于“劳务报酬”还是“经营所得”。(PS:有些省份会直接在发票备注栏直接备注是否已经扣缴个税,此方法更加方便)

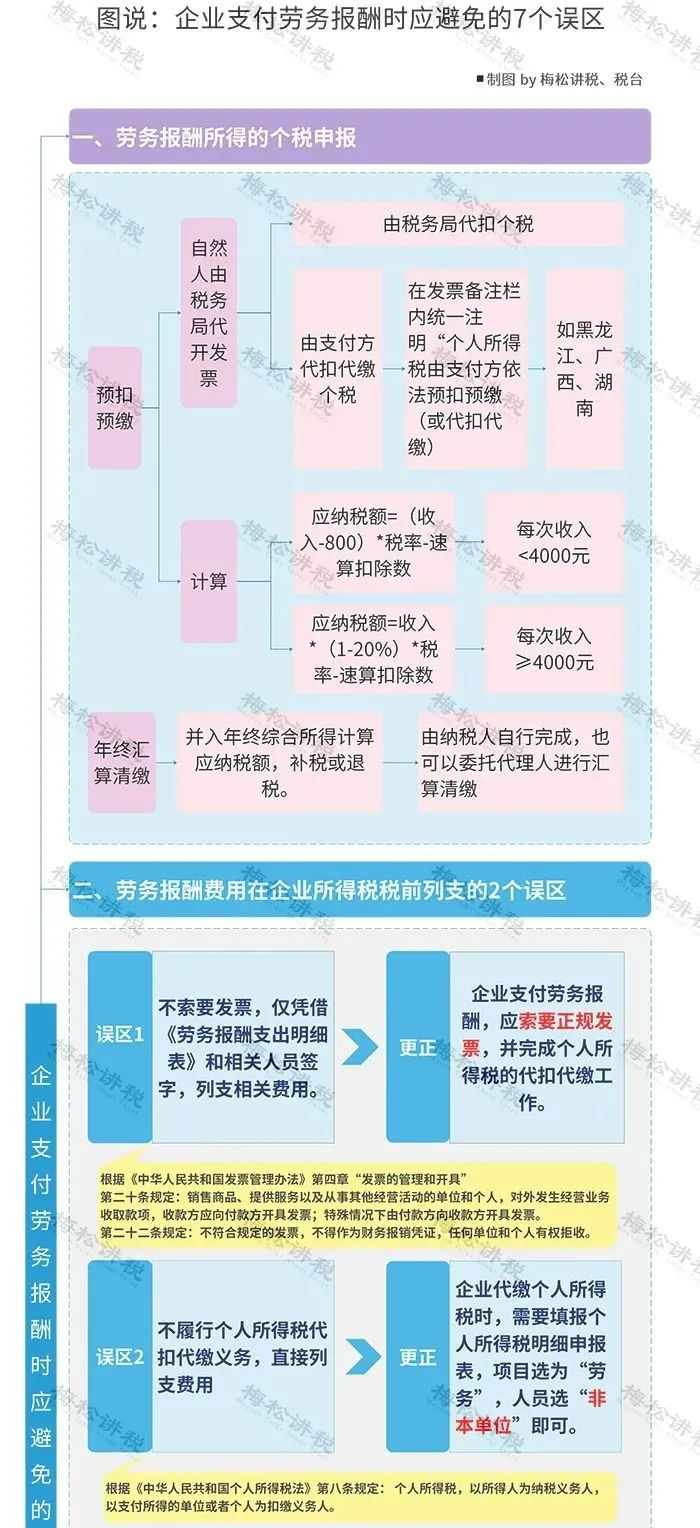

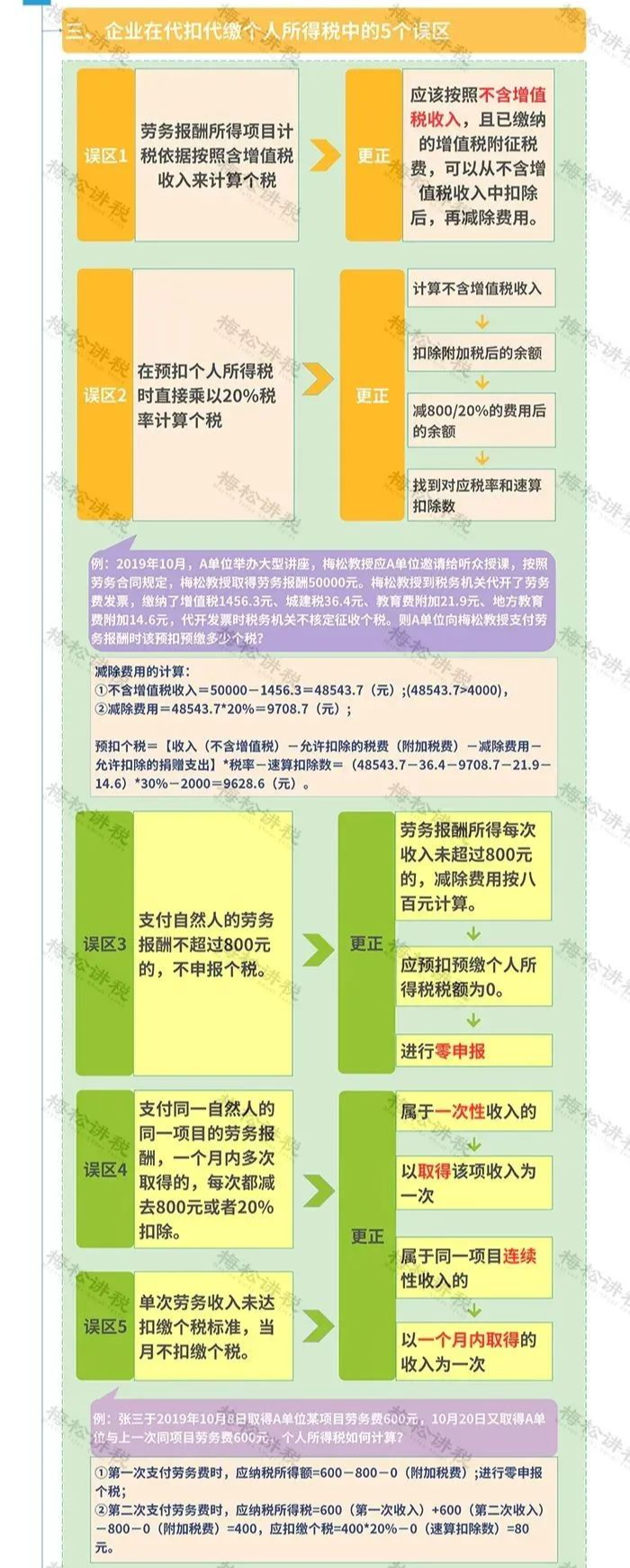

需要规避的7大误区

⏰【每日直播分享】

【金税四期稽查重点及应对措施】

内容大纲:

✅一、金税四期下税务稽查重点有哪些?

✅二、增值税常见问题与应对措施

✅三、企业所得税常见问题与应对措施

✅四、个人所得税常见问题与应对措施

?点击下方二维码预约?

来源:本文由财税解读整理发布,素材来源:财务第一教室,税务大讲堂,梅松讲税,税台,财务经理人,税筹学堂等。内容仅供读者学习、交流之目的。如有不妥,请联系删除。

火车票报销,变了!7月1日起,都按这个来!

缺进项票,又不想全额缴税?聪明的财务这样做,完美避开税务风险!

公司向个人租用办公室,能要到发票吗?水电发票抬头都是房东怎么办?最新回复来了!