机械企业多为设备制造商,属于国民经济中游。企业采购机械设备作为固定资产投资。因此,机械大部分子行业投资导向。下游行业需求回升且资本开支增加时,机械行业景气度提高。但由于下游行业众多,机械设备行业投资机会分散且较多。

根据下游需求的不同,需求可分为逆周期需求和制造业资本开支相关的需求。前者涉及地产和基建等行业,例如工程机械、轨交设备等。同时,这些行业也出现了一带一路的新增量。后者主要分为通用设备和专用设备两类。通用设备包括机床、机器人、激光等自动化设备,而专用设备主要是锂电池设备、光伏设备、半导体设备等。其中,通用设备相比专用设备的周期性更为明显。

本文主要涉及通用设备板块,其中机床和机器人两个细分行业是主要的研究对象。这两个行业均受制造业资本支出的影响。因此,对于制造业资本支出,我们需要关注本轮库存周期的位置,并关注需求回升是否能够带动企业进入主动补库存阶段,从而拉动机械投资。

从需求端看,当前企业利润持续下降,导致投资意愿不强,特别是民间投资一直处于低位。M2高增长与民间投资背道而驰,企业对未来需求的信心不足。信贷扩张到投资扩张的传导路径不畅,资金沉淀在企业定期存款比例较高。从库存周期来看,PPI作为库存周期领先指标,依然处于下探通道。2023年5月,PPI同比下跌4.6%,已接近前期2015年12月点-5.9%。

从供给端看,2008年“四万亿投资”产能大扩张之后,2011年开始出清。2016年三季度开始,产能扩张有重启趋势。但是在随后的中美贸易摩擦等因素导致的需求下行背景下,制造业投资增速保持低位,新一轮扩产周期被迫中断。2011-2020期间制造业供给端产能充分出清,中国制造业有了更好的起点和基础。预计我国或将于2023年下半年进入主动补库存阶段,从而拉动机械设备投资增长。

机床是现代制造业的主要装备,被称为“工业母机”。机床是指制造机器的机器,在下游应用中扮演着重要角色。它广泛应用于制造业生产过程中,是切削、成型、特种加工等基础工艺的载体,同时也是制造业生产线中占比最高的加工设备。

中国是最大的机床生产和消费国,自主可控是主攻方向。当前因为对核心部件、五轴数控等高端领域,国产化率不足20%。根据前瞻产业研究院《中国数控机床行业市场需求预测与投资战略规划分析报告》预测,2024 年将达到 5728 亿元。数控机床中,数控系统成本占比较高,以海天精工为例,仅控制系统占比就达到 22%,如果算上驱动系统和光栅尺,成本占比接近 40%。中长期来看,整个制造业升级将叠加人工成本的提升,同时机床数控化率与海外相比有很大提升空间。

机器人产业中以工业机器人为主。按应用场景,机器人主要分为三大类:工业、服务和特种机器人。作为通用自动化产品的工业机器人在下游制造业领域广泛应用,具有很强的顺周期属性,受益于制造业复苏,长期来看,降本增效是主要趋势。根据IFR的预测,到2024年全球机器人市场规模有望达到660亿美元,2020-2024年CAGR约为18%。而国内,根据中国电子学会的数据,到2024年国内机器人市场规模有望达到251亿美元,2020-2024年CAGR约为22%。

外资占据主要份额,国产替代加速发展。制造业正在向自动化、数字化的方向升级,加速行业需求释放。根据MIR数据,2022年国产市场占有率约为35%,但到了23年第一季度,已经达到了41%,同比22年第一季度提高了9个百分点,也就是说国产化速度正在加速。根据中国制造2025年计划,预计国产机器人在2025年的市场份额将达到70%。

机器人伴随着全球智能化、自动化浪潮发展迭代。人形机器人成为服务机器人细分领域下一个重要的发展赛道。例如特斯拉的人形机器人“擎天柱”于2022年9月底亮相。在AI技术的结合下,特斯拉机器人不仅可以模仿人类动作,还可以完成更复杂的任务,例如物品分类、抓力控制等。与工业机器人相比,其上游减速器、控制器和控制器的数量大大增加,占总成本的70%,机器人配套产业链规模大幅扩容。

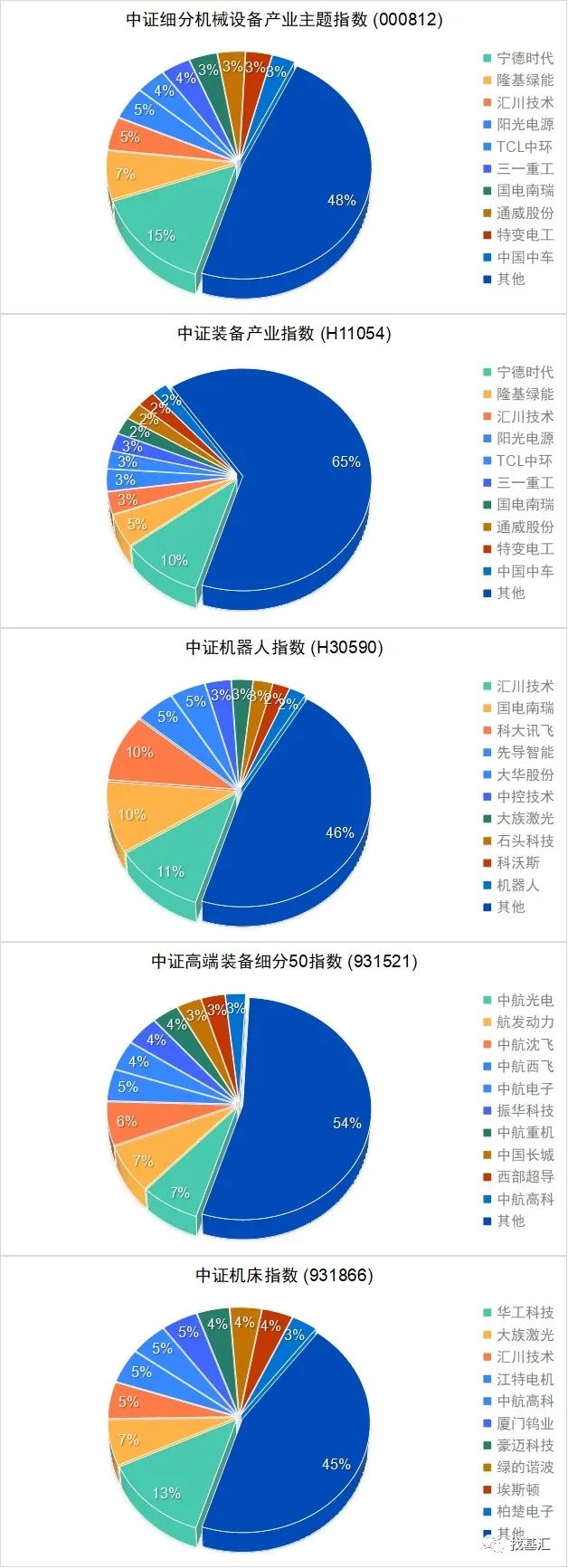

从ETF的角度来看,成立年限最长的也只有2年左右,大部分ETF的规模较小。目前有2只ETF跟踪中证细分机械设备产业主题指数,但规模都不到一个亿;有2只ETF跟踪中证装备产业指数,规模大概在1个亿左右;有3只ETF跟踪中证机器人指数,规模最大的2只超过2亿,其中华夏中证机器人ETF规模最大。有2只ETF跟踪中证机床指数,其中规模较大的是国泰中证机床ETF,规模达到4个亿。仅有一只ETF跟踪中证高端装备细分50指数,但实际上主要以军工行业为主,规模高达17个亿。

下表为ETF明细情况:

数据来自wind

投资有风险,入市需谨慎。

好好学习,天天向上。

END