重庆啤酒:

“扬帆22”完美收官,全国化进攻逻辑不改

报告外发日期:2023年5月4日

l 事件

公司发布2022年年报及2023年一季报,2022年公司全年实现营业收入140.39亿元,同增7.0%;归母净利润12.64亿元,同增8.3%;扣非归母净利润12.34亿元,同增8.0%。22Q4公司实现营业收入18.56亿元,同降4.0%;归母净利润0.81亿元,同降33.6%;扣非归母净利润0.73亿元,同降37.3%;每股分配现金红利人民币2.60元(含税)。23Q1公司实现营业收入40.05亿元,同增4.5%;归母净利润3.87亿元,同增13.6%;扣非归母净利润3.81亿元,同增13.9%。

l 核心观点

量价齐升,部分基地市场有待进一步恢复。公司全年实现销量285.66万千升,同增2.4%,其中,中高端及以上品牌销量同增2.4%至233.0万千升(占比基本维持81.6%不变),叠加公司提价渐次落地,带动公司全年吨价同增4.5%至4914.60元/千升。分区域看,南区/中区/西北区收入分别同比+14.6%/+11.1%/-5.1%至38.10/59.06/39.79亿元。受疫情影响,公司单Q4实现销量33.01万千升,同降11.4%,中高端销售收入占比同增0.1pct至92.9%,吨价为5622.31元/千升,同增8.4%。公司23Q1公司实现销量82.36万千升,同增3.7%,其中,乌苏、风花雪月和1664销量均取得双位数增长,高档/主流/经济类产品收入分别同比-3.4%/+8.1%/+11.4%至13.28/21.52/4.40亿元,中高档占比微降0.7pct至88.8%,公司吨价同增0.8%至4863.78元/千升;分区域看,南区/中区/西北区收入分别同比+22.4%/+1.7%/-6.0%至11.1/16.9/11.2亿元,西北区销售有待进一步恢复。

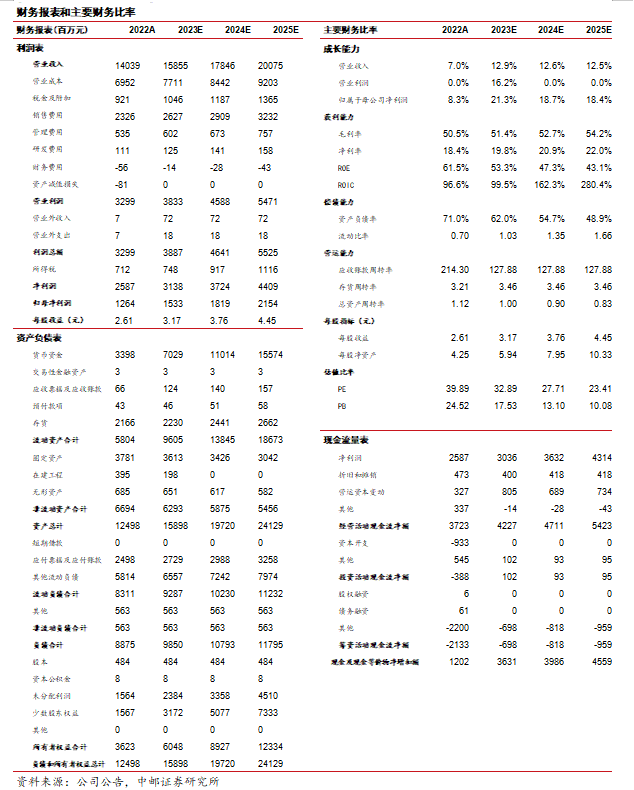

成本略微承压,但控费成效显著,盈利能力持续提升。毛利率方面,受原材料、包材等成本上行,叠加油价上涨、大城市计划全国拓展等影响,公司22年生产成本承压,吨成本同增5.5%至2433.8元/千升,毛利率同降0.5pct至50.5%。23Q1吨成本同增5.7%至2667.49元/千升,毛利率同降2.5pcts至45.2%,主要系原材料上涨以及产能利用不足影响固定成本摊销等所致。费用率方面,公司22年销售费用率同降0.3pct至16.6%,管理费用率同降0.1pct至3.8%,23Q1公司销售费用率同降0.8pct至13.0%,管理费用率同降0.3pct至3.1%,期间费用控制良好。综合来看,公司全年净利率同增0.1pct至18.4%,归母净利率同增0.1pct至9.0%,扣非后归母净利率同增0.1pct至8.8%,23Q1净利率同增1.5pcts至19.3%,归母净利率同增0.8pct至9.7%,扣非归母净利率为9.5%,同增0.8pct。

全国化进攻逻辑不改,“扬帆27”顺利开局。2023年是公司“扬帆27”计划的开局之年,展望全年,收入端,随着现饮消费等场景陆续修复,叠加公司人员调整基本到位、“大城市计划”持续拓展全国市场、进一步加大费用及资源投入,乌苏有望成长为百万吨大单品(销量维持双位数增长),同时1664、风花雪月、乐堡等亦有望保持强势增长,带动公司量价齐升。成本费用端,公司坚持对铝材等原材料进行锁价,叠加自身数字化、智能化管理体系、嘉士伯全球采购等进一步控制成本、提升管理效率、提高销售费用费效比,公司盈利能力有望进一步提升。

l 盈利预测与估值

公司人员、渠道调整基本结束,在乌苏、1664等品牌引领下,大城市计划如火如荼,费用投放方向明确,叠加行业消费场景修复,公司依托乌苏全国化进攻逻辑不改。我们预计2023-25年归母净利润分别为15.33/18.19/21.54亿元,对应23-25年EPS分别为3.17/3.76/4.45元,对应当前股价PE为33/28/23倍,给予23年40倍PE,对应目标价为127元,初次覆盖给予“买入”评级。

l 风险提示

市场竞争加剧风险;原材料成本变动风险;高端化及全国化发展不及预期风险。

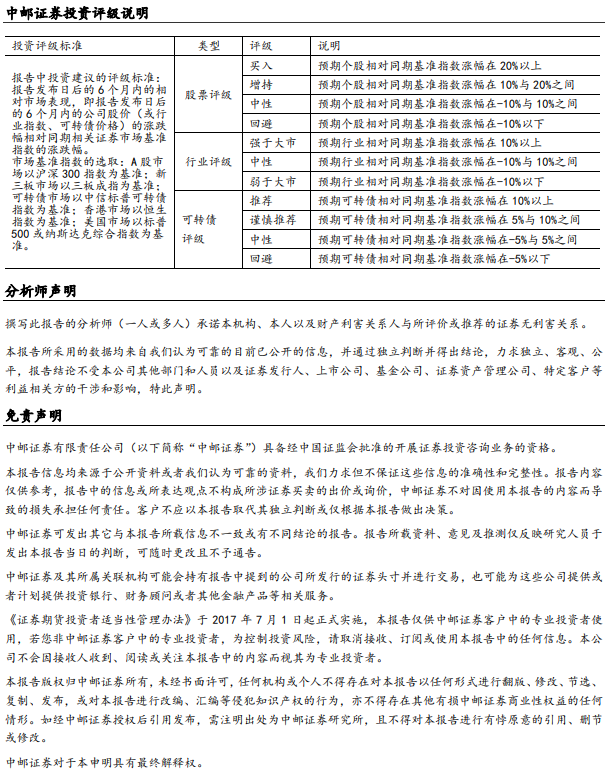

l 盈利预测和财务指标:

证券分析师:蔡雪昱

E-MAIL:caixueyu@cnpsec.com

证券投资咨询执业资格证书编码:

S1340522070001