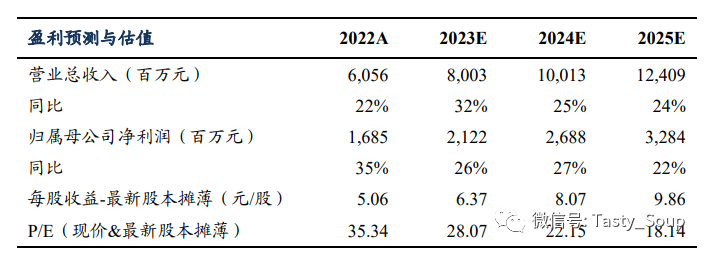

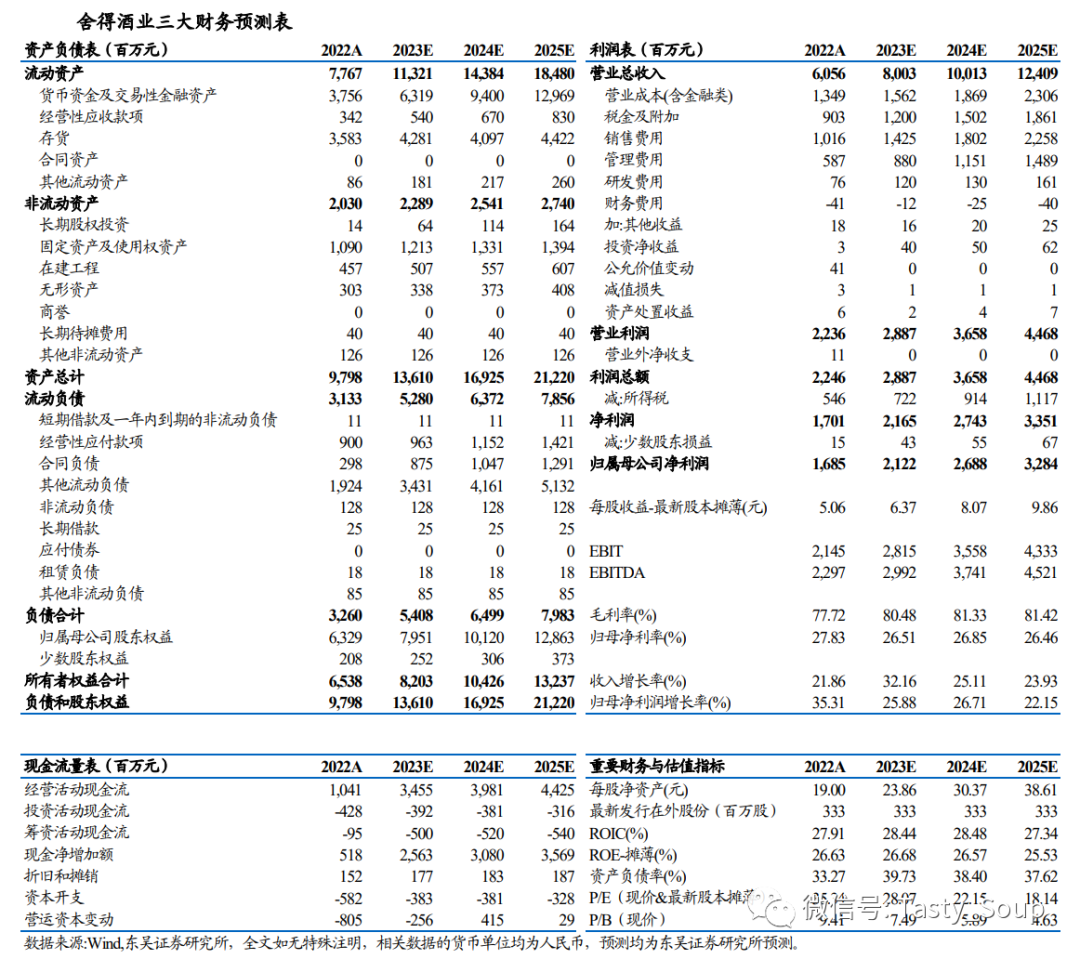

盈利预测

关键词:#业绩符合预期

投资要点

事件

公司公告2023Q1总营收20.21亿元,同比+7.28%,归母净利润5.69亿元,同比+7.34%,业绩符合预期。

Q1表现稳健,蓄水池充足

23Q1(营收+合同负债)同比+24%,合同负债7.97亿元,同比+103.6%,侧面反映公司经销商打款意愿较高,蓄水池充足。此外,23Q1销售收现22.36亿元,同比+23%,保持稳定增长且高于收入增速,实际回款势头较好,目前库存2-3个月的良性区间。利润端看,23Q1毛利率78.38%,同比-2.45pct,销售/管理费用率19.26%/8.1%,同比+0.8pct、-2.36pct,管理费用率进一步优化,净利率同比-0.23pct至28.16%,仍稳定在合理区间。

产品结构稳步升级,省外市场稳步开拓

23Q1公司酒类业务收入19.06亿元,同比+6.89%,中高档酒收入16.70亿元,同比+6.05%,占营收比重83%,普通酒收入2.36亿元,同比+13.21%。分地区看,省内收入4.83亿元,同比-6.65%;省外收入14.23亿,同比+12.43%,省外市场稳定增长。截止23Q1末共有经销商2285家,对比22年末净增加127家,单个经销商贡献收入同比+13%,经销商培养效果逐步彰显。

着力打造战略单品,实行配额保障资源稀缺

公司2023年规划清晰,产品结构方面,今年高度重视品味舍得在宴席市场推广,预计未来伴随宴席场景增加有望贡献收入增量;此外藏品十年未来2-3年目标10亿元,模式转变,定位更明细,目前在老市场依靠品牌体系和1+1经销商深度协作体系比较成功。渠道端,公司反馈前两百家经销商占销售额约70%,沱牌小商更多,且公司23年规划不再以招商为主,经销商要把服务做好,通过实行配额制让经销商资源稀缺,坚持小商逐步培养,提升经销商质量。

盈利预测

公司基础工作扎实,战略路径清晰,实际经营稳中向好,我们维持 2023-2025年归母净利润为21、27、33亿元,分别同比+26%、+27%、+22%,当前市值对应2023-2025年PE分别为28、22、18倍,维持“买入”评级。

风险提示

消费复苏不及预期、老酒战略不及预期。

东吴食饮&社服团队荣誉

· 2022年上证报最佳批零和社会服务分析师第四名

· 2022年金麒麟最佳分析师 社会服务业 第五名

· 2022年新财富最佳分析师批零与社服 入围

· 2021年WIND金牌分析师餐饮旅游 第五名

· 2021年新财富最佳分析师批零与社服 入围

· 2019年新财富最佳分析师批零与社服 入围

· 2019年水晶球最佳分析师社会服务业 入围

· 2018年水晶球最佳分析师社会服务业 入围

· 2017年新财富最佳分析师轻工制造行业 第五名

【东吴食饮社服.浓汤宝】

食饮&社服研究

精心为您,奉上一份消费浓汤!

汤军/王颖洁/李昱哲/周韵/罗頔影