本微信公众号推送的观点和信息仅供申港证券股份有限公司(下称“申港证券“)研究服务客户参考,完整的投资观点应以申港证券研究所发布的完整报告为准。申港证券不会因订阅本公众号的行为或者收到、阅读本公众号推送内容而视相关人员为客户。若您并非申港证券的研究服务客户,为控制投资风险,请取消订阅、接收或使用本公众号中的任何信息。本公众号难以设置访问权限,若给您造成不便,敬请谅解。

事件:

近期,公司相继发布了22年年报及23年1季报,22全年实现营收132亿元(同比+10.4%),实现归母净利润3.5亿元(同比+54.5%),实现扣非归母净利润2.7亿元(同比+58.3%);22Q4单季度实现营收18.8亿元(同比+19.4%),实现归母净利润-3.2亿元(同比-4.5%),实现扣非归母净利润-3.6亿元,较上年同期减亏0.15亿元,22年业绩符合公司此前的业绩预告。23Q1公司实现营收35.3亿元(同比+13.7%),实现归母净利润0.65亿元(同比+73.7倍)。

投资摘要:

不利环境下,量价齐升推动收入增长,产品结构高端化仍在持续。公司啤酒业务22年实现收入121.8亿元(同比+8.9%),其中Q4营收18.8亿元(同比+19.4%)。全年拆分来看:销量377万千升(同比+4.1%),吨价3231元(同比+4.6%)。在面临不利的外部环境下,公司仍实现量价齐升,拉动收入增长。产品结构进一步优化,中高档产品营收+13.8%至76.6亿元,普通产品营收+1.5%至45.3亿元。公司近年来的营收增长主要来自中高档产品放量带来的驱动,中高档产品占比进一步提升至62.9%。

原辅材价格上涨,成本上行致毛利率降1pct。22年公司啤酒业务毛利率38.4%,同比降低约0.5pct,其他业务毛利率下滑5.9pct但规模较小。公司整体毛利率下滑约1pct。啤酒毛利率下滑主要是由于原材料/包材/燃料动力的上涨,对应推算吨酒消耗价值分别+17.2%/+5.5%/+2.2%。原材料和包材在成本的占比分别提升至31%/33%。4季度是啤酒销售淡季,22Q4公司毛利0.8亿元,在不利的外部环境下下滑60.9%。

期间费用率降低,带动公司净利率提升。尽管公司毛利率下降,但公司对期间费用加强管控,销售/管理/研发/财务费用率分别-0.7pct/-1.3pct/不变/-0.2pct,整体带动公司的营业利润率+1.6pct,净利润率(归母口径)+0.8pct。单22Q4来看,公司期间费用率大幅降低18.6pct至8.5%,为近年来历史最低,主要是销售/管理费用率分别减少11.3pct/8.7pct。预计主要因为Q4受外部条件所限,部分生产经营及销售活动停止,相应的费用大幅减少。

渠道方面,传统渠道稳中有升,电商、KA渠道发力增长。22年公司传统/KA/电商3大渠道收入占比分别为94%/4%/2%,未有明显变化,营收增速分别为7.7%/19.9%/66%,毛利增速分别为8.2%/-10.9%/16.7%,可以看到公司在突破KA和电商渠道的过程中,暂时让渡了部分利润予渠道。毛利率水平也说明了这一判断,3大渠道毛利率分别为38.9%/34.5%/25.5%,但是KA和电商渠道毛利率分别+11.9pct/+10.8pct,表现出很强的利润提升能力,传统渠道的毛利率亦小幅提升0.2pct。经销商数量全年-464家,单经销商的收入贡献进一步提升。

23Q1量增驱动收入增长。23Q1公司营收+13.7%,财报口径来看主要来自量的增长而非产品提价。当期啤酒销量96.31万千升(+12.8%),推算吨价3661元(+0.8%)。这与我们草根调研中发现的U8放量相悖,我们判断可能由于公司在23Q1部分区域面临外部不利环境时,延续了较大的销售折扣。成本控制带动利润率提升,我们的具体判断及依据如下:精益生产+包材成本优化提振了毛利率:23Q1的吨酒收入+0.8%,吨酒成本-2.6%,带动吨酒毛利同比+7.4%,毛利率+2.2pct至36.8%。公司整体效率提升,费用投放优化:期间费用率-0.9pct至25.2%,主要来自管理费用率-1.3pct(降至12%),而销售费用率略升0.6pct。相比公司竞争对手青啤、重啤,我们认为公司管理费用率可能仍有5pct以上的降低空间。净利率/扣非净利率分别+1.8pct/+2.4pct。叠加22Q1归母净利润的较低基数,23Q1归母净利润实现约73.7倍的增长,达到0.65亿元,扣非净利润同比扭亏为盈,达到0.56亿元。

短期货折冲刺量增,中期关注盈利释放。公司23Q1业绩表现出的量增大于价增,我们判断属于短期状态,主要是改革及推新初期为了迅速提升铺市率的促销策略。随着U8等大单品销量增长,公司中高端产品占比进一步提升,公司的吨价有望明显增长,叠加精益生产、管理水平提高等带来的成本、费用优化,公司利润有望在中期得到持续的增长。

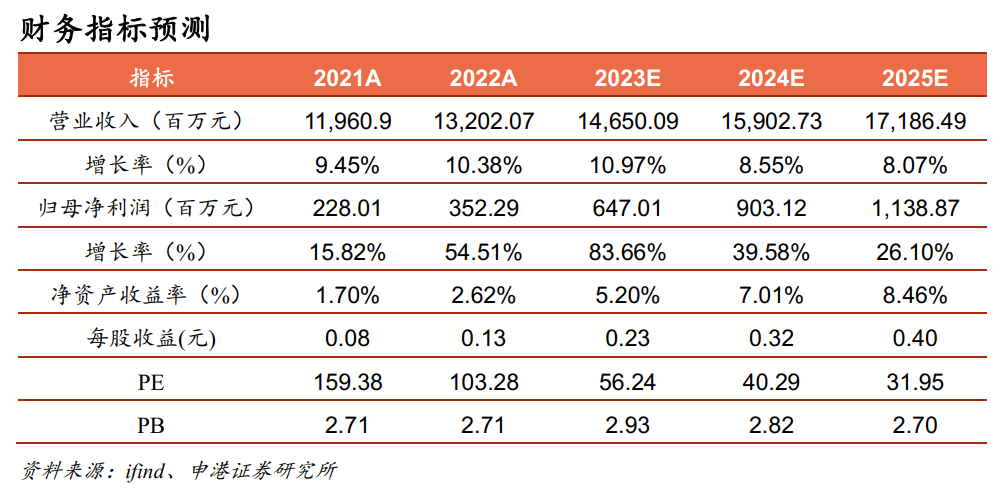

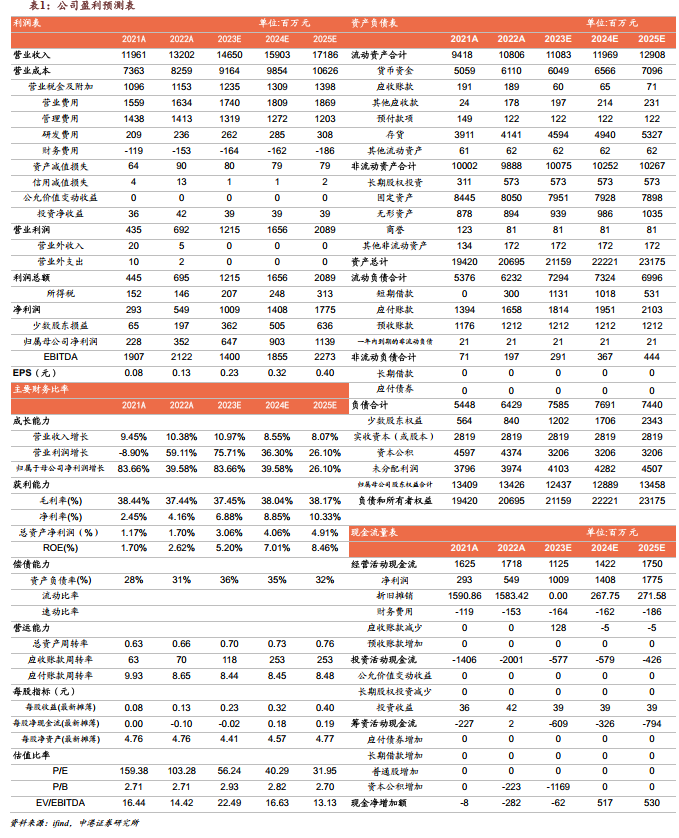

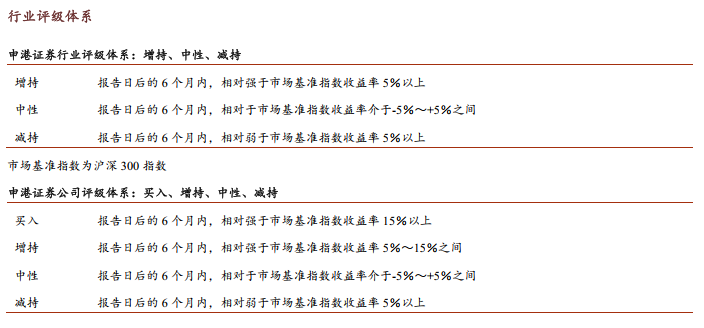

投资建议:百尺竿头更进一步。我们认为公司改革释放了强大的活力,未来收入将维持增长,而净利率水平有望趋近于10%左右的行业水平。我们预计公司2023-2025年的营收分别为146.5亿元、159亿元和171.9亿元,对应同比增长11%、8.6%、8.1%,归母净利润分别为6.5亿元、9亿元和11.4亿元,对应同比增长83.7%、39.6%、26.1%,EPS分别为0.23元、0.32元和0.4元,对应报告日最新收盘价的PE分别为56.2倍、40.3倍和32倍。尽管公司的估值高于行业平均水平,但我们认为公司当前净利率水平较低,国企改革释放出的强大动力、产品矩阵高端化、管理水平提升及降本增效等会带来利润率水平的提升,且该因素在22年业绩已经初步体现,因此应当给予高于行业平均的估值水平,或将目光看得更加长远一些来考虑估值。在此基础上,我们对应公司的23年预测净利润,给予65倍PE的合理估值,对应目标价格14.92元,对该公司给予“增持”评级。

风险提示:行业竞争加剧、新产品推广不及预期、原材料价格上涨。