随着15号和17号文的发布,跨境电商如何合规的“出口报关”一直都是卖家们讨论的话题,而目前大部分跨境电商卖家依旧是采用“0110出口”。

那跨境电商为什么不用更贴合跨境电商实际的“9810出口”呢?其实原因有很多,今天就详细讲解下“0110出口”为什么会成为跨境电商卖家的首选?如果要走“0110出口”又有哪几种模式?

本文概要:

一、为什么大部分跨境卖家扔选择用“0110模式出口”?

二、跨境电商卖家走“0110出口”的三种模式

1、赛维1.0模式(多店铺归集)

2、赛维2.0模式(香港公司把货转卖给店铺公司)

3、本土店模式

一

为什么90%跨境卖家

都选择用“0110模式出口”?

目前跨境电商有4种常见的出口报关方式:0110、9610、1039、9810。

相比传统的0110出口,9610是小包直邮,不适用于海外仓备货的跨境卖家;1039适用于单个店铺销售额不超500万的小卖家;9810虽然更贴合跨境电商的实质,政策也支持离境即退税,但在实操中,各地税局对于9810退税还不晓得如何管控,因此走通9810的卖家主要还是以免税为主;对于体量大的卖家,退税是一笔不错的收益,因此退税不顺畅会导致卖家损失退税收益。

大部分卖家还是会选择更成熟的“0110出口”,主要原因有两点:

1、基于平台的规则

亚马逊平台严禁同一主体控制多个店铺,因为店铺一旦被系统判定为“关联”,只要其中一个店铺被处罚封店,所有关联店铺都会受到“牵连”,同样会被封店、冻结资金,这无疑是卖家不能接受的。

如果卖家只开单个店铺,一旦店铺被关掉,销售被中断,还要把货从平台仓移出来,一件货还得收10美金的移仓费(卖家根本承担不起)。

所以卖家想要把生意做大,就必须开设更多的新店铺抢占流量,就需要不断注册新的公司,少则十几家、多则会有上百家的店铺公司,也就是大家所熟悉的“店群模式”。

2、基于成本管控和实操性

目前税法最严格的标准是:谁入驻、谁出口、谁报关、谁退税!但这对走“店群模式”的跨境卖家来说并不现实!

举个例子:

比如一个跨境电商卖家,有两个品牌,要做美国站、欧洲站、日本站,为了避免多站点之间的关联,比如欧洲站出现违规,美国站也会被“连坐”关店的问题,两个品牌“一站一店”,3个站点就需要6家店铺公司。

如果走9810,就需要6家店铺公司有独立地址、独立人员、做6次出口退税。

对卖家而言,这是巨大的管理成本和人力成本的增加;

对税局而言,实质上是同一家企业却要验场6次、审核6次出口退税,这完全是增加税局的审核工作量。

因此,卖家既要规避店铺关联风险,同时又要控制运营和财务成本,才会选用“0110”出口,把所有店铺的货归集到1家出口公司报关,然后再用“0110”出口到香港公司,这样只需要做1次报关、1次出口退税。

二

跨境电商卖家走

“0110出口”的三种模式

目前跨境电商卖家走“0110出口”主要有以下三种模式:赛维1.0模式、赛维2.0模式、本土店模式(实际上,赛维模式并没有1.0、2.0的说法,只不过市面上为了方便区分这两种模式就命名为1.0、2.0)。

1、赛维1.0模式(多店铺归集)

跨境电商卖家采用最多的就是“赛维模式”,也有人称为“赛维1.0模式”。这是源于跨境大卖“赛维时代”在上市时为了满足证监会、司法及税务系统的监管要求所构建的业务模式。所以“赛维时代”成为了众多跨境电商卖家的参考案例。

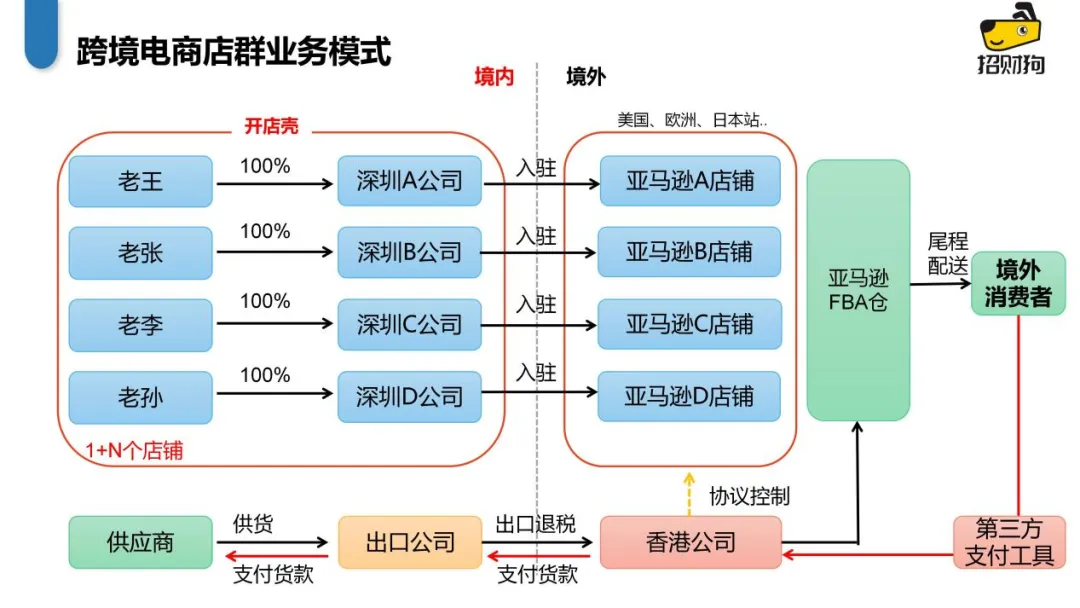

如上图所示,“赛维1.0模式”的核心路径为:

所有的店铺公司只作为开店主体,不参与经营、销售,货全部由1家境内出口公司统一向供应商采购,并通过“0110”方式报关,然后销售给境外香港公司。境外C端消费者在亚马逊下单,资金先流经店铺公司绑定的收款账户,然后再归集到香港公司公户,最后由香港公司向境内出口公司支付货款,完成资金回流。

对卖家来说,“赛维1.0模式”既能避免店铺关联封店,也能降低单店报关和出口退税带来的高额管理成本和人力成本;但随着15号文发布后,“赛维模式”出现一些争议,主要存在以下两点:

(1)平台数据报送及店铺申报数据差异

这是目前最大的争议,根据15号文,亚马逊平台会向税务局报送店铺公司的销售数据,但这些店铺公司在国内一般都是零申报,采用“赛维1.0模式”的情况下,所有收入和利润都归集在了香港公司和境内的出口公司。

这就形成了平台报送数据与店铺税务申报数据的巨大差异,一旦被系统比对,税局可能质疑卖家:为何成百上千家国内店铺公司收入申报为零,为什么都归集到了香港公司?有没有少交税?

虽然在实务中,卖家是可以和税局进行解释说明,但无疑增加了很多沟通成本;再加上目前缺乏全国统一的明确操作指引,对于“多店铺归集申报”、“香港公司协议控制店铺公司”等争议点各地税局出现口径不一、理解有差异的情况。

(2)税源归属

从长远来看,未来店群模式的出口公司和店铺公司应该都注册在同一地区,归属同一税务机关管理,这样也便于和税局沟通。

因为很多跨境电商卖家的店铺,不一定都在同一个地区,比如说出口公司在深圳市,店铺公司在东莞市,这就会出现一种情况:

东莞市的税局不一定会认可你把收入归集到深圳市的税局进行申报,而会要求你按照亚马逊平台回传的销售额数据在东莞当地申报。所以未来店铺公司和出口公司必然要在同一地区,便于企业进行沟通解释。

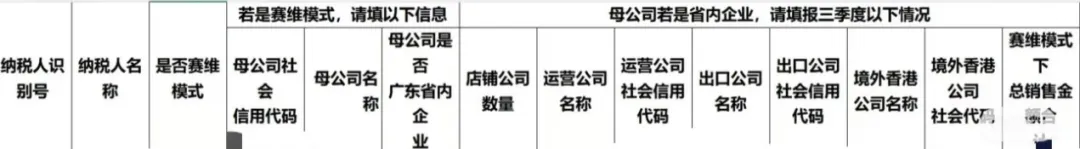

近期,广东部分税务部门在做参考“赛维模式”的企业摸排,对于“多店铺归集模式”各地税局的态度是既不认可、也不否认,这次摸排更像是税局对于跨境电商业务模式的一种了解。对于已经参考赛维模式1.0模式,并且100%合规的卖家,小编建议动态观察税务政策变化,提前准备好证明材料,以便税局问询时进行解释说明,尽可能寻求税局的认可,最后等待总局最终的管控指示。

2、赛维2.0模式

(香港公司把货转卖给店铺公司)

所谓的“赛维2.0模式”,其实是因为部分地方税局不认可“多店铺归集申报”的模式,一定要求卖家要按店铺主体来申报纳税,而卖家又急需解决“平台报送”的问题,于是就衍生出“2.0模式”,也叫“境外采购境外销售”。

“赛维2.0模式”同样需要一家香港公司,但在货物流和资金流上则完全不同:

所有的货全部由1家境内出口公司统一向供应商采购,并通过“0110”方式报关,然后销售给境外香港公司。当货已发往亚马逊FBA仓后,香港公司再把货卖给各个店铺公司,然后店铺公司在亚马逊平台卖给C端消费者,店铺公司按照亚马逊后台实际成交额确认收入,并把平台佣金、广告费、仓储费等境外费用都确认在店铺公司,香港公司开具货物采购的形式发票作为成本入到店铺公司,因为店铺公司的采购和销售的行为都发生在境外,所以增值税是免征的(目前部分地方税局会要求提供上游香港公司的报关单,采购进项发票、物流单等单证佐证货物真实在境外)。最后店铺公司根据实际利润,在境内缴纳企业所得税。

但同样的,这种模式也存在一定的争议:

(1)境外费用税前抵扣的问题

做做亚马逊的卖家都很清楚,平台佣金、广告费用、仓储费等海外费用占比可能高达50%以上,海外只有形式发票或者支付账单,能否全额在企业所得税税前扣除?

在实务中,部分地区税局是认可境外形式发票在税前扣除的,但有些地方税局是不认可完全抵扣,而是要求广告费当年税前扣除限额为15%(超过部分可结转下一年扣除),因此还需要卖家与主管税务机关沟通确认是否能完全抵扣。

这些都是“赛维2.0模式”中店铺公司所存在的争议点,在新法规没有出来之前,各大税局基本都是按照现有文件执行,如果确定要走这种模式,卖家必须提前和店铺公司所在地的税局进行沟通,获得明确的书面回复。

(2)财务工作量及成本问题

采用“赛维2.0模式”,就需要每个店铺公司都开对公账户,合规申报纳税,凭证账簿等资料完整。这意味着财务的工作量和复杂程度都大幅增加,卖家的管理成本也会几倍、几十倍的上涨。

如果只有几家店铺公司,成本尚在接受范围之内,如果是几十家、上百家店铺公司呢?因此卖家在做决策之前,必须考虑到落地实操的成本问题。

(3)资金安全性

为了规避平台关联,一般店铺公司都会找员工或者亲属,担任工商登记的股东。

走“赛维2.0模式”,这意味着资金最终需要回流到境内店铺公司的银行账户,老板能不能接受这部分资金不在自己的账户上?

3、本土店模式

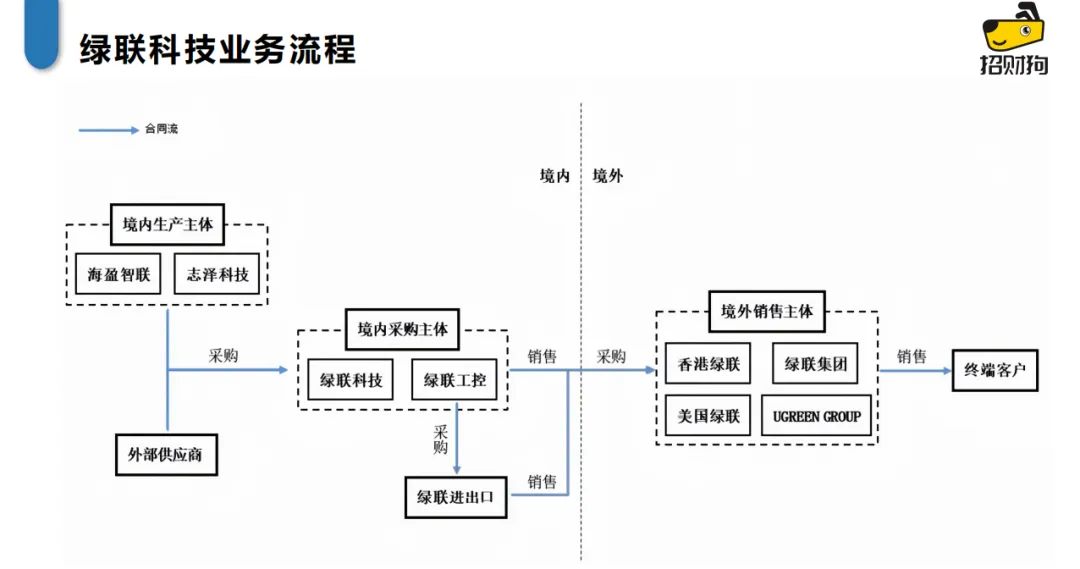

跨境电商卖家如果要走“0110出口”的本土店模式,可以参考上市公司绿联科技:

如上图所示,绿联业务模式的路径为:绿联进出口公司通过“0110出口”到境外销售主体(香港绿联/美国绿联/绿联集团/UGREENGROUP),再通过亚马逊平台的各个站点卖给C端消费者,最后通过支付货款的方式回到境内绿联进出口公司缴纳企业所得税。

目前境外主体公司暂不会向税局报送数据,所以走“本土店模式”的卖家不会出现“境内店铺公司零申报”与“亚马逊平台数据回传”而引起的数据差异。

但也存在另一种情况,如果店铺公司的境外主体是用中国税收居民的个人身份注册的,那么会通过CRS或者税收协定(比如中美税收协定)交换信息回到中国税局。比如2025年就有很多在境外炒股的人被税局发短信、打电话通知需补个人所得税,就是触发了CRS。

“本土店模式”更适合走品牌、精品路线的卖家,并且前期搭建境外公司和后期当地的税务合规申报都需要一定的成本投入,这也需要卖家根据自身的战略规划做决策。

总结

总的来说,用“0110”报关出口依旧是大部分卖家的首选,这是跨境电商卖家基于当前监管环境、平台规则和实操可行性之间寻求的解决方案。

而最终无论选择哪种模式,最终的核心还是在于:“你有没有少交税?”

因此,模式选择没有绝对的好坏,关键在于我们能够清晰了解每种模式背后的争议与成本,并根据自身的发展阶段、产品策略和当地税局要求,做出最匹配自身的决策。并构建真实、完整、可追溯的业务证据链,把利润最终在合适的主体下足额纳税,这才算做到了财税合规。

关注“跨境电商财税课堂”,学习更多跨境电商财税合规干货!