亲爱的读者朋友们

在持续深入研习价值投资经典的旅程中,今天“海螺财经社” 将带领大家进入本杰明・格雷厄姆《聪明的投资者》的第十八章:《八组上市公司比较研究》。

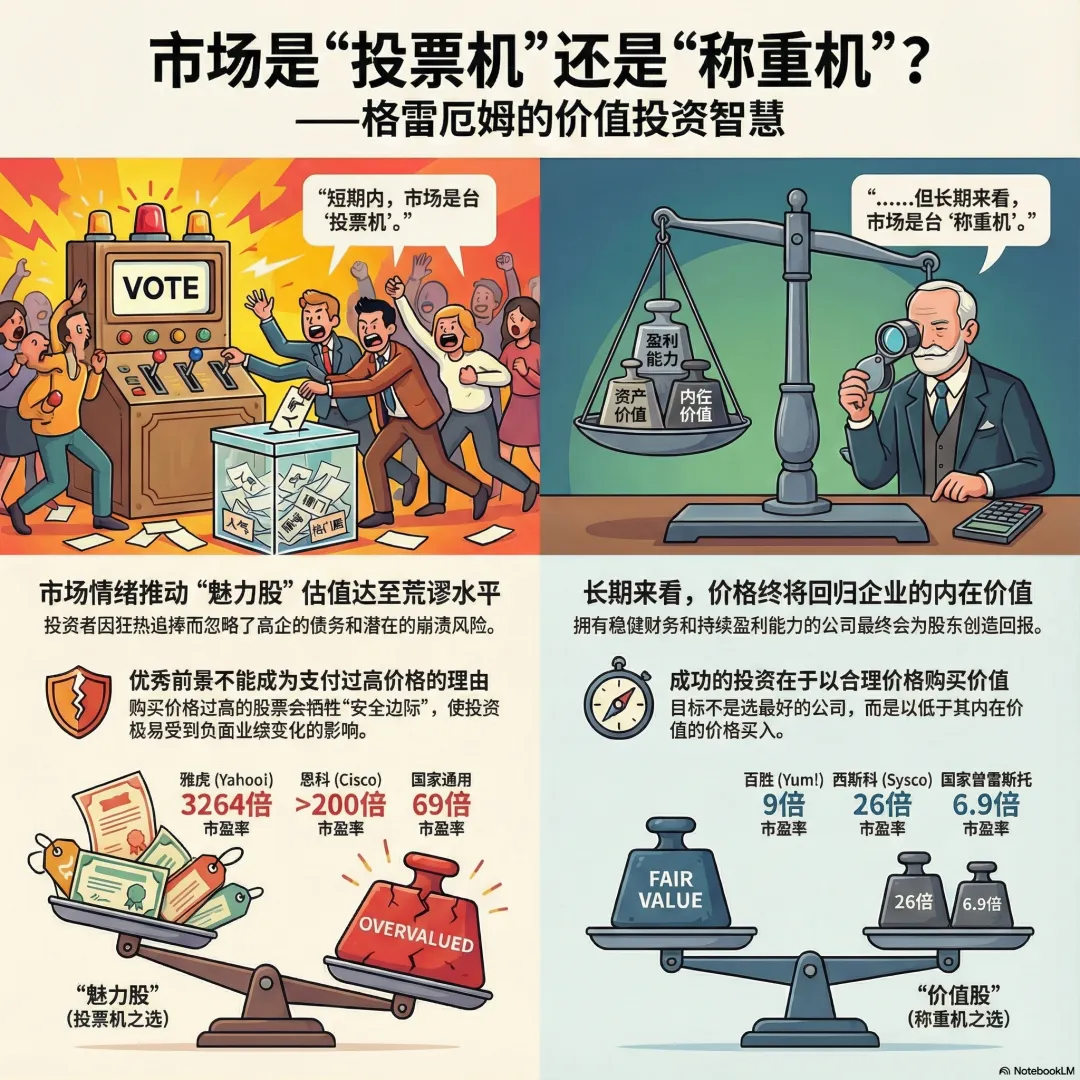

本章是格雷厄姆提供的一场精彩绝伦的比较证券分析实战课。他随机选取了八组在字母表上相邻的上市公司(例如 Air Products & Chemicals 和 Air Reduction Co.),通过对比它们在 20 世纪 60 年代末的财务数据、经营策略和市场估值,生动地揭示了价格与价值之间的巨大错位,并向投资者展示了市场情绪的极端波动性。

一、书籍核心内容解读:价格与情绪的极端分化

格雷厄姆通过这些案例,直观地证明了市场价格的波动,往往与其内在业务的实际变化不成比例。他将这些公司分为两大阵营:被市场冷落、估值适中的“价值型” 公司,以及被投机狂热追捧、估值高耸的 “魅力型” 公司。

(一)案例一瞥:保守与狂热的对比

在格雷厄姆的时代,这种分化体现得淋漓尽致:

•信托与狂热:一边是 “不动声色” 地运营了近一个世纪的不动产投资信托(REIT),它持续支付股息,债务适度;另一边是纽约不动产权益公司(Realty Equities Corp.),它在八年内通过疯狂扩张使资产膨胀了 24 倍,债务高企,最终股价暴跌,甚至被交易所停牌。市场在 1968 年对后者表现出狂热的追捧,完全无视其潜在的崩溃风险。

•价格错位:国家通用公司(National General Corp.)是一家充斥着各种公司手段和庞大债务的典型 “综合企业”,在对期权和权证进行调整后,其股价估值达到了 1968 年盈利的(经权证调整后)。相比之下,资产雄厚、财务稳健的国家普雷斯托公司(National Presto Industries)仅以 6.9 倍的盈利价格出售。通用公司的估值是普雷斯托的十倍,但其业务价值和财务基础却差得多。

(二)对高估值“魅力股” 的警告

通过多组对比,格雷厄姆一再强调,投资者不能将企业的优秀前景视为支付过高价格的理由。

•牺牲安全边际:诸如美国家庭用品公司(American Home Products)、美国医院用品公司(American Hospital Supply Co.)十亿美元的商誉溢价。格雷厄姆认为,购买这些股票的投资者牺牲了过多的安全边际,因为过高的价格使他们特别容易受到任何负面业绩变化的影响。

•市场情绪的不可持续性:在哈里森 - 布洛克公司(H & R Block)年盈利 100 倍的价格交易。尽管公司前景光明,但格雷厄姆坚持认为,这种高估值已经充分乃至过度计入了所有潜在的未来增长,留给投资者的利润空间极小,反而存在巨大的下跌风险。

(三)现代市场的镜像验证(Zweig 评论)

杰森・茨威格在评论中用 20 世纪 90 年代末的案例证明了这种极端估值分化在今天依然存在:

•思科(Cisco)与西斯科(Sysco):思科(Cisco)因其互联网概念而拥有极高的市盈率(超过 200 倍),是市场追逐的焦点,而西斯科(Sysco Corp.)(一家为机构厨房供餐的公司)的估值仅为 26 倍。思科的快速增长建立在债务和会计手段上,最终其股票市值大幅缩水;而西斯科凭借稳定的盈利持续为股东创造价值,股价稳步上涨。

•雅虎(Yahoo!)与百胜(Yum!):雅虎股票因被纳入标准普尔 500 指数而受到追捧,成为 “投票机” 的宠儿,估值高达盈利的 3,264 倍;而百胜(Yum!)餐饮集团的估值仅为 9 倍。当市场从追逐人气转向衡量实际价值时,雅虎的股价遭受了灾难性下跌,而百胜的股票则表现出了韧性。

这些现代案例有力地支持了格雷厄姆的观点:成功的投资不在于选择最好的公司,而在于以合理的价格购买最具价值的公司。

二、核心箴言:理性是最终的衡量标准

市场在短期内可能会被情绪、流行概念和投机热潮所主导,但这种非理性终将回归现实。

英文原文

“In the short run the market is a voting machine, but in the long run it is a weighing machine.”

中文翻译

“短期内,市场是台‘投票机’;但长期来看,市场是台‘称重机’。”

专业解读

这句话深刻地揭示了价格与价值的关系。在短期内,股票价格受制于大众的集体情绪(“投票”),谁最受欢迎,谁的股价就可能被推高。这解释了像 AAA Enterprises 或雅虎这样缺乏实际盈利的公司为何能获得天文数字的估值。但从长远来看,价格终将由企业的内在价值和盈利能力(“称重”)决定。聪明的投资者必须像格雷厄姆一样,在 “投票” 期间保持冷静,拒绝为市场狂热支付过高的溢价,坚持用审慎的分析来衡量公司的内在重量(价值),从而最终从投机者的愚蠢中获利。

三、诚挚的阅读鼓励

《聪明的投资者》第十八章为您提供了一面镜子,映照出市场中永不磨灭的投机人性。从宾州中央铁路的崩溃到现代科技巨头的陨落,教训是惊人的一致:高价买入必然带来高风险。

请您在日常的投资决策中,务必将格雷厄姆的分析方法化为自己的专业武器。要学会透过华丽的“增长” 和 “魅力” 外表,辨别出公司财务结构中的弱点和估值的荒谬性。请坚持寻找那些价格远低于可计算内在价值的公司,因为它们提供了必要的安全边际。只有拒绝被短期市场情绪所左右,您才能在长期投资中,让 “称重机” 最终为您带来稳健的回报。