中国啤酒行业分析报告

第一部分 产业概况

一、啤酒业的产业地位与意义

自从啤酒传入中国,啤酒行业就在中国迅速发展。由于人口众多,随着人均收入水平的提高,中国已经成为世界啤酒产量和消费量第一的国家,啤酒在酒精饮料行业中占据着重要的组成地位。

二、啤酒业范围与内容

按色泽分为浅色啤酒及浓色啤酒,按原麦汁浓度分为高浓度型啤酒 中浓度型 低浓度型。

按生产方法分为鲜啤酒和熟啤酒。二者区分为杀菌与否。

按包装分为瓶装啤酒 罐装啤酒 桶装啤酒。

啤酒业还分为啤酒花生产业,啤酒包装业,啤酒瓶制造业。

三、中国啤酒业的发展史与现状

1、中国啤酒业的萌芽期(1900-1949年)

1900 年俄国人在哈尔滨市首先建立了乌卢布列希夫斯基啤酒厂。(由外国商人自主经营)啤酒行业的萌芽阶段,行业发展缓慢﹐分布不广﹐产量较低,且绝大多数啤酒厂在外国资本和民族资本、民国政府之间交替经营,经营极其不稳定,此外,酒花、麦芽发酵等原料主要依靠进口,酿造机械完全靠进口,生产酿造技术完全掌握在外国专家手中,

2、中国啤酒工业调整发展期(1949-1978年)

到1949年,我国只有七八家啤酒厂,国内啤酒工业的软件和硬件设施都还不完善,生产技术也参差不齐,但已有极少数企业初露锋芒,如青岛啤酒,在1906年荣获德国慕尼黑国际博览会金牌奖,成为中国首家获国际金奖的企业。

1949年以后﹐中国啤酒工业发展较快﹐中国的啤酒行业主要是从单纯的对外依赖中,通过合作和引进技术,实现了啤酒酿造生产技术、原料的国产化,逐步摆脱了原料依赖进口的落后状态,尤其初期通过接收资本主义和官僚资本控制的啤酒企业,实现了啤酒产业国产化。

3、中国啤酒业全面发展期(1979-1988年)

1978年底,中国啤酒行业年产量已经达到了40万千升,是建国初期的50多倍。 在这个发展阶段,国内啤酒企业已不再局限于国内市场的需求供应,开始探索性的走向国际市场。

在这一阶段,全国出现啤酒热,我国的啤酒工业高速发展,扩建和新建的啤酒厂如雨后春笋,啤酒生产规模也逐步扩大,在有的省份, 几乎每个县市都有啤酒厂。伴随国外啤酒消费文化传入中国,人们消费能力的提升,对啤酒的消费需求越来越强,形成了供销两旺的情况,年增长率达30%以上。

4、中国啤酒业的成熟期(1989-2008)

2002年,中国啤酒开始成为全世界的第一大啤酒市场,2013年中国啤酒的规模达到历史最高点,超过五千万吨。

2008年,我国啤酒出口量和出口额再创新高,已经形成了以青岛啤酒、燕京啤酒、珠江啤酒、百威啤酒、雪花啤酒、重庆啤酒等著名的大型啤酒集团为先导,区域性品牌遍地开花的新局面。

5、“十三五”期间啤酒产销下滑

据国家统计局数据显示,2013-2020年,我国啤酒产量呈下降趋势。2020年,我国啤酒产量完成3411.1万千升,同比下降7.0%。

啤酒业的四巨头分别是燕京啤酒,青岛啤酒,珠江啤酒,华润雪花啤酒。但还有90%的厂家产量在5万吨以下的小型地区市场分布,缺乏绝对规模收益。

四、产业内主要企业概况

01

营收入TOP4:(2020)

第一名:华润啤酒314.48亿元,同比下降5.2%

第二名:青岛啤酒277.60亿元,同比下降0.80%

第三名:重庆啤酒109.42亿元,同比增长7.14%

第四名:燕京啤酒109.28亿元,同比下降4.71%

点评:由于受到疫情的影响2020年啤酒企业营收入大部分都有所下降其中华润啤酒下降幅度最大。对此,华润啤酒表示,疫情期间啤酒市场受到极大的冲击,自2020年3月末起大部分地区疫情初步缓解,除部分地区出现疫情反复的情况外,啤酒市场逐渐恢复正常。而受疫情影响,整体啤酒市场容量较2019年显著下降。但是重庆啤酒却实现了营收入的增长。

02

净利润TOP4:(2019)

第一名:青岛啤酒25.86亿元,同比增长23.15%

第二名:燕京啤酒6.39亿元,同比增长4.65%

第三名:珠江啤酒4.54亿元,同比增长43.4%

第四名:重庆啤酒3.47亿元,同比增长54.39%

点评:2019年青岛啤酒的净利润最高相比于后几名超出了许多,但是重庆啤酒的净利润增长率确实最高的高达54.39%。

03

总资产TOP4:(2020)

第一名:青岛啤酒415.14亿元

第二名:燕京啤酒197.51亿元

第三名:珠江啤酒130.07亿元

第四名:重庆啤酒95.95亿元

点评:青岛啤酒的总资产为415.14亿元远远超过其他三家,相比与前几年这四家企业总资产增长率都有所增长。

04

负债率TOP4:(2020)

第一名:重庆啤酒83.63%

第二名:青岛啤酒48.53%

第三名:珠江啤酒30.94%

第四名:燕京啤酒28.17%

点评:长期以来,我国啤酒行业的资产负债率大部分处于中低水平,但也有负债率较高的企业比如重庆啤酒的负债率就高达83.63%。

05

员工人数TOP4(2020)

第一名:青岛啤酒38169人

第二名:燕京啤酒30148人

第三名:珠江啤酒4062人

第四名:重庆啤酒2787人

点评:四大啤酒行业企业的员工人数在最近的几年都有所减少其中燕京啤酒2020年,其员工总数30148人,比2013年少1.2万人。在燕京啤酒官网上,最辉煌时期也定格在2013年。重庆啤酒2012年,公司员工数量6000余人,现已不足2012年一半。与此同时,公司负债情况也不容乐观。

第二部分 市场结构分析

一、我国啤酒产业的市场集中度计算

1、2016年度营业收入TOP4

第一名:华润雪花啤酒286.94亿元

第二名:青岛啤酒261.06亿元

第三名:燕京啤酒108.68亿元

第四名:重庆啤酒31.59亿元

2016年度啤酒企业总收入1832.7亿元

青岛啤酒:261.06/1832.7014.2%

华润雪花啤酒:286.94/1832.7016.7%

燕京啤酒:108.68/1832.706.0%

重庆啤酒:31.59/1832.701.7%

CR4≈38.6%

2、2017年度营业收入TOP4:

第一名:华润雪花啤酒297.32亿元

第二名:青岛啤酒262.77亿元

第三名:珠江啤酒37.63亿元

第四名:重庆啤酒31.75亿元

2017年度啤酒企业总收入:1766.4亿元

青岛啤酒:262.77/1766.414.8%

华润雪花啤酒:297.32/1766.416.8%

珠江啤酒:37.63/1766.42.1%

重庆啤酒:31.75/1766.41.7%

CR4≈35.4%

3、2018年度营业收入TOP4

第一名:华润雪花啤酒318.67亿元

第二名:青岛啤酒265.75亿元

第三名:燕京啤酒113.44亿元

第四名:珠江啤酒40.39亿元

2018年度啤酒企业总收入1474.5亿元

青岛啤酒:265.75/1474.518.0%

华润雪花啤酒:318.67/1474.5%

珠江啤酒:40.39/1474.52.7%

燕京啤酒:113.44/1474.5

CR4≈50.0%

4、2019年度营业收入TOP4

第一名:华润雪花啤酒331.9亿元

第二名:青岛啤酒279.83亿元

第三名:燕京啤酒107.36亿元

第四名:珠江啤酒42.43亿元

2019年啤酒企业总收入1581.3亿元

青岛啤酒:279.83/1581.317.6%

华润雪花啤酒331.9/1581.3

珠江啤酒42.43/1581.3

燕京啤酒107.36/1581.3

CR4≈48%

5、2020年度营业收入TOP4

第一名:华润雪花啤酒314.8亿元

第二名:青岛啤酒277.59亿元

第三名:重庆啤酒109.41亿元

第四名:燕京啤酒109.28亿元

2020年啤酒企业总收入1688.1亿元

青岛啤酒277.59/1688.116.4%

华润雪花啤酒314.8/1688.118.6%

燕京啤酒109.28/1688.1

重庆啤酒109.41/1688.1

CR4≈47.9%

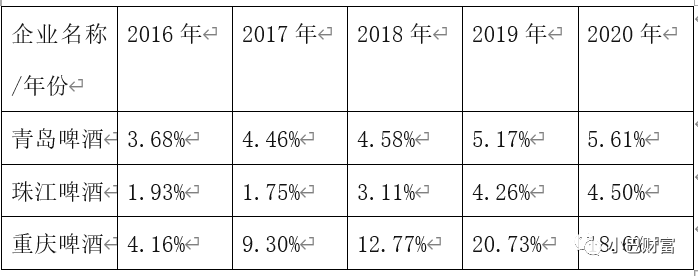

2016年-2020年啤酒企业利润率表

总结:从国家统计局和各公司年报数据汇总计算结果来看,我国啤酒企业的市场集中度水平较高,按照贝恩的定义,应属高于寡占型的市场结构。从行业整体发展趋势来看,未来会有少数几家企业来分享中国绝大部分市场份额。中国啤酒行业未来的发展空间依然很大。

啤酒行业利润率并不高,不符合经济学理论—市场集中度和利润率之间是存在正相关关系。因为实际上这几家头部企业规模都很大,加上外资啤酒的冲击,产能长期过剩,而近两年由于疫情影响需求又严重萎缩,聚会大大减少也使啤酒的消费场景减少,对啤酒行业打击较大。

二、啤酒业的产品差别化

作为成分相对单一的单一饮品,同一价格档次的啤酒口味差别不大,因为产品原料接近,所以很难形成具有独特风味的产品。大多数消费者无法分辨出不同的品牌,聚会的消费场景下主要喝的是气氛,所以啤酒产品本身具有差异化趋势弱的特点。

另外,消费者对产品的物理特性并不敏感,更多的是对品牌认同度。强势的品牌具有强有力的独特的正向的品牌联想。因此,品牌差异化是啤酒企业的主要差异。

总体上我国的啤酒产业的产品差别化程度不高。

三. 啤酒业的规模经济与规模经济壁垒

总体上,我国啤酒行业的规模经济壁垒是最显著的,其他壁垒都比较低。

当前中国啤酒行业中几乎被四大啤酒企业占据了相当的市场份额,其长期发展积累的生产技术、品牌效益、全国性的分销售渠道,区域政府的关注和消费者习惯的都具有极大的规模优势,可以通过大规模生产来降低成本,而新进入的企业则缺乏这种优势,若大规模生产则由于缺乏品牌和渠道优势而不一定能卖出去;若小规模生产则成本较高同样无法与在位品牌竞争,形成了巨大的进入壁垒。

综上,我国啤酒业属于中低进入壁垒,中退出壁垒的产业,这也决定了该产业的市场集中度比较高。

关于市场结构小结:

(1) CR4≈47.9% CR6≈88.6%

(2) 产品差别化(低)

(3) 进入退出壁垒(进低退中)

(4) 规模经济(非常显著)

综上,我国的啤酒产业市场集中度较高,垄断性较强。

第三部分 市场行为分析

一、我国啤酒产业中企业的价格行为

(一)、低价竞争

在啤酒行业竞争越来越激烈的情况下,由于企业缺乏差异化的竞争优势和核心竞争力,而消费者的需求价格弹性有较高,为了获取更高的市场占有率,在竞争中求的生存和发展,各企业的价格都定的很低。据我国酿酒工业协会提供的信息,11度普通啤酒平均成本价在1.3~1.5元/瓶,而2016年的平均出厂价已经下滑到1.6元以下有的地方甚至下跌到1.3元以下。目前每瓶价格于4元的啤酒已占销售总额的72.8%,价格在4元~10元之间的占销售总额的25.0%,价格在10元以上的只占2.2%。有些企业的低价是由于成本低,而有些企业,尤其是一些国有企业由于企业产权制度、治理结构和绩效评价体系尚未有效建立,在当地政府的支持下,还在进行低价竞争。

(二)、实现低价竞争的可能性分析

人均啤酒消费量和人均收入存在着密切关系,目前,我国啤酒消费主要集中在沿海发达地区和大中城市。例如北京的人均啤酒消费量高达110升,显著高于其他地区。在经济高速发展的前几年,需求扩张导致企业为占领市场而进行了大规模的低价竞争。

良好的市场前景也吸引了大型国际啤酒企业以各种方式加快进入中国市场,从而加剧了啤酒行业的竞争,导致行业生产能力相对过剩,市场竞争较为激烈。行业内出现了低价倾销,广告费用大,销售难度不断增大,啤酒技术含量和附加值无法快速提升等现象。此外,国内几个大型啤酒生产企业凭借资金,技术及品牌的优势,通过收购中小啤酒厂扩大生产规模,无形中造成局部性竞争加剧。

二、我国啤酒产业中企业的非价格行为

(一)广告行为分析

啤酒业属于“后验型”产品,应该选择信息性广告进行投放,啤酒企业通常不向消费者介绍产品本身特点,而是通过反复强调企业名称和品牌名称来加深消费者的印象。

1.青岛啤酒的销售强度

2020年:33.45亿元/277.6亿元=12.04%

2019年:9.85亿元/279.8亿元=3.5%

2.润华雪花啤酒的销售强度

2020年:49.85亿元/314.48亿元=15.85%

2019年:30.57亿元/331.9亿元=9.2%

根据计算结果,我国啤酒行业的销售强度均处于较高水平,在一定程度上会对企业利润有所侵蚀,但反过来说,广告和推销对消费者选择影响大,也正由于销售费用比重较大,对企业而言带来较高的营收和利润。

(二)一体化行为

嘉士伯香港向重庆啤酒出售和转让、重庆啤酒向嘉士伯香港购买无任何权利负担的重庆嘉酿 48.58%的股权,转让价款应以现金方式支付,对价为643,442,100.00元,自重庆嘉酿股权转让完成日起五

青岛啤酒公司自1995年以来在全国重要区域展开了一系列的收购兼并活动以设有近50多个啤酒生产分厂;

燕京啤酒在1999年开始连连续续兼并30多家啤酒企业。

第四部分 产业链与产业周期分析

一、啤酒企业的产业链现状与纵向垄断分析

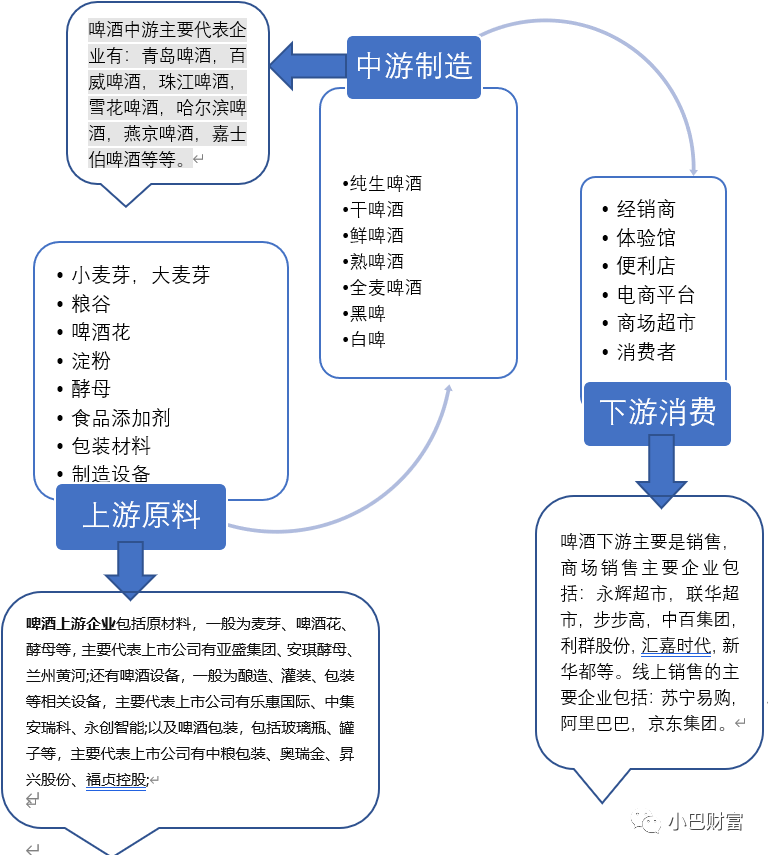

(一)产业链示意图

(二)产业链纵向垄断分析

1、啤酒业上游行业

啤酒业的上游产业主要包括生产原料,包装材料,制造设备。啤酒企业的上游产业绝大部分都在国内,产业无超额利润并且上游产业技术性不强,所以不存在对啤酒业的纵向垄断。

2、啤酒企业的下游行业

啤酒企业的下游产业主要是销售渠道,啤酒企业往往会采取,要求经销商严格执行公司的统一的价格政策,经销商不得寻求在指定的区域之外发展任何该品牌啤酒的客户,建立分支机构或设立经销站,未经公司的批准经销商不得在指定区域位出售该品牌啤酒。未经公司书面同意,经销商不得经销任何其他品牌啤酒,并且建立选择性的销售网络等方式,从而实现对啤酒行业的纵向垄断。

总结:

啤酒行业的纵向垄断主要是啤酒企业下游纵向垄断,我国啤酒行业呈现寡头垄断下的存量博弈局面,整体盈利能力较弱。我国人均啤酒消费量已达较高水平,主力人群消费出现萎缩迹象,行业全国渗透率基本饱和,整体市场消费量基本见顶。

二、啤酒产业的产业周期分析

啤酒产业作为消费的一部分,应该属于跨周期产业。啤酒产业与经济周期的波动关系不大。

投资策略:啤酒产业一般是进行价值投资,通常长期持有,观察指数基本都是长期上升的波动不太剧烈,啤酒作为人们日常生活的经常消费品,随着经济增长和人们收入的提高,消费增加带来业绩和股价上涨;而经济下降时,又会由于产品是人们生活的必须品,企业盈利的确定性较高,股价下跌风险也较低,波动较小。

但目前自2013年消费需求到顶后,国内啤酒销量呈波动震荡下滑态势,也给我国啤酒企业的长期盈利能力带来一定压力。

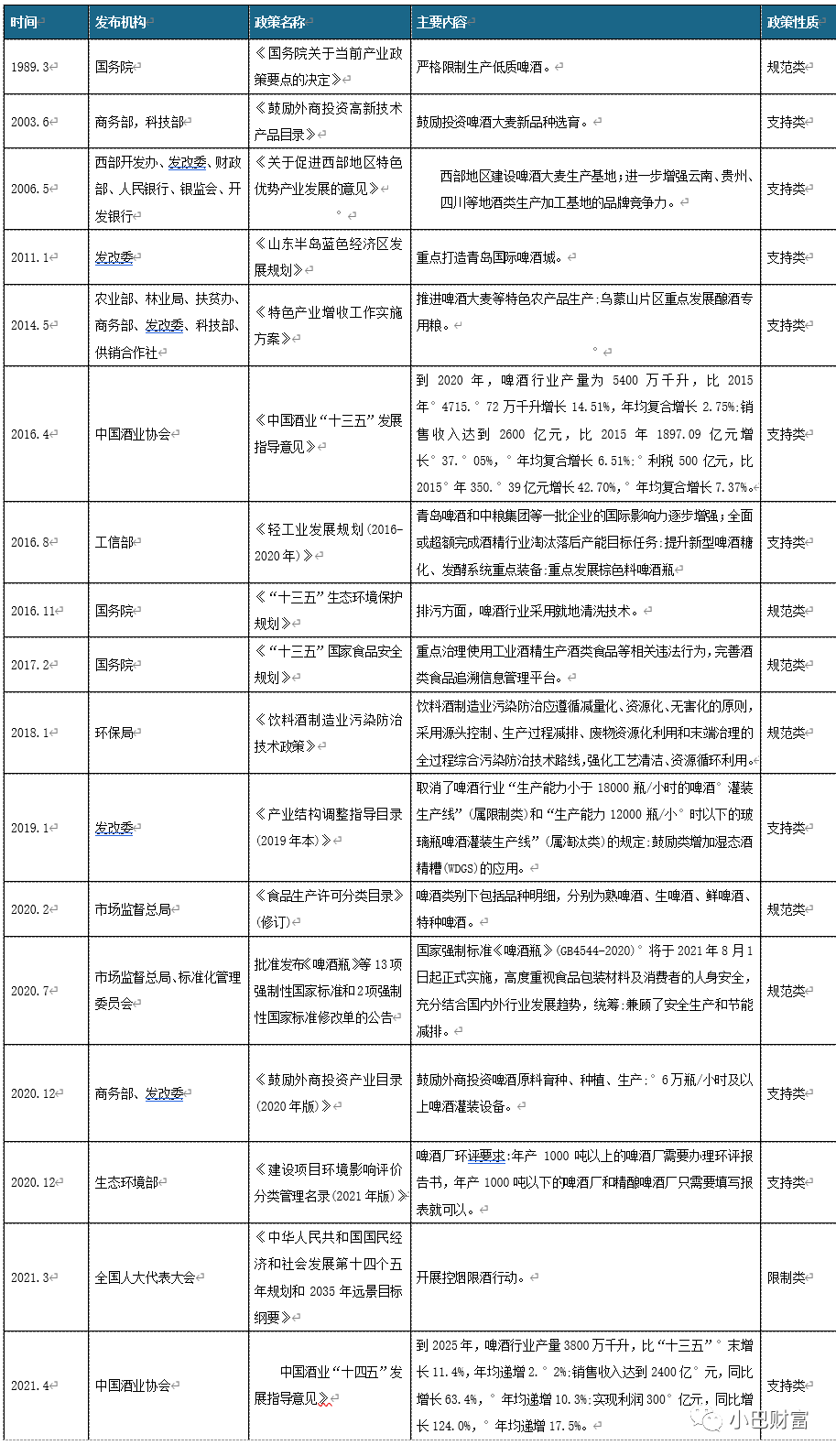

第五部分 相关产业政策

结论及投资方向

1.我国啤酒行业的基本状况是啤酒行业的市场集中度高,啤酒行业的利润率较高,产业链较完善,作为跨周期产业,具有一定投资价值。

2. 国内啤酒市场渗透率基本饱和,整体市场消费量基本见顶。市场竞争已进入存量竞争时代,供给偏向过剩、渠道和品牌升级,产品差异化程度加大,中小产能的企业如果缺乏特色,生存空间有限,投资应当审慎,可以更加关注头部业绩稳健、市场份额高、品牌形象深入消费者的公司。