江西铜业的核心业务逻辑:就是把含有杂质的铜矿,冶炼成纯度高的阴极铜,进一步做成铜箔、铜管等高端产品,再拿到期货交易所进行交易或提供给大企业。铜矿一方面来自挖自有矿山约占20%,但大头80%依赖于外部采购;除了冶炼铜,同时还做贸易平衡市场波动,靠黄金、白银、稀土等副业增加盈利渠道,实现"资源+加工+贸易"的多元盈利。具体看看各业务细节:

阴极铜(业务占比 51.54%):2024年营收2685.3亿,毛利率3.8%。这部分业务占据绝对主导地位,是公司最核心的产品。阴极铜是电解精炼后的高纯度铜,纯度可达 99.95% 以上,主要用于生产铜材、铜合金等。2024 年公司阴极铜产量达 229 万吨,占全国产量的 1/7。

铜杆线(业务占比22.79%):2024年营收1187.3亿,毛利率0.89%,是公司第二大收入来源。铜杆线主要用于电线电缆制造,是电力传输的重要材料。在新能源汽车快速发展的背景下,对高导电率铜杆线的需求持续增长。

黄金(业务占比12.65%):2024年营收659亿,毛利率3.1%,营收增长27.84%,成为公司重要的利润增长点。通过控股恒邦股份,公司不仅获得了黄金生产能力,还能从铜矿石中的伴生金提取中获得额外收益。

其他业务(占比13.92%)主要包括铜精矿及稀散金属、白银、铜加工产品、化工产品等。其中值得说的是化工产品(主要是硫酸),2024年营收28亿,毛利率高达34.34%,反而给公司带来9亿的毛利润,充分利用了冶炼过程中产生的硫资源。

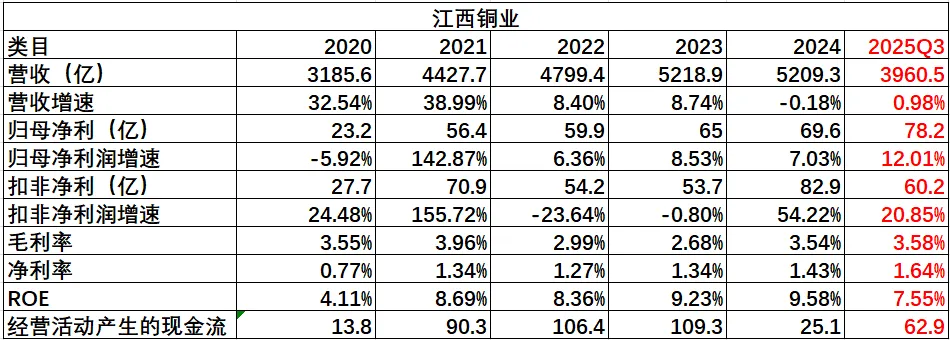

2024年业绩:营收微降但利润增长,核心原因:①营收微降主要是由于收缩低毛利贸易业务所致,核心工业收入增长17.84%抵消下滑;② 利润增长是由于铜价中枢抬升,2024年LME铜均价9269美元/吨,同比上涨9%,沪铜均价75053元/吨,同比上涨10.3%,直接带动冶炼和加工业务盈利提升;③成本控制有效,虽然铜精矿供应紧张导致加工费(TC/RC)下滑,但自有矿山产能释放,对冲了外部采购成本上涨;

2025年三季报:营收微增,扣非利润大增,业绩增长核心原因:① 铜价再创新高,LME铜价突破9800美元/吨,价格支撑显著;② 产能释放+效率提升,自有矿山和冶炼厂产能充分利用;③ 副产品业务持续走强,硫酸、贵金属等在2025年贡献了重要利润。

好的地方:现金流改善,得益于销售回款加快和存货周转优化,经营现金流大幅增长,财务健康度提升。

资产结构:总资产1931.3亿,其中流动资产1150亿,占比59.5%,其中类现金369亿,存货448.5亿,主要为铜精矿、阴极铜等原材料和产成品,存货规模较大与铜价高企、业务规模相关,这些资源类存货变现还是相对容易;非流动资产781.3亿,占比40.5%,其中长期股权投资195亿,固定资产+在建工程合计370.8亿,公司资产结构偏轻资产运营。

负债情况:总负债1053.3亿,资产负债54.54%,处于行业合理水平。流动负债862亿,占比81.8%,其中大头是短期借款448.3亿;非流动负债191.2亿,占比18.2%,主要是长期借款139.2亿,看了下财务费用7.9亿,也不算太高。

总结:截至2024年报,公司财务状况整体健康,资产整体还行,无重大债务风险。但需关注一点风险,如果短期债务集中到期,可能面临一定的现金流压力。

铜价波动风险:公司盈利高度依赖铜价,铜价受全球宏观经济、供需关系、美元汇率等多种因素影响,若经济衰退导致铜需求下滑,或供给端产能释放,可能引发铜价大跌,直接冲击业绩。2024年年中铜价曾因海外衰退预期回落至70000元/吨附近,就是明显例证。

原料及成本风险:虽然有自有矿山,但仍需大量进口铜精矿,若海外矿山罢工、贸易政策变化,可能导致原料供应中断;同时TC/RC价格波动大,2024年长单TC/RC大幅下滑至23.25美元/吨,挤压冶炼环节利润。

短期偿债及现金流风险:2024年短期负债增长较快,速动比率低于1,若铜价下跌导致存货减值,同时销售回款放缓,可能引发阶段性现金流紧张。

新能源需求拉动:新能源汽车、光伏、储能等领域对铜需求旺盛,公司新能源用铜箔、电磁线产能达15万吨/年,已切入特斯拉、华为供应链,新能源领域有望成为核心增长极。

资源储备扩张:自有矿山持续勘探增储,同时海外资源布局推进,原料自给率有望进一步提升,降低成本波动风险,增强盈利能力。

产能释放:武山三期、贵溪三期投产,阴极铜产能突破 280 万吨 / 年,将支撑公司业绩增长。