在直播和电商行业快速发展的今天,财税合规已成为企业可持续发展的关键。

然而,许多企业在实际操作中面临着收入确认混乱、成本进项管理不规范、政策认知不足等问题,导致税负压力大、稽查风险高。那么,如何有效解决这些问题?以下是一份详细的财税合规指南。

-------------------------------

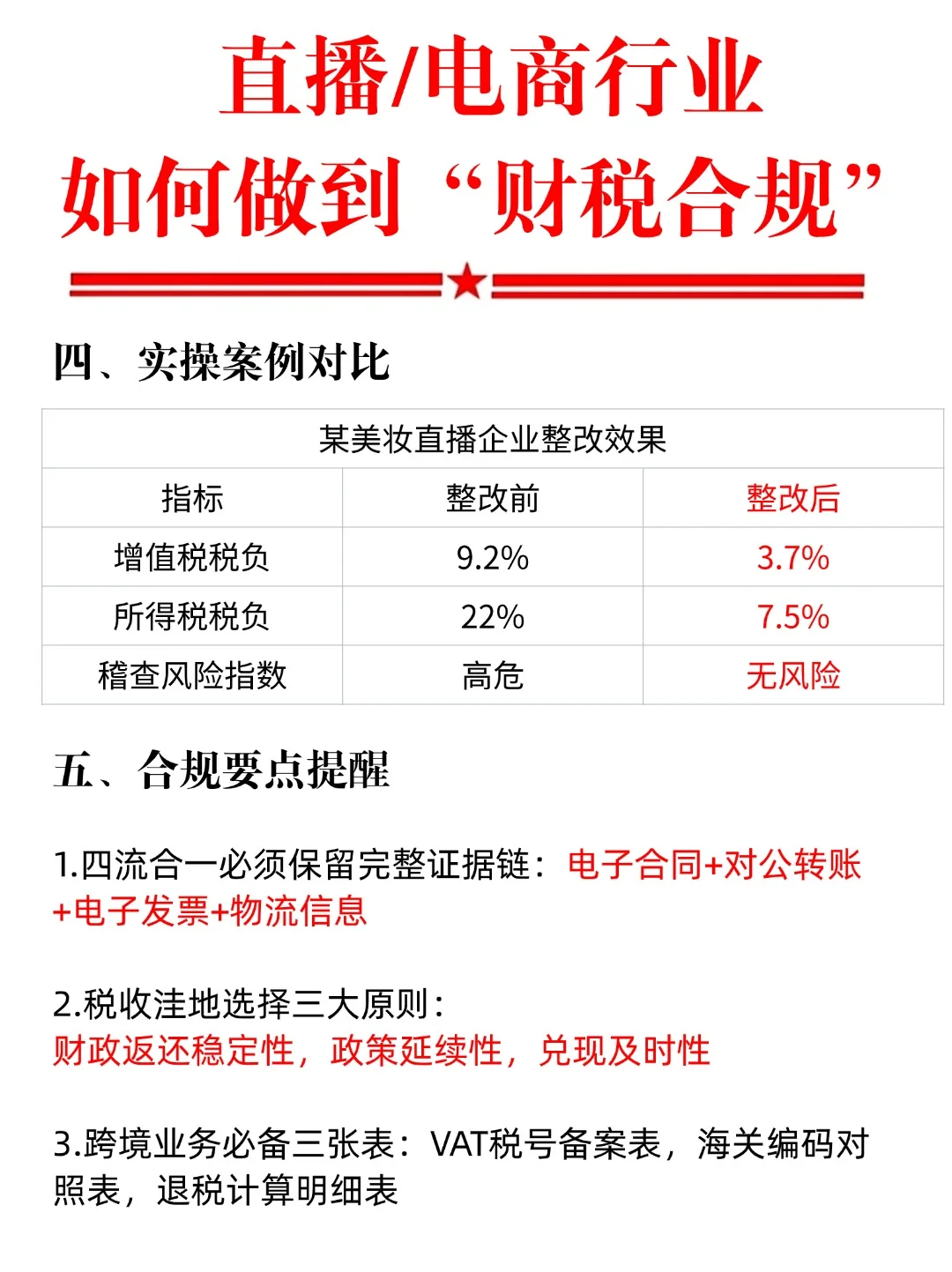

一、行业税务现状与核心问题

收入确认混乱:部分企业仅按发票金额确认收入,忽略了平台结算周期差异和未开发票收入,导致申报不完整。

成本进项管理问题:采购管理不规范,进项票不足,税负虚高现象普遍。

政策认知不足:小微企业税收优惠利用率低,缺乏合理的税筹规划。

跨境税务:出口退税操作复杂,海外税务合规要求高。

二、核心税负压力源

增值税结构复杂,不同业务税率差异大:

商品销售:13%,存在进销税率倒挂问题。

直播服务:6%,人工成本抵扣不足。

平台技术服务:6%,跨境业务抵扣链断裂。

小规模纳税人:3%(现1%),但开票额度受限。

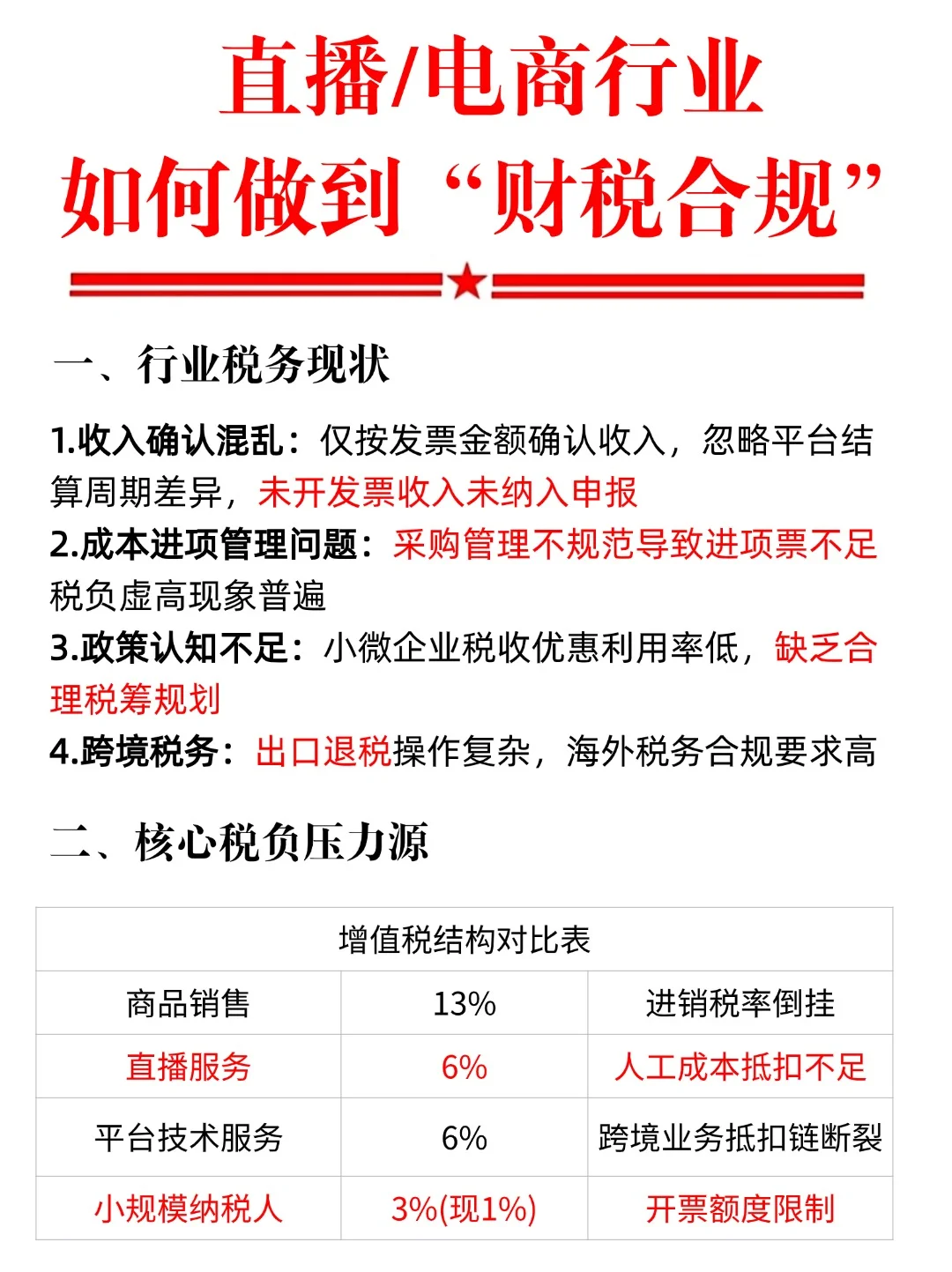

三、解决方案

发票管理升级:确保“四流一致”:资金流、发票流、合同流、货物流。

税收优惠运用:个体户核定征收方案:选择税收优惠园区注册,可免除25%企业所得税和20%分红税。年收入120万内,增值税和附加税全免;超120万部分,个税低至0.15%。

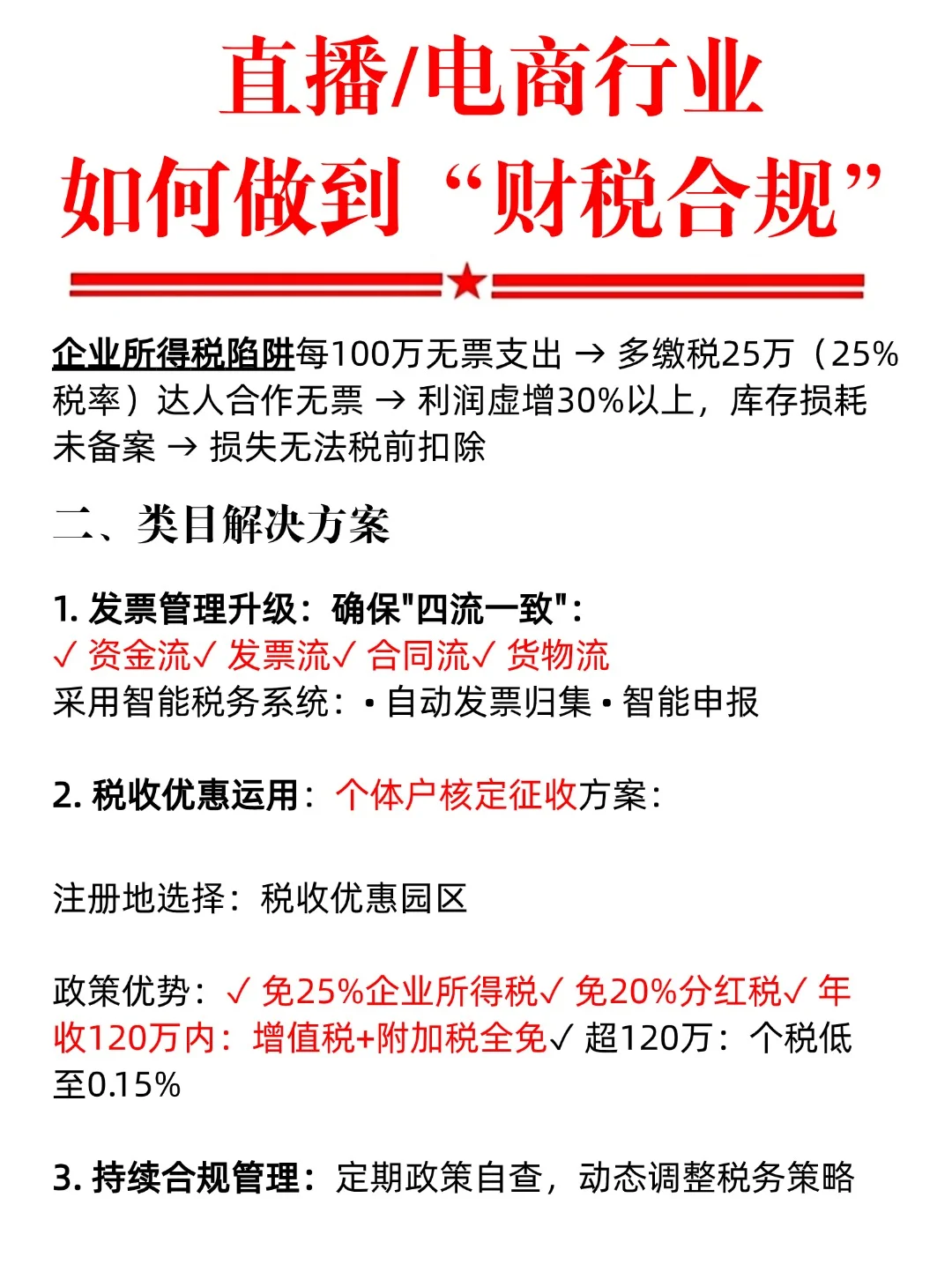

业财一体化:架构重组:设立商品销售公司(一般纳税人)、MCN服务公司(小规模纳税人)、个体户工作室(核定征收),综合税负可从23%降至8.7%。

成本合规化:达人佣金通过个体户结算(个税0.8%),流量采购选择税收洼地返税45%。

------------------------

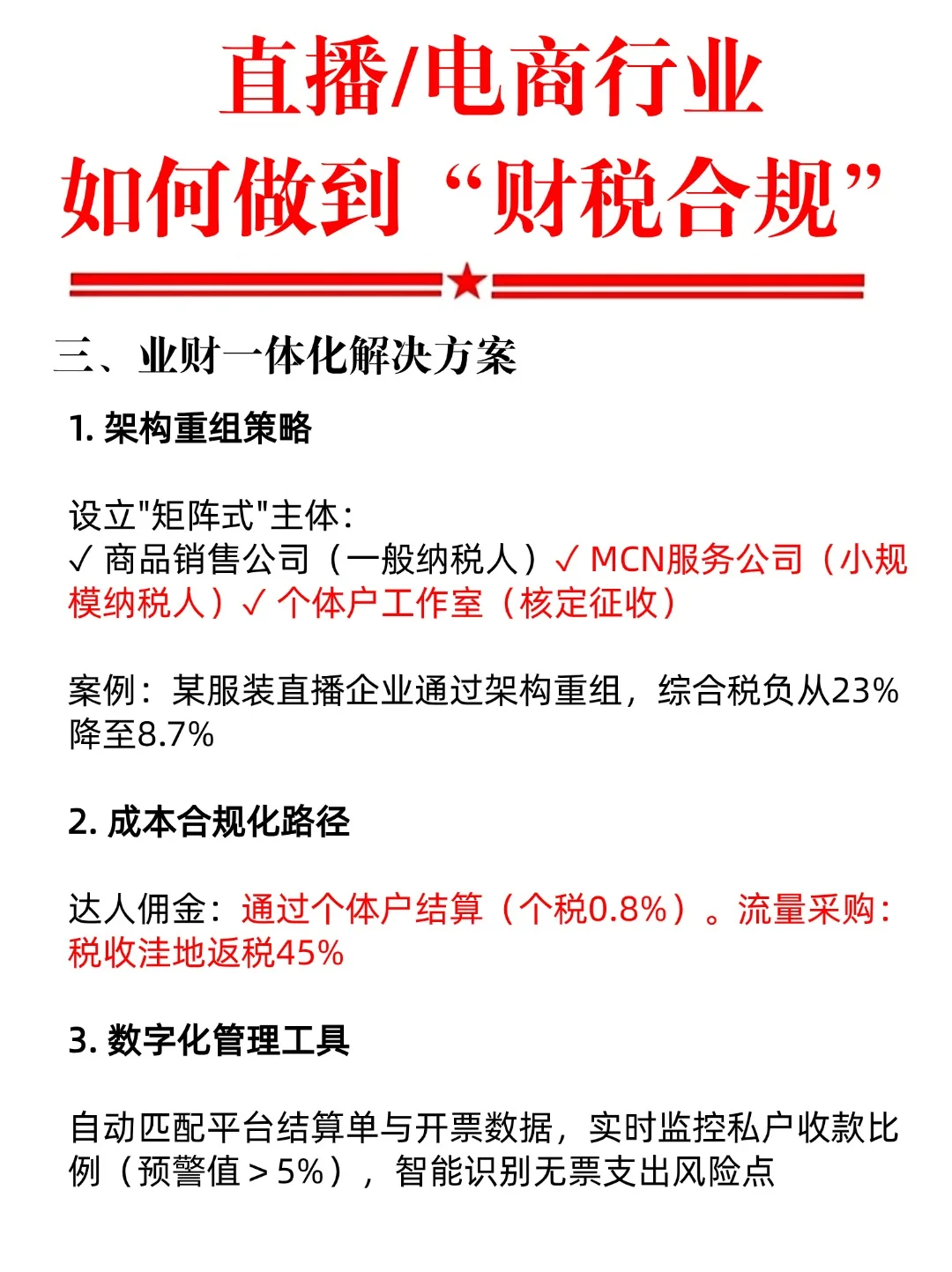

四、实操案例对比

某企业通过财税合规整改后:

增值税税负从9.2%降至3.7%。

所得税税负从22%降至7.5%。

稽查风险从高危降至无风险。

五、合规要点提醒

保留完整证据链:电子合同、对公转账、电子发票、物流信息缺一不可。

税收洼地选择原则:财政返还稳定性、政策延续性、兑现及时性。

跨境业务必备:VAT税号备案表、海关编码对照表、退税计算明细表。

#直播 #电商#财税合规 #跨境电商#税务稽查 #电商卖家 #税收优惠 #小规模纳税人增值税最新政策 #直播带货 #女装档口