根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。

本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

报告摘要

本周我们前往成都参加春糖会,总体反馈略超预期,看点在“价”,具体如下:

春糖观察:招商功能弱化,氛围弱于去年。主要系去年场景放开“报复式”出行,酒企及渠道布展、参展热情高涨。二是当前行业仍处消化库存阶段,酒厂开始精打细算,渠道代理新品的意愿不强。具体看:

从布展情况看,酒企开始精打细算。近年来头部品牌基本已关闭招商通道,仍在招商的子品牌亦多依托自身禀赋及本土业务员精准招商。前两年招商热情较高的长尾酱酒亦处调整周期。因此今年春糖除锦江宾馆、岷山饭店等热门酒店外,成都酒店普遍较好预定,价格较平时涨幅不大,展位价格较去年亦略低,中低端品牌及长尾杂牌展位更多。

从参展情况看,渠道持续谨慎观望。春糖期间客流总体较去年有所减少(机票、酒店价格相对平稳),相关活动规模亦有所缩减。不同酒店展之间人流差异较大,锦江宾馆等热门酒店排队拥堵的情况依旧。渠道商普遍谨慎观望,代理新品意愿偏低,更多是行业交流。

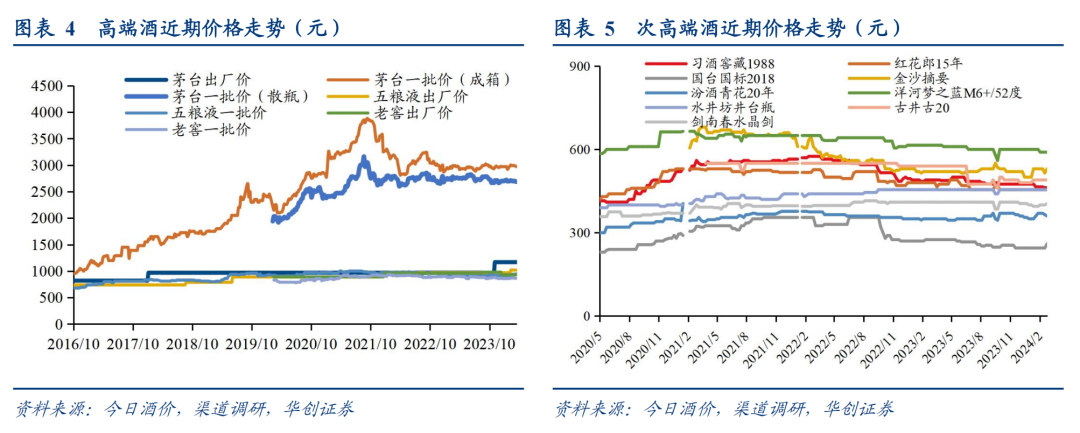

春糖反馈:但春糖渠道反馈总体略超预期,价盘预期好转是核心。从各地渠道反馈来看,节后行业逐步进入淡季,虽总体上挤压增长明确,但渠道信心及反馈相对较好,终端仍能正常周转,尤其是300元以内的大众价格带,需求韧性仍在,扫码加持下老名酒开瓶较好,价盘整体保持稳健,普五批价微升有效提振渠道信心,库存保持可控,行业发生系统性风险的概率不大。

反馈相对较好的原因:一是今年春糖举办时间距春节较近,春节不错的情绪仍在。二是节后多数酒企供给端相对冷静,未加大发货,叠加多数老名酒品牌密集提价措施,行业价盘稳健,淡季预期向好。三是市场预期本不高,也未出现去年环比明显趋弱的情况,五泸等公司及渠道层面规划、反馈积极提振信心。

春糖看点:核心看点与预期差在千元价格带,五粮液在“价”,老窖在“量”。过去五泸在量价策略上多一致行动,国窖多采取跟随策略。而当前五粮液选择减量提价,老窖策略上则份额优先,千元价格带博弈加强。

五粮液:批价短期目标与预期积极。渠道反馈目前打款80%,发货进度45%快于去年同期,且库存处低位,渠道预计普五短期批价有望提升至970元。一是提价后批价环比提升渠道利润增加,信心增强有惜售情绪。二是五粮液新任营销领导严查窜货,节后保持定力未发货,渠道管理措施有效,供给端操盘能力边际加强。三是若当前供需趋势可延续,后续渠道有望积极以提价后的1019元打款,成本提高进而抬升批价。

泸州老窖:回款出货反馈较好。老窖策略上份额优先,今年淡季未如往年一样严格控货,回款出货同比保持弹性增长,渠道反馈高端国窖动销同增低个位数,低度国窖双位数(开瓶率提升至30%),渠道费用略有收缩,终端扫码开瓶力度仍大,价格表现相对平稳。公司回款出货反馈较好的原因,除公司策略上布局积极份额优先、渠道推力仍强等因素外,判断还与五码红包同比效应显现、普五控货等因素有关。

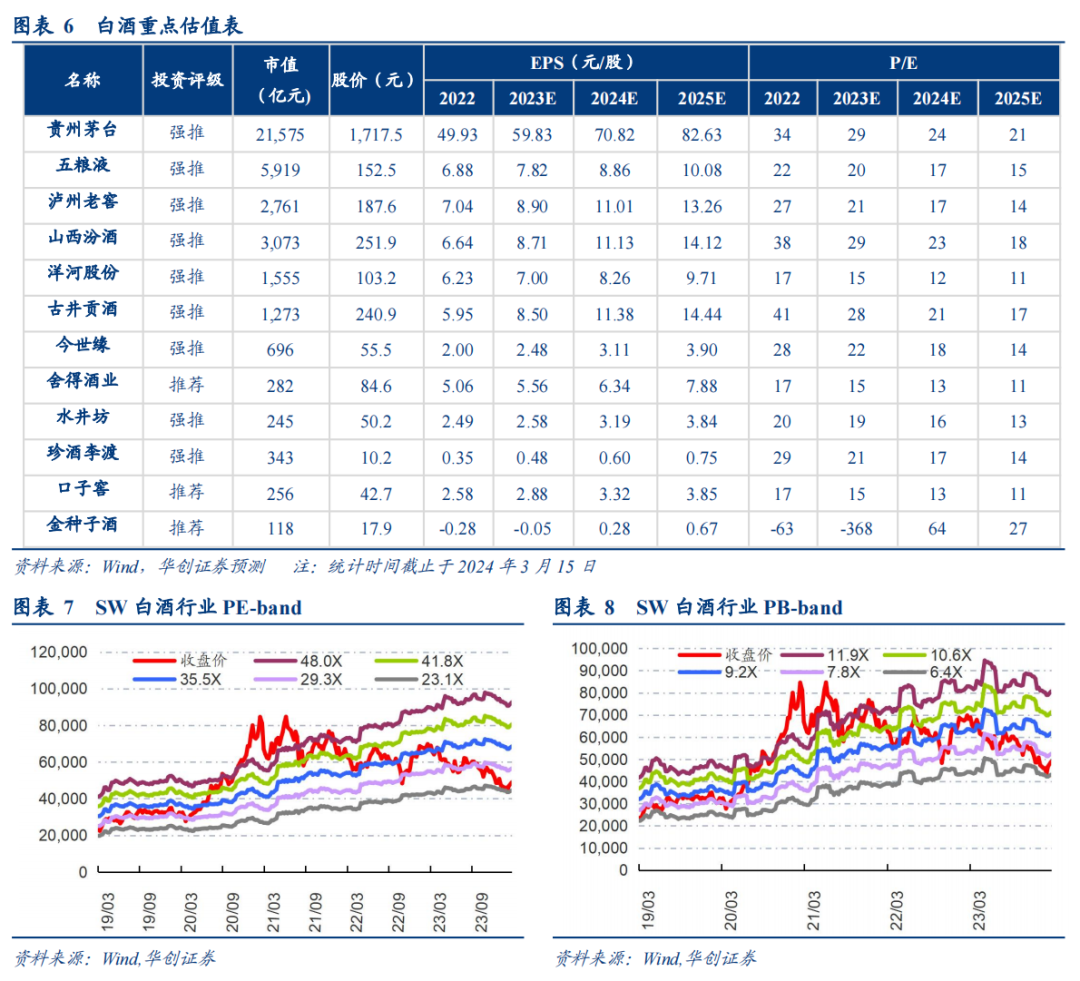

投资建议:预期企稳,价值回归。当前头部酒企库存处在健康水平,“量价”基本面均较稳健,春糖反馈整体较好,短期不乏价盘向好、回购/增持/分红等催化。当前板块估值仍不高,建议关注一季报确定性较优的标的。

首先聚焦确定性核心龙头茅台(经营底牌充足,业绩稳若泰山,中长期价值凸显)、汾酒(动销有望延续惯性式较快增长,春节批价回升);

其次千元价格带五泸布局积极、边际向好,存在预期差,推荐五粮液(批价向好,经营边际改善)和老窖(回款出货较好,经营稳健性和报表持续性仍确定);

持续推荐区域龙头,市场相对景气、业绩仍有确定性的古井、今世缘。

风险提示:节后消费需求回落,库存消化情况不及预期,竞争加剧等。

正文部分

一、春糖观察:招商功能弱化,氛围弱于去年

春糖观察:招商功能弱化,氛围弱于去年。主要系去年场景放开“报复式”出行,酒企及渠道布展、参展热情高涨,基数偏高。二是当前行业仍处消化库存阶段,酒厂开始精打细算,渠道代理新品的意愿不强。具体看:

从布展情况看,酒企开始精打细算。近年来头部品牌基本已关闭招商通道,仍在招商的子品牌亦多依托自身禀赋及本土业务员精准招商。前两年招商热情较高的长尾酱酒亦处调整周期。因此今年春糖除锦江宾馆、岷山饭店等热门酒店外,成都酒店普遍较好预定,价格较平时涨幅不大,展位价格较去年亦略低,中低端品牌及长尾杂牌展位更多。

从参展情况看,渠道持续谨慎观望。春糖期间客流总体较去年有所减少(机票、酒店价格相对平稳),相关活动规模亦有所缩减。不同酒店展之间人流差异较大,锦江宾馆等热门酒店排队拥堵的情况依旧。渠道商普遍谨慎观望,代理新品意愿偏低,更多是行业交流。

二、渠道反馈:略超预期,价盘预期好转是核心

渠道反馈略超预期,价盘预期好转。从各地渠道反馈来看,节后行业逐步进入淡季,虽总体上挤压增长明确,但渠道信心及反馈相对较好,终端仍能正常周转,尤其是300元以内的大众价格带,需求韧性仍在,扫码加持下老名酒开瓶较好,价盘整体保持稳健,普五批价微升有效提振渠道信心,库存保持可控,行业发生系统性风险的概率不大。

反馈相对较好的原因:一是今年春糖举办时间距春节较近,春节不错的情绪仍在。二是节后多数酒企供给端相对冷静,未加大发货,叠加多数老名酒品牌密集提价措施,行业价盘稳健,淡季预期向好。三是市场预期本不高,也未出现去年环比明显趋弱的情况,五泸等公司及渠道层面规划、反馈积极提振信心。

三、公司反馈:核心看点与预期差在千元价格带

贵州茅台:主品保持稳健,糖酒会集团新品亮相。公司整体延续稳健,渠道反馈目前回款35%左右,节后未加强发货,飞天整箱/散瓶批价2970/2680元保持平稳,库存保持在1个月以内的良性水平。龙茅、精品等产品在加量投放下批价3080/3300元,回落较多。1935目前供应及时,需求偏弱,终端成交价表现尚可。糖酒会上茅台集团重启酱酒品牌“茅台醇”,只有两款新品在成都望江宾馆限量全国招商,首推茅台低度果味气泡酒,继续推行品牌年轻化战略。

五粮液:普五批价预期积极,其他品系布局积极。渠道反馈目前打款80%,发货进度45%快于去年同期,且库存处低位,渠道预计普五短期批价有望提升至970元。一是提价后批价环比提升渠道利润增加,信心增强有惜售情绪。二是五粮液新任营销领导严查窜货,节后保持定力未发货,渠道管理措施有效,供给端操盘能力边际加强。三是若当前供需趋势可延续,后续渠道有望积极以提价后的1019元打款,成本提高进而抬升批价。其他产品布局方面,1618与低度护卫八代狙击竞品,经典拉升品牌,生肖系列批价表现较好,后续计划推出45度、68度等产品,进一步丰富产品矩阵。

泸州老窖:份额优先,回款出货反馈较好。老窖策略上份额优先,渠道反馈今年淡季未如往年一样严格控货,回款出货同比保持弹性增长,渠道反馈高端国窖动销同增低个位数,低度国窖双位数(开瓶率提升至30%),渠道费用略有收缩,终端扫码开瓶力度仍大,价格表现相对平稳。公司回款出货反馈较好的原因,除公司策略上布局积极份额优先、渠道推力仍强等因素外,判断还与五码红包同比效应显现、普五控货等因素有关。

古井贡酒:动销同增显著,加码渠道投放。渠道反馈公司整体回款进度50-55%,已贴近一季度目标,动销端增长良性,省内基本盘强势延续,扫码、返利投放加量,持续让利维护终端利润稳定,成立终端联盟加强渠道掌控。分产品看,核心价格带古5/献礼节后景气延续,同增约20%+,古8同增约20%,高端单品窜货管控成果显现,古16放量持续高增,古20开放二轮打款景气延续。省外总体稳健,河南、河北、山东、浙江维持两位数增长。节后物流周转恢复,整体库存水位较春节皆有所下降。

今世缘:开门红高质量收官,省内势能延续。渠道反馈公司回款40%符合预期,开瓶量同增明显,一季度40%发货目标已完成,冗余库存持续消化。产品端开系产品延续春节期间火热表现,开瓶量同增或超50%,节后提价进一步强化品牌形象。淡雅单品增速最快,开瓶率达40%,V系单品受益国缘强品牌力持续精耕C端渠道。消费场景较去年更为多元,终端需求逐渐修复,商务、自饮场景氛围浓郁。省内持续精耕攀顶,其中苏南地区节后延续稳定表现,周边安徽、上海等区域受省内市场辐射影响饮用氛围见暖。

迎驾贡酒:回款进度超预期,洞藏系列增势亮眼。公司春节期间动销良好,节后略有回淡,渠道反馈一季度回款完成全年额度28%,超额实现季度目标,终端库存去化明显,终端品牌认知进一步强化。分产品看洞藏系列动销优异同增50%+,营收占比50%,其中洞6/洞9同增30%/40%+,次高端单品洞16/20同增40%,市场日趋成熟助力终端需求由洞6向洞9升级,4月洞9强推核心店模式预期进一步放量。金/银星系列动销分化,银星同增稳定,金星略有下滑终端反馈一般。分区域看合肥核心市场依旧稳定,动销实现全年25%,终端需求持续升级;两淮/宿州等皖北区域春节终端氛围浓郁,节后受假期效应退去影响有所回冷,库存维持良性水位,洞6/9较洞16/20表现更佳。

金种子酒:动销表现良好,库存有效去化。春节期间动销良好符合预期,同比稳中有升,渠道反馈库存严控30%以下,较去年同期去化明显。区域端省内市场阜阳等核心区域馥合香/种子系列终端动销率超40%/50%,1-2月出货计划完成,实现约5亿回款。省外市场河南区域增势明显,豫东、永城等区域终端反馈良好。产品端持续精耕百元以下价位带,聚焦祥和/柔和/金6中低端单品,稳步培育头号种子系列卡位次高端。渠道端仍以华润渠道为主,品牌重塑后产品线较为清晰,产品线终端仍需优化。

舍得酒业:舍得系列更注重原则性,沱牌聚焦发力T68。公司经营上持续贯彻老酒战略,侧重产品坛储酒的认证及生态老酒概念打造,加强人才培养维护和年轻化,组织架构上让更多人获得管理岗位多点创新,加强数字化布局提高效率,费用投放端保持较高推力。分产品看,大单品品味舍得/智慧舍得更加注重原则性,东北市场规模超10亿稳占第一席位,山东整体势能仍在,聊城短期休养生息,德州势能仍强。沱牌内部已达成统一聚焦高线光瓶T68,定位好友小聚,目标对标玻汾成为大单品。

伊力特:全面推动改革,发力自营&疆外。公司目标致力于品牌复兴与市场重构,营销上贯彻五品+五化营销战略,组织架构上引入外部优秀人才,分工明确,规划增加营销团队数量,疆内团队建设区域扁平化,疆外团队建设主要是招募战略大商。产品布局上突出英雄文化、冰川生态等差异化元素,设立产品研发部,全面停止疆内产品开发,重点打造大单品,结合旅游资源营销,价格刚性管理,4月1日起全线产品涨价部分产品价格双轨制。市场布局上,疆内进一步扁平,目前有9000+终端。疆外将进一步聚焦到四川、陕西、甘肃、河南、河北、湖北、山东、江苏等8 省(有品牌渠道基础),后续将继续拓展周边壁垒低的市场。

四、投资建议:预期企稳,价值回归

预期企稳,价值回归。当前头部酒企库存处在健康水平,“量价”基本面均较稳健,春糖反馈整体较好,短期不乏价盘向好、回购/增持/分红等催化。当前板块估值仍不高,建议关注一季报确定性较优的标的。

首先聚焦确定性核心龙头茅台(经营底牌充足,业绩稳若泰山,中长期价值凸显)、汾酒(动销有望延续惯性式较快增长,春节批价回升);

其次千元价格带五泸布局积极、边际向好,存在预期差,推荐五粮液(批价向好,经营边际改善)和老窖(回款出货较好,经营稳健性和报表持续性仍确定);

持续推荐区域龙头,市场相对景气、业绩仍有确定性的古井、今世缘。

五、风险提示

节后消费需求回落,库存消化情况不及预期,竞争加剧等。

团队介绍

组长、首席分析师:欧阳予

浙江大学本科,荷兰伊拉斯姆斯大学研究型硕士,7年食品饮料研究经验。曾任职于招商证券,2020年加入华创证券。2021-2023年获新财富、新浪金麒麟、上证报等最佳分析师评选第一名。

——白酒研究组(白酒、红酒、黄酒、酒类流通行业)

食品饮料联席首席、白酒组组长:沈昊

澳大利亚国立大学硕士,5年食品饮料研究经验,2019年加入华创证券研究所。

分析师:田晨曦

英国伯明翰大学硕士,2020年加入华创证券研究所。

研究员:刘旭德

北京大学硕士,2021年加入华创证券研究所。

——大众品研究组(低度酒、软饮料、乳肉制品、烘焙休闲食品、食品配料等)

组长、高级分析师:范子盼

中国人民大学硕士,5年消费行业研究经验,曾任职于长江证券,2020 年加入华创证券研究所。

研究员:杨畅

美国南佛罗里达大学硕士,2020年加入华创证券研究所。

助理研究员:严晓思

上海交通大学金融学硕士,2022年加入华创证券研究所。

助理研究员:柴苏苏

南京大学经济学硕士,2022年加入华创证券研究所。

——餐饮供应链研究组(调味品、预制食品、卤味餐饮连锁等)

高级分析师:彭俊霖

上海财经大学金融硕士,4年食品饮料研究经验,曾任职于国元证券,2020年加入华创证券研究所。

助理研究员:严文炀

南京大学经济学硕士,2023年加入华创证券研究所。

董广阳:执委会委员、副总裁、华创证券研究所所长

上海财经大学经济学硕士,15年食品饮料研究经验。曾任职于招商证券,瑞银证券。自2013至2023年,获得新财富最佳分析师七届第一,两届第二,一届第三,获金牛奖最佳分析师连续三届第一,连续三届全市场最具价值分析师,获水晶球最佳分析师连续三届第一,获新浪金麒麟、上证报最佳分析师评选连续五届第一。

长按识别二维码关注我们

相关研究报告:

具体内容详见华创证券研究所3月18日发布的报告《白酒行业春糖反馈报告:略超预期,看点在“价”》

法律声明:

华创证券研究所定位为面向专业投资者的研究团队,本资料仅适用于经认可的专业投资者,仅供在新媒体背景下研究观点的及时交流。华创证券不因任何订阅本资料的行为而将订阅人视为公司的客户。普通投资者若使用本资料,有可能因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。

本资料来自华创证券研究所已经发布的研究报告,若对报告的摘编产生歧义,应以报告发布当日的完整内容为准。须注意的是,本资料仅代表报告发布当日的判断,相关的分析意见及推测可能会根据华创证券研究所后续发布的研究报告在不发出通知的情形下做出更改。华创证券的其他业务部门或附属机构可能独立做出与本资料的意见或建议不一致的投资决策。本资料所指的证券或金融工具的价格、价值及收入可涨可跌,以往的表现不应作为日后表现的显示及担保。本资料仅供订阅人参考之用,不是或不应被视为出售、购买或认购证券或其它金融工具的要约或要约邀请。订阅人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。华创证券不对使用本资料涉及的信息所产生的任何直接或间接损失或与此有关的其他损失承担任何责任。

本资料所载的证券市场研究信息通常基于特定的假设条件,提供中长期的价值判断,或者依据“相对指数表现”给出投资建议,并不涉及对具体证券或金融工具在具体价位、具体时点、具体市场表现的判断,因此不能够等同于带有针对性的、指导具体投资的操作意见。普通个人投资者如需使用本资料,须寻求专业投资顾问的指导及相关的后续解读服务。若因不当使用相关信息而造成任何直接或间接损失,华创证券对此不承担任何形式的责任。

未经华创证券事先书面授权,任何机构或个人不得以任何方式修改、发送或者复制本资料的内容。华创证券未曾对任何网络、平面媒体做出过允许转载的日常授权。除经华创证券认可的媒体约稿等情况外,其他一切转载行为均属违法。如因侵权行为给华创证券造成任何直接或间接的损失,华创证券保留追究相关法律责任的权利。

订阅人若有任何疑问,或欲获得完整报告内容,敬请联系华创证券的机构销售部门,或者发送邮件至jiedu@hcyjs.com。