纽威数控 688697

事件:纽威数控发布2022年度业绩预告。

1. 收入增速好于行业,毛利率提升带动2022年业绩高增长。

2. 机床行业周期向上,进入进口替代关键阶段。

3. 纽威数控作为国产中高端数控机床领先企业,积极扩产备战行业景气。

核心观点

一、投资事件

纽威数控发布2022年度业绩预告,预计2022年实现归母净利润2.45亿-2.65亿元,同比增长45.36%-57.23%,实现扣非归母净利润为2.12亿-2.32亿元,同比增长39.66%-52.84%。

二、收入增速好于行业,毛利率提升带动2022年业绩高增长

2022年机床行业受疫情封控等因素影响需求疲软,1-11月金属切削机床累计产量52万台,同比下滑12.5%。据草根调研,2022年机床全年需求在三季度见底,10-11月有所回升,12月受疫情影响有所下降。纽威数控前三季度实现营收13.47亿,同比增长5.48%,结合纽威数控新增订单及订单周期,预计四季度保持收入增长,收入增速大幅好于行业,体现公司α。公司预告业绩高增45%-57%更多来源于毛利率的提升,公司前三季度毛利率27.6%,较2021年全年水平提升了2.33个百分点。毛利率提升的原因有:(1)产品结构变化,公司卧式加工中心国产领先,竞争对手多为国外品牌,为毛利率最高的产品,22年风电等行业对卧加需求提升,使得公司高毛利产品占比提升;(2)产能释放收入提升规模效应下毛利率提升;(3)上游原材料成本22年成下降趋势;(4)核心零部件自制率进一步提升。

三、机床行业周期向上,进入进口替代关键阶段

机床行业2023年为大周期(更新周期)和小周期(库存周期)叠加向上的一年,需求景气度有望回升。2021年中国机床消费额为280亿美元(约2000亿RMB),全球机床消费额约为800亿美元(约5800亿RMB),中国消费额占全球约35%。我国虽为机床大国,但大而不强,机床核心零部件如数控系统、高端机床如五轴联动数控机床依然严重依赖进口,中高端国产化率约为30%。行业集中度较低,截至2021年底,我国金属切削机床企业仍有931家,金属成形机床仍有544家,行业内企业普遍规模较小。随着制造业强链补链的推进,行业集中度提升、向高端化发展以及进口替代趋势明朗。

四、纽威数控作为国产中高端数控机床领先企业,积极扩产备战行业景气

纽威数控是国产中高端数控机床排头兵,产品种类齐全,大型加工中心、卧式加工中心能力突出,且有产品可进行进口替代,作为国产品牌积极应对下游景气的新能源车、风电等行业开发相关产品成果显著。IPO募投三期中高端数控机床产业化项目达产后新增产能10亿元,2022年开始释放产能,预计2024年完全达产,公司还储备了四期项目以继续扩大产能。我们认为,我国机床行业产业规模足够大,但国产品牌当前规模均较小,随着行业景气度提升,未来有望诞生规模跻身世界前十的国产机床企业,积极扩产的企业弹性大。

投资建议

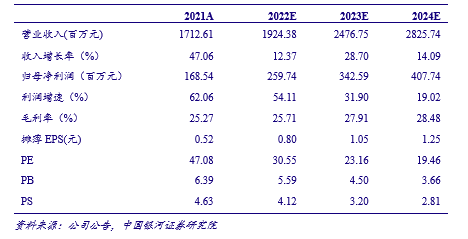

预计公司2022年-2024年实现归母净利润2.60亿、3.47亿、4.10亿,对应EPS为0.80、1.05、1.25元,对应PE为31倍、23倍、19倍,首次覆盖给与推荐的投资评级。

主要财务指标

风险提示

需求复苏不及预期,竞争加剧。

如需获取报告全文,请联系您的客户经理,谢谢!

更多干货请关注 中国银河证券研究 微信公众号

中国银河证券研究

长按扫码关注我们

微信号|zgyhzqyj

本文摘自报告:《【银河机械】纽威数控2022年业绩预告点评:国产中高端数控机床领先企业,积极扩产为未来业绩筑基》

报告发布日期:2023年1月17日

报告发布机构:中国银河证券

报告分析师:

鲁佩 分析师登记编码:S0130521060001

鲁佩

机械组组长 首席分析师,伦敦政治经济学院经济学硕士,证券从业8年,曾供职于华创证券,2021年加入中国银河证券研究院。2016年新财富最佳分析师第五名,IAMAC中国保险资产管理业最受欢迎卖方分析师第三名,2017年新财富最佳分析师第六名,首届中国证券分析师金翼奖机械设备行业第一名,2019年WIND金牌分析师第五名,2020年中证报最佳分析师第五名,金牛奖客观量化最佳行业分析团队成员,2021年第九届Choice“最佳分析师”第三名。

/// 评级体系及法律申明 ///