电气设备行业 稳定

行业基本面

电源设备

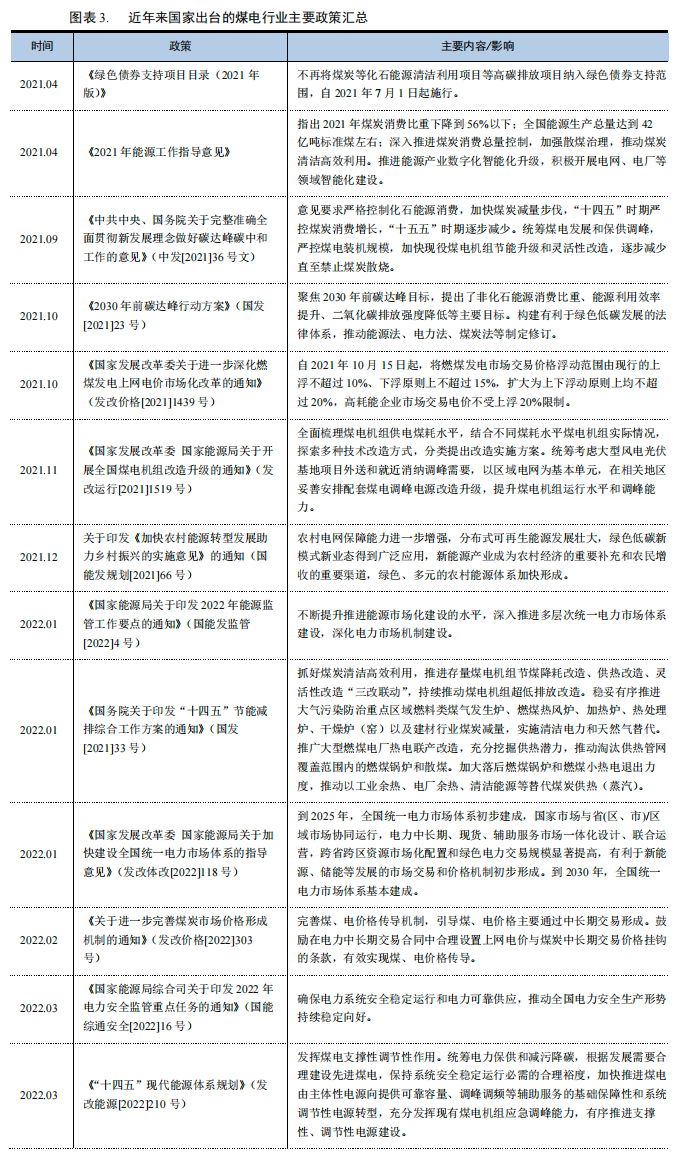

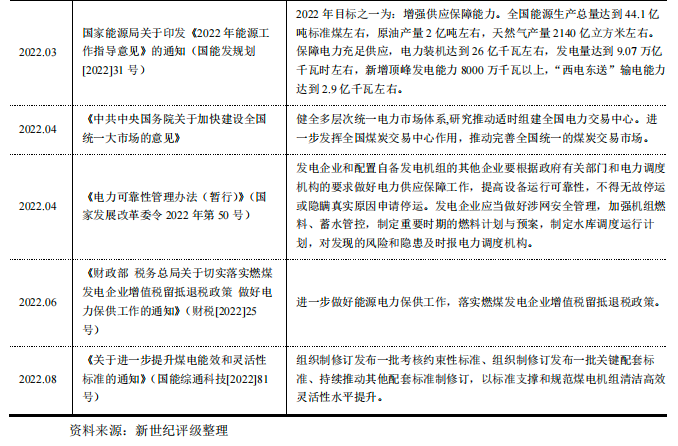

市场竞争方面,国内已有超过20家企业具有电站设备制造资质和规模化制造能力,生产企业形成了三大梯队的竞争格局,市场竞争较为充分。其中第一梯队是三大动力集团上海电气集团股份有限公司(简称“上海电气”)、中国东方电气集团有限公司(简称“东方电气”)和哈尔滨电气股份有限公司(简称“哈尔滨电气”)。第二梯队是中型电站设备制造企业,如华西能源工业股份有限公司、无锡华光环保能源集团股份有限公司(简称“华光环保”)、济南锅炉集团有限公司、武汉锅炉股份有限公司等锅炉制造企业、汽轮机企业等。第三梯队是一些地方中小型电站设备制造商,填补地域空缺。“十三五”期间,国内以煤电为主的火电新增装机容量较“十三五”以前大幅下滑,对火电设备制造企业生产经营形成较大冲击,头部企业通过推进国际化战略增加海外订单、多元化经营等方式来平滑国内需求减弱的影响。“十四五”期间,在煤电项目核准及建设加速、火电上网电价市场化改革加快推进等因素利好下,火电设备制造行业整体生产经营有望获得一定程度的改善。

(2)风电设备

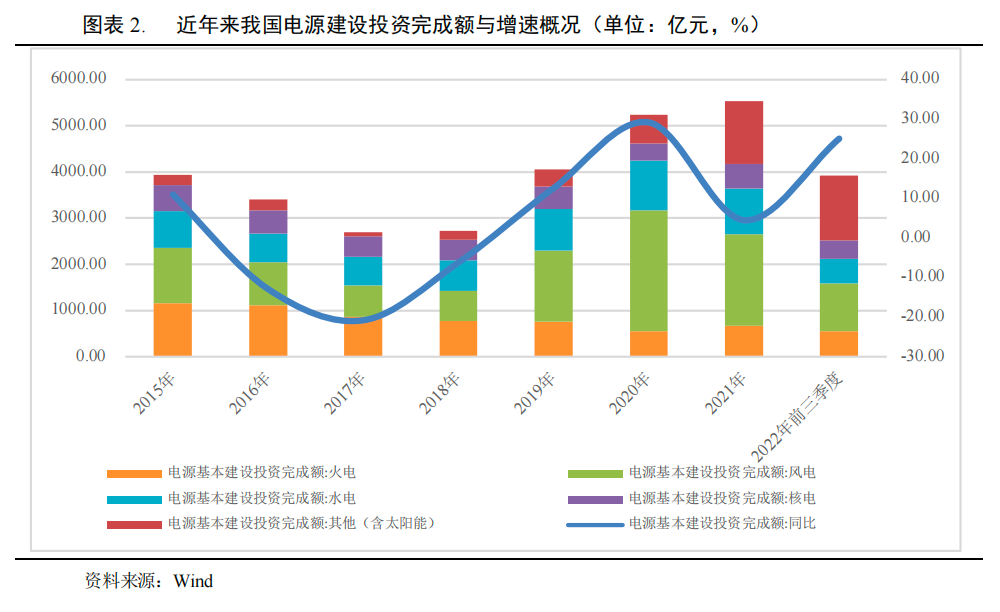

2019年5月,国家发改委发布《国家发展改革委关于完善风电上网电价政策的通知》(发改价格〔2019〕882号),要求陆上风电及海上风电项目分别必须在2020年底和2021年底前完成并网发电才能获得补贴。2018年底之前核准的陆上风电项目,2020年底前仍未完成并网的,国家不再补贴;2019年1月1日至2020年底前核准的陆上风电项目,2021年底前仍未完成并网的,国家不再补贴。自2021年1月1日开始,新核准的陆上风电项目全面实现平价上网,国家不再补贴。对2018年底前已核准的海上风电项目,如在2021年底前全部机组完成并网的,执行核准时的上网电价;2022年及以后全部机组完成并网的,执行并网年份的指导价。受此政策影响,2019年下半年起,风电产业迎来抢装热潮,国内风电投资呈现爆发式增长。2020年是陆上风电抢装的最后一年,当年风电电源建设投资额和新增吊装容量达到历史新高。受到此前抢装潮提前透支市场的影响,2021年以来风电投资有所下滑。2019~2021年和2022年前三季度,风电电源建设完成投资额分别为1,535亿元、2,618亿元、2,478亿元和1,037亿元,同比增速分别为139.10%、70.55%、-5.3%和-26.8%。根据国家能源局统计,2021年我国风电新增并网规模47.57GW,其中陆上风电、海上风电新增装机规模分别为30.67GW、16.9GW,分别同比变化-55%和452%;截至年末风电累计并网规模接近330GW,同比增长17%。2021年是海上风电抢装高峰,当年海上风机并网装机增量明显,全年新增装机是此前累计建成总规模的1.8倍,累计装机规模达到2,638万千瓦,跃居世界第一。2022年前三季度,全国风电新增并网装机19.24 GW,同比增长17.43%。截至2022年9月末,全国风电累计装机3.5亿千瓦,同比增长16.9%;装机量在全国发电装机量中的占比约为14.11%;其中,陆上风电累计装机3.20亿千瓦、海上风电累计装机0.27亿千瓦。2022年前三季度中国风力发电量为4,870.8亿千瓦时,累计增长11.2%,占全社会用电量的比重约为7.5%。2017年以来,在政府多项清洁能源消纳政策引导下,全国弃风现象持续缓解,2021年全国风电平均利用率96.9%,同比提升0.4个百分点。2019-2021年,我国陆上风电度电成本分别约为0.32元/千瓦时、0.27元/千瓦时和0.24元/千瓦时;海上风电度电成本分别约为0.61元/千瓦时、0.61元/千瓦时和0.53元/千瓦时,风电成本持续下降。

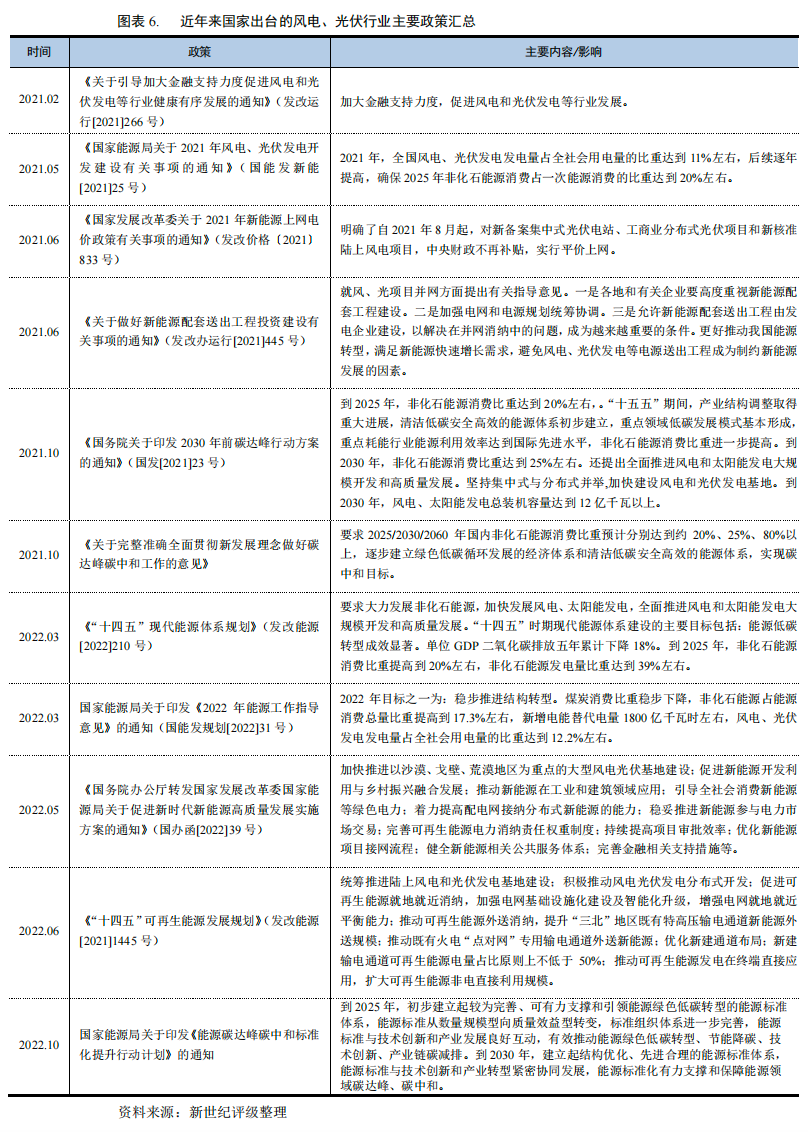

政策方面,2022年3月,国家能源局下发《“十四五”现代能源体系规划》(发改能源[2022]210号),要求大力发展非化石能源,加快发展风电、太阳能发电,全面推进风电和太阳能发电大规模开发和高质量发展。“十四五”时期现代能源体系建设的主要目标包括:能源低碳转型成效显著。单位GDP二氧化碳排放五年累计下降18%。到2025年,非化石能源消费比重提高到20%左右,非化石能源发电量比重达到39%左右。2022年5月,《国务院办公厅转发国家发展改革委国家能源局关于促进新时代新能源高质量发展实施方案的通知》(国办函[2022]39号)中要求加快推进以沙漠、戈壁、荒漠地区为重点的大型风电光伏基地建设;促进新能源开发利用与乡村振兴融合发展;推动新能源在工业和建筑领域应用;引导全社会消费新能源等绿色电力;着力提高配电网接纳分布式新能源的能力;稳妥推进新能源参与电力市场交易;完善可再生能源电力消纳责任权重制度;持续提高项目审批效率;优化新能源项目接网流程;健全新能源相关公共服务体系;完善金融相关支持措施等。2022年6月,发改委发布的《“十四五”可再生能源发展规划》(发改能源[2021]1445号)中提出统筹推进陆上风电和光伏发电基地建设;积极推动风电光伏发电分布式开发;促进可再生能源就地就近消纳;推动可再生能源外送消纳;推动可再生能源发电在终端直接应用等。风光基地建设方面,我国大型风光基地项目建设并网工作稳步推进。第一批大型风光基地项目已全部开工建设,部分已实现并网;第二批大基地项目中部分已开工;第三批大基地项目正式启动申报。在“碳达峰、碳中和”的总体目标下,国家对新能源建设鼓励政策的持续出台以及风光基地建设的持续推进将对未来风电装机需求形成支撑。

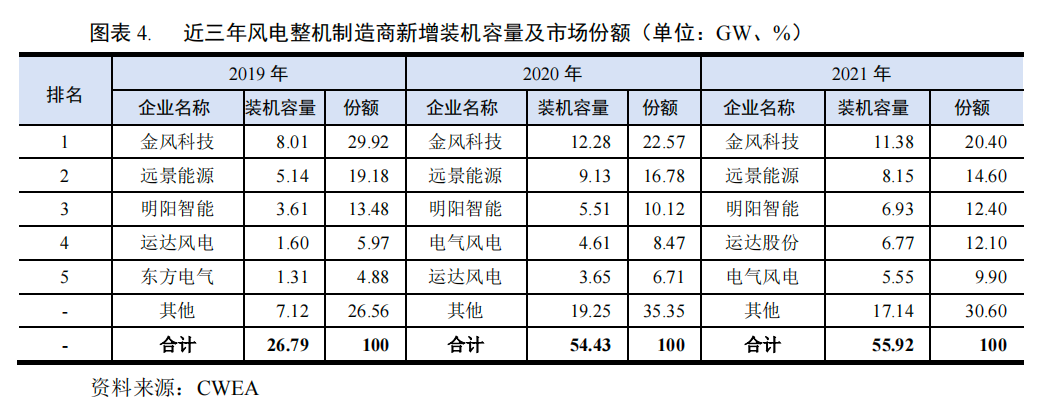

当前中国风电整机设备市场处于买方市场,行业竞争激烈。从竞争格局看,头部风电机组制造企业竞争优势明显,行业集中度高。根据中国可再生能源学会风能专业委员会发布的《2021年中国风电吊装容量简报》数据显示,2021年中国风电市场有新增装机的整机制造企业共17家,排名前5家市场份额合计为69.3%,排名前10家市场份额合计为95.1%。其中排名前10家市场份额由2013年的77.9%提高到2021年的95.1%,8年间提高了17.2个百分点,集中度提升的趋势明显。行业集中度的提升将带来行业优势资源的集中,更有利于市场头部参与者对上游供应商议价能力及对下游客户综合服务能力的提升。从新增装机功率来看,2021年我国新增装机的风电机组平均单机容量为3,514千瓦,同比增长31.7%,整体风电机组单机容量向大型化发展趋势明显。单机容量大型化将有效提高风能资源利用效率、提升风电项目投资开发运营的整体经济性、降低度电成本,同时有利于大规模项目开发。随着风电平价上网,为降低度电成本,机组大型化趋势的提速进一步利好技术实力领先的头部企业。

(3)光伏设备

受益于能源结构调整、光伏发电技术进步以及成本下降等因素,近年来我国光伏行业发展迅速,光伏新增装机容量于2017年达到5,306万千瓦。随着大批光伏发电项目集中投产,电站质量、并网消纳、补贴缺口等问题逐渐暴露。2018年“5.31新政”出台,加快光伏发电补贴退坡,控制光伏电站建设规模,与此同时光伏新增装机容量明显滑坡,2018-2019年新增装机容量分别为4,426万千瓦和3,011万千瓦。2020年以来,随着碳减排、可再生能源相关政策的不断推进,新增装机容量不断增长。2020-2021年及2022年前三季度,新增装机容量分别为4,820万千瓦、5,488万千瓦及5,260万千瓦。截至2022年9月末,光伏发电累计装机3.58亿千瓦。

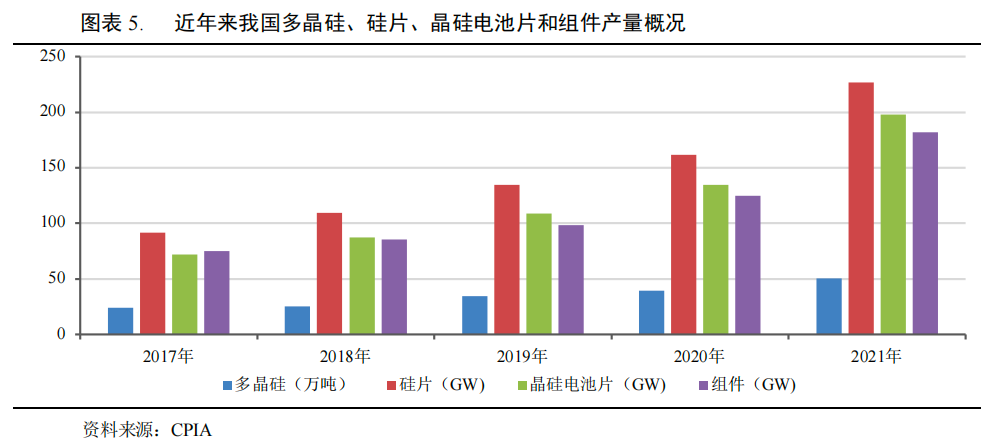

光伏产业链可分为上、中、下游三个部分,上游为硅料生产,中游为电池片、组件、电站配套设备生产,下游则是EPC工程和光伏电站投资运营。2021年全国多晶硅产量达50.5万吨,同比增长27.5%。其中前五大企业的产量均超过5万吨,合计占国内多晶硅总产量的86.7%。中国多晶硅产量在全球占比78.8%,同比提升2.8个百分点。目前我国多晶硅产量能充分满足单晶硅生产需求。2021年我国单晶硅产量达153.6GW,同比增长24.6%。2021年全国硅片产量约为227GW,同比增长40.99%。排名前五大企业的总产量占国内硅片总产量的84%,且产量均超过10GW,头部企业加速扩张。中国硅片产量在全球占比97.3%,同比提升1.1个百分点。光伏电池主要包括单晶硅、多晶硅及非晶硅薄膜光伏电池。晶硅电池片方面,2021年全国晶硅电池片产量197.9GW,同比增长46.90%,占全球总产量的88.4%。排名前五大企业的总产量占国内电池片总产量的53.9%,前六大企业产量均超过10GW。头部企业规模化优势明显,产能快速提升且综合成本持续下降。中国电池片产量在全球占比88.4%,同比提升5.9个百分点。同年,全国组件产量达到182GW,同比增长46.1%,以晶硅组件为主。其中前五大企业的总产量占国内组件总产量的63.4%,前五大企业产量均超过10GW。中国组件产量在全球占比82.3%,同比提升6.2个百分点。多晶硅电池因成本较低,早期市场份额较大;而单晶硅电池平均转换效率更高,近年来随着成本价格逐渐下降市场份额不断提高,预计未来头部企业市场份额将进一步提升。2019-2021年,我国光伏电站建设平均成本分别为4.5元/瓦、3.5元/瓦和3.0元/瓦,度电成本分别为0.44元/度、0.36元/度及0.33元/度,光伏发电单位成本持续下降。

从全球市场来看,2021年我国光伏产品出口总额约284.3亿美元,同比增长43.9%;其中硅片、电池片、组件出口额分别约24.5亿美元、13.7亿美元和246.1亿美元。在全球气候变暖及化石资源日益枯竭的背景下,2016年11月《巴黎协定》正式生效,可再生能源开发利用已成为各国共识。欧盟在“Fit for 55”一揽子气候计划的基础上提出“REPowerEU”能源计划以保障欧盟能源安全,将2030年可再生能源在能源消费中的占比目标从之前设定的40%提升至45%。《德国可再生能源法》(EEG2021)强调到2050年德国所有电力行业和用电终端实现碳中和等目标。规定到2030年,使陆上风电累计装机容量达到71GW,海上风电达到20GW,并为可再生能源设定了更为详尽的年度发展路径。法国政府将出台10项政策鼓励发展光伏发电产业,预计到2025年,法国将在公共用地上建设1000个光伏发电项目,力争今后每年新增光伏发电300万千瓦时;预计到2028年,法国光伏发电量将是目前的三倍。日本政府正式发布的第六版能源基本计划首次提出“最优先”发展可再生能源,并将2030年可再生能源发电所占比例从此前的22%-24%提高到36%-38%。到2030年日本可再生能源发电占比将是2019年的2倍。意大利发布的2020-2030年的能源发展战略中,累计光伏装机量上调至50GW。葡萄牙提前完成可再生能源目标。至2026年,将可再生能源在发电量中的占比提升至80%,较原计划提早4年。丹麦、德国、比利时和荷兰欧盟四成员国首脑签署联合声明文件,承诺2030年四国海上风电装机从目前16GW提高至65GW,2050年海上风电装机增加10倍达150GW。英国政府在更新后的《英国能源安全战略》中指出预计太阳能发电部署至2035年前将增加5倍。印度政府计划到2030年实现采用500GW可再生能源的电力。2022年6月美国白宫发布声明,宣布美国将对从柬埔寨、马来西亚、泰国和越南采购的太阳能组件给予24个月的关税豁免。同时,拜登授权使用《国防生产法》(DPA)来加快清洁能源技术的国内生产。当年8月,美国参议院通过史上最大气候法案,规模高达3,690亿美元,关键项目涉及清洁能源制造业。全球能源结构向低碳转型已成为大势所趋,截至2021年末,全球累计光伏装机容量843GW,根据国际能源署预测,2030年全球光伏累计装机量有望达到1,721GW,海外装机市场需求对国内光伏设备产业具有一定支撑。

在政策上,国家相关部门积极推进风电、光伏发电平价上网政策。2019年1月,发改委、国家能源局发布了《关于积极推进风电、光伏发电无补贴平价上网有关工作的通知》,要求各地积极开展风电、光伏发电平价上网项目和低价上网试点项目建设,促进风电、光伏发电通过电力市场化交易无补贴发展。2019年5月,国家能源局印发《关于2019年风电、光伏发电项目建设有关事项的通知》,正式启动了平价上网和国家补贴竞价配置工作。2020年3月,国家能源局下发《2020年风电、光伏发电项目建设有关事项的通知》,积极推进平价上网项目;有序推进需国家财政补贴项目;全面落实电力送出消纳条件;严格项目开发建设信息监测。2020年4月,国家发改委发布《关于2020年光伏发电上网电价政策有关事项的通知》对集中式光伏发电继续制定指导价,降低工商业分布式光伏发电补贴标准。2020年8月,国家发展改革委、国家能源局联合印发了《关于公布2020年风电、光伏发电平价上网项目的通知》,要求有关项目单位抓紧做好风电、光伏发电平价上网项目开发建设工作。2021年6月,国家发改委印发《国家发展改革委关于2021年新能源上网电价政策有关事项的通知》,明确了自2021年8月起,对新备案集中式光伏电站、工商业分布式光伏项目和新核准陆上风电项目,中央财政不再补贴,实行平价上网。

风电方面,2022年以来我国陆上风电已全面步入平价上网阶段;海上风电在2021年国家补贴全面取消后,部分省份出台了地方补贴政策以接力国家补贴。总体而言我国整体风电装机节奏由政策驱动逐步向市场化竞争导向过渡,政策对装机节奏的扰动逐步减弱。受到“抢装潮”后需求阶段性下降以及疫情反复造成的项目开工和零部件交付受阻的影响,2022年前三季度风电设备行业收入及利润规模均有小幅下降。光伏方面,2021年8月起,我国光伏行业正式开启实行平价上网,新备案集中式、工商业分布式项目不再补贴。2022年,由于欧洲市场在俄乌冲突背景下需求大幅增加,全球光伏新增装机同比增长50%至230GW;同时在双碳目标的引领下,国内新增装机量也呈现大幅增长,我国光伏行业高景气度持续。从产业链各环节来看,由于硅料扩产周期长达1.5-2年,远长于产业链下游环节,当期硅料整体价格仍处于高位;受制于硅料供给,硅片开工率受限,当期硅片价格跟随硅料同步上涨;由于2021年电池片环节盈利能力较差,扩产力度小于上下游环节,2022年前三季度电池片大尺寸供应紧俏、价格上行;当期组件价格亦有所上涨,但整体涨幅不及上游原材料。2022年前三季度我国光伏设备行业收入及利润规模均实现大幅增长。

总体来看,过去我国风力和光伏发电行业对财政补贴有较高的依赖,在补贴退坡及政策变动预期下,风场和光伏电站开发运营企业为锁定更高的上网电价而多次出现抢装潮。在补贴退坡、平价上网政策不断落实趋势下,对风力和光伏发电企业设备成本、机组性能及发电效率等提出了更高的要求。在全球追求碳中和目标以及地缘政治因素驱动传统能源价格高企的背景下,随着相关政策的不断推进,我国风力和光伏发电行业或将迎来新的发展空间。

输配电设备

特高压建设、配电网改造以及农村电网巩固提升的相关投资可为配网设备市场需求提供支撑,但中低端输配电产品进入壁垒较低,价格竞争充分,相关企业竞争压力较大。特高压骨干通道建设、智能化配电网改造、新能源配套设施建设等重点投资方向将利好高端输配电设备企业。

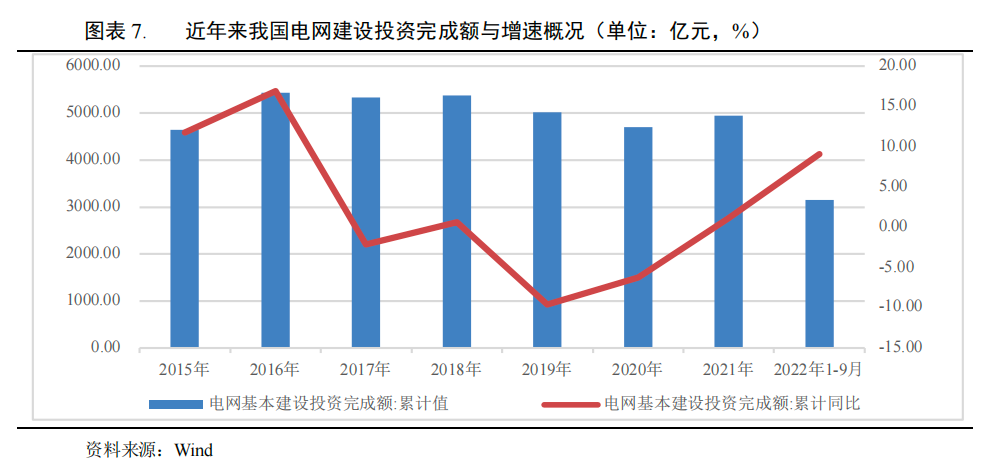

近年我国电网投资重点集中在新一轮农村电网改造升级、配电网建设改造、特高压建设和智能电网建设等领域,2016-2018年电网投资完成额维持在5,300亿元以上的较高水平。2019年电网投资受到管控,全年投资完成额同比下降9.60%至4,856亿元。受新一轮农网改造升级任务提前完成影响,2020年全年投资完成4,699亿元,同比下降6.20%。2021年以来,我国电网建设重大战略性工程、特高压工程顺利推进,电网企业不断落实碳达峰、碳中和新型电力系统建设的工作要求。2021年我国电网基本建设投资完成额为4,951亿元,增速由负转正,较上年小幅增长1.10%。2022年前三季度,我国电网基本建设投资完成额为3,154亿元,同比增长9.10%,增速较上年同期明显提升。我国电力供需总体平衡,但在适应电源结构调整、完善骨干网架建设、提升配网数字化智能化水平、加快构建坚强智能电网等方面仍需持续推动输配电网建设。

我国电网投资一直处于垄断状态,其中国家电网有限公司(简称“国家电网”)负责投资、建设和运营全国26个省市的电网,中国南方电网公司(简称“南方电网”)负责投资、建设和运营广东、广西、云南、贵州和海南五省的电网,同时地方供电企业如内蒙古电力公司、陕西地方电力集团、广西水利电业集团等在本省范围内进行小规模电网投资。国家电网和南方电网供电量稳据全国供电量的90%以上,形成了以两大电网巨头为主、地方供电企业为补充的运营格局。因此,我国输配电设备新增市场需求与国家电网、南方电网每年的招投标情况直接相关。

我国能源中心和负荷中心呈现逆向分布的特点,大型能源基地主要集中在三北地区和西南地区,负荷中心集中在中东部地区。特高压[6]能够发挥资源配置优势,解决我国电力供需的地域分布矛盾。2021年我国共建成投运3条特高压工程,当年6月雅中-江西±800千伏特高压直流工程竣工投产;当年8月陕北-湖北±800千伏特高压直流工程启动送电;当年12月南昌-长沙特高压交流工程建成投运。截至2021年末我国共建成投运33条特高压线路,其中包括15条交流特高压及18条直流特高压;交流特高压均属于国家电网,直流特高压中14条属于国家电网,4条属于南方电网;年末已投运特高压工程累计线路长度42,156公里。2021年,全国完成跨区送电量6,876亿千瓦时,同比增长6.2%;2022年1-9月,全国完成跨区送电量5,752亿千瓦时,同比增长6.0%,输电能力持续提升。2022年3月,国家能源局出台了《2022年能源工作指导意见》,提出要加大力度规划建设以大型风光基地为基础、以其周边清洁高效先进节能的煤电为支撑、以稳定安全可靠的特高压输变电线路为载体的新能源供给消纳依稀。重点推动燃气轮机、油气、特高压输电、控制系统及芯片等重点领域技术攻关。2022年5月,国务院印发了《关于印发扎实稳住经济一揽子政策措施的通知》,指出加快推动以沙漠、戈壁、荒漠地区为重点的大型风电光伏基地建设,按程序核准和开工建设基地项目、煤电项目和特高压输电通道,加快推进跨省区电网项目规划和前期工作。根据国家电网规划,“十四五”期间特高压交直流工程总投资为3,002亿元,新增特高压交流线路1.26万千米,变电容量1.74亿千伏安;新增直流线路1.72万千米,换流容量1.63亿千瓦;特高压电网将迎来新一轮的建设高峰期。

在配电网建设改造方面,“十三五”期间配电网累计投资额近1.5万亿元,占全国电网完成投资额的57%。随着光伏、风电装机量快速增长,配电网工程建设改造需求持续。农网改造升级工程方面,“十三五”期间,国家电网和南方电网分别累计完成农网改造升级投资7,775亿元和1,887亿元,并已于2019年底提前完成新一轮农网改造升级工程预定目标。“十四五”期间,国家电网和南方电网计划配电网建设投资分别占电网建设总投资的60%以上和近50%,合计总投资额超过1.52万亿元。十四五规划和2035年远景目标纲要中提出,要加快电网基础设施智能化改造和智能微电网建设,提高电力系统互补互济和智能调节能力。此外,“十四五”期间国家组织实施农村电网巩固提升工程,国家能源局在2022年10月发布的《关于实施农村电网巩固提升工程的指导意见(征求意见稿)》中提出的主要目标为:到2025年,农村电网网架结构更加坚强,装备水平不断提升,数字化、智能化发展初见成效,农村电力保障水平得到全面巩固提升,全国农村供电可靠率达到99.87%,综合电压合格率不低于99%,各地结合实际差异化制定本区域发展目标;农村地区分布式可再生能源装机规模显著提升,消纳率保持在合理水平;电能替代持续推进,农村地区电能占终端能源消费比重逐步提升。电网的数字化、智能化以及农村电网的巩固提升将成为“十四五”期间配电网投资的重点方向。

(1)电线电缆

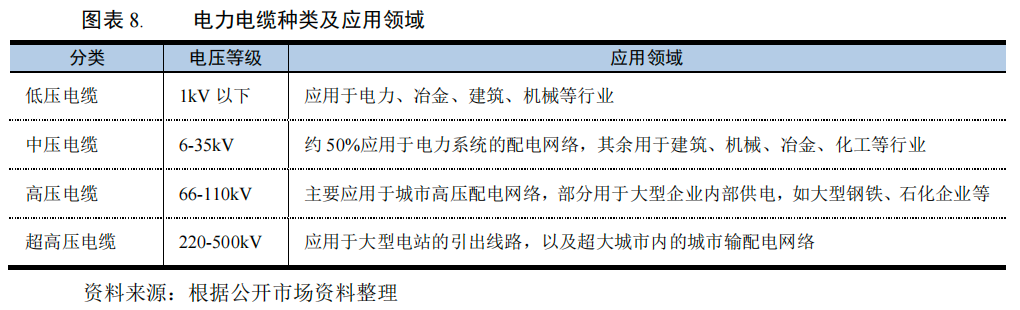

电力电缆和裸电线(导线)是电线电缆行业两大重要分支,是电网建设中的重要组成部分。根据电压等级细分为低压、中压、高压和超高压电缆。通常电压等级越高,对电力电缆生产企业的制造水平、工业装备要求越高。裸电线(导线)按材质可分为裸铜线、裸铝线、裸铝合金线、双金属线等。

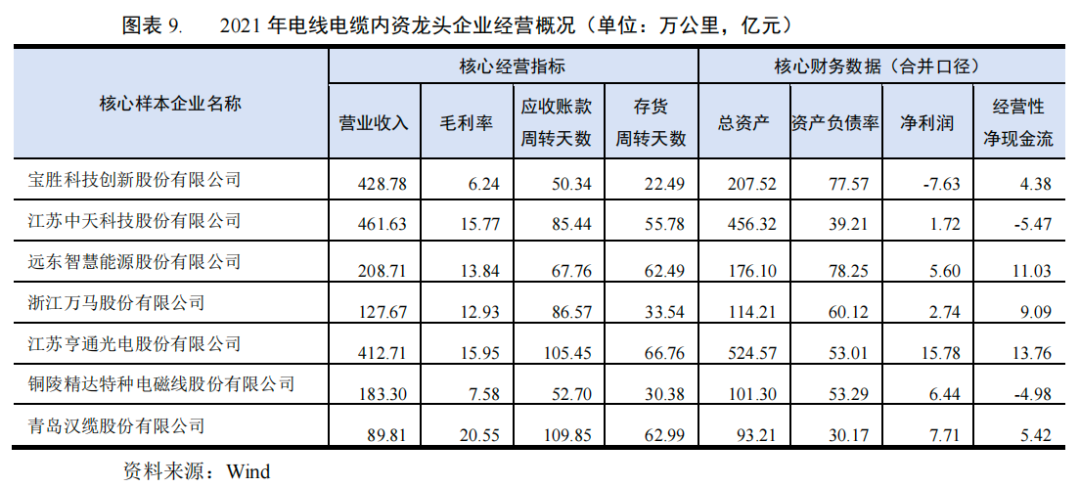

我国电线电缆行业内生产厂商众多,行业集中度低,且以中小型企业为主。目前电线电缆行业规模以上企业已达4,000余家,主要分为三个梯队。第一梯队为外资巨头及其在国内的合资企业,生产技术先进,研发实力雄厚,长期占据高端产品市场;第二梯队为内资龙头企业,通过自主研发、设备引进等方式迅速提高技术实力,成为电力系统的主要供应商;第三梯队为众多中小企业,主要生产民用产品和中低压产品,多以价格竞争方式参与市场竞争。从产品构成来看,中低压线缆产品技术含量较低,设备工艺简单,价格竞争激烈,产品利润率逐渐下降;高压及超高压线缆产品、特种线缆产品生产技术门槛较高,经济附加值大,具备超高压电缆生产能力的企业较少,呈寡头垄断竞争格局。从行业发展趋势来看,我国电线电缆企业在生产规模、产品质量、技术水平、研发实力、行业集中度等方面与国外企业相比差距较大,同时电线电缆行业普遍存在着低价中标、产品质量参差不齐等问题。未来行业内企业将主要通过整合扩大生产规模、提高研发实力、促进产品结构升级等方式提高竞争力。

(2)变压器

变压器相关产品是电力系统中极其重要的输变电设备,主要包括配电变压器、箱式变电站以及柱上变压器成套设备等产品。其中配电变压器是指通过电磁感应将一个系统的交流电压和电流转换成另一个系统的电压和电流的电力设备。配电变压器按照铁芯材质可分为硅钢片变压器和非晶合金变压器;按照绝缘方式可分为干式变压器和油浸式变压器,每种变压器均包含不同电压等级。2019-2021年,我国变压器产量分别为17.60亿千伏安、17.36亿千伏安和18.45亿千伏安,同比增长10.60%、-1.14%和6.28%。下游客户主要包括两大电网及五大发电集团,商品价格通过电网招标确定。

从市场竞争格局来看,中低端市场产能过剩,竞争非常激烈;具备500千伏以上高端变压器生产能力的企业较少,主要集中在大型上市公司,如特变电工股份有限公司(简称“特变电工”)、保定天威保变电气股份有限公司和中国西电电气股份有限公司等以及拥有先进技术和资本实力的跨国企业,市场份额相对集中。特高压设备行业多寡头垄断,竞争相对缓和,且产品附加值高,企业盈利情况较好。

2020年5月国家标委会、市场监督局发布变压器新国标GB20052-2020, 并于2021年6月1日正式执行。新国标大幅提升了能效要求,各类电力变压器能耗指标较之前下降幅度达10-45%。2020年12月,工信部、市场监督局、能源局联合印发《变压器能效提升计划(2021-2023年)》(工信厅联节[2020]69号),要求到2023年高效节能变压器运行比例提高10%,鼓励使用高效节能变压器,加快对现役低效变压器进行淘汰。随着国家节能环保的要求进一步提高,传统变压器的升级改造以及节能型、智能型变压器的研发、制造、销售和更新将成为变压器市场主要增长点。

(3)智能电表及用电信息采集设备

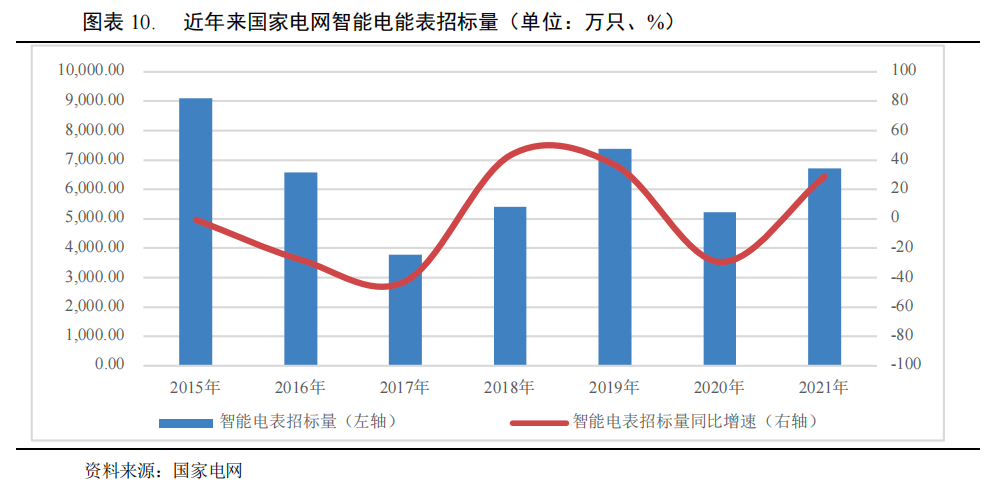

我国电能表的发展经历了感应式电能表、电子式电能表与智能电能表三个阶段。智能电表除了具有传统电能表基本用电量的计量功能外,还具有双向多种费率计量、用户端控制、多种数据传输模式的双向数据通信、防窃电等智能化功能。每年国家电网会开展智能电表及用电信息采集设备招标。2018-2020年,国家电网集中招标智能电表数量分别为5,651万只、7,391万只和5,222万只。其中2020年国家电网共开展两批次招标,招标数量较2019年下降29.35%,一方面是由于受疫情影响,电能表铺设进度放缓;另一方面是由于自2020年8月起智能电表采用2020版新标准[7],需要一定过渡周期。2021年智能电表需求明显回升,当年总招标量达6,724万只,招标金额达200亿元,同比增长49%。其中第一批国网智能电表招标量达3,681万只,同比增长48%;第二批国网智能电表招标量达3,041万只,同比增长11.5%。智能电表的平均运行替代周期为8-10年,随着第一阶段安装的智能电表逐步进入更换周期,叠加新一代IR46国际技术标准实施,我国迎来新一轮的电表升级改造周期,智能电表及用电信息采集设备市场仍面临一定市场空间。

我国智能电表的市场化程度较高,智能电表及智能用电系统设备市场竞争处于较分散状态,但近年来行业集中趋势明显,其中国家电网智能电表及终端设备集中招标中标的生产厂商从之前的超过100家下降到目前的不到70家。基于产品计量属性的要求,电网公司对电能表精密度要求较高,同时新标准制定出台后对电表的功能、技术要求更高,生产经验丰富、产品质量及生产能力较有保证及技术研发和服务等综合能力均较强的企业才能保持业务量的稳定。截至2021年末,排名前十的供应商所占市场份额集中度为19.1%,较上年提高3.6个百分点。其中宁波三星医疗电气股份有限公司(简称“三星医疗”)、烟台东方威思顿电气有限公司(简称“东方威思顿”)、许继电气股份有限公司(简称“许继电气”)、杭州炬华科技股份有限公司市场占有率分别为4.7%、4.1%、3.8%和3.6%,其余企业合计份额占比为83.8%。在国家电网2022年第一次智能电表及用电信息采集系统招标中,中标占比位居前列的三星医疗、东方威思顿、深圳市科陆电子科技股份有限公司、许继电气、华立科技股份有限公司中标占比分别为5.1%、4.8%、4.1%、4.1%和4.1%。智能电表供过于求,市场竞争激烈,除了在技术壁垒较高的三相智能电表领域中标企业较为集中以外,单相电能表中标企业市场份额非常分散。同时,国家电网采取的均衡策略也制约了行业集中度的提高。

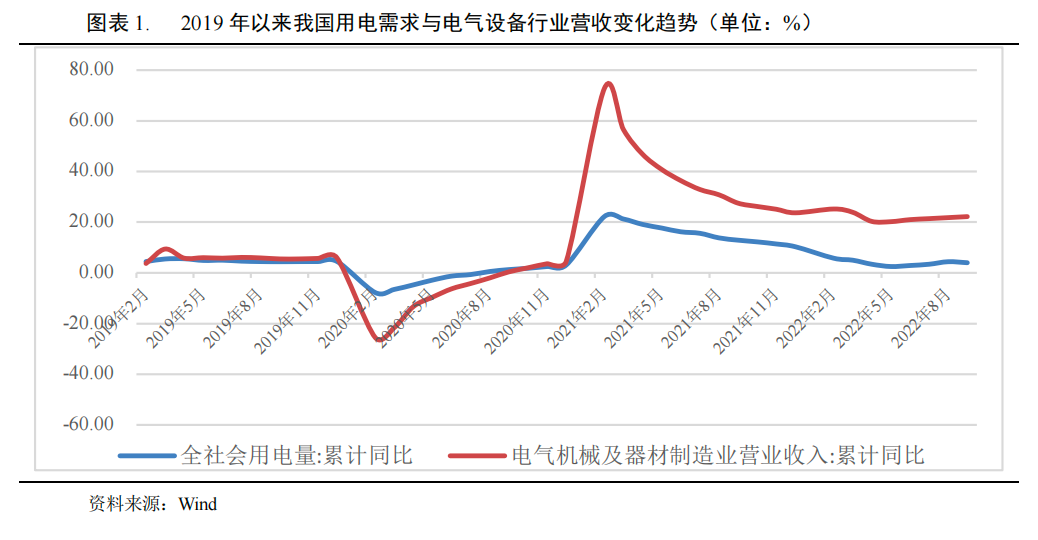

电气设备行业处于产业链中端,对上下游议价能力弱,成本转嫁能力不足,营运资金沉淀严重。2021年以来主要原材料价格波动加剧,加大了行业内企业的短期资金压力和成本控制压力,并影响行业盈利稳定性。

电气设备行业下属子行业众多,主要包括电机设备制造、输配电设备制造和线缆制造等,不同子行业的进入壁垒差别较大,主要取决于技术研发门槛和资本密集程度。总体来看,低端产品壁垒低,市场参与者众多,市场竞争以一定区域内的同质化价格竞争为主,利润水平低;高端产品具有资金、资质及技术等方面的壁垒,市场集中度相对较高,竞争相对有序。

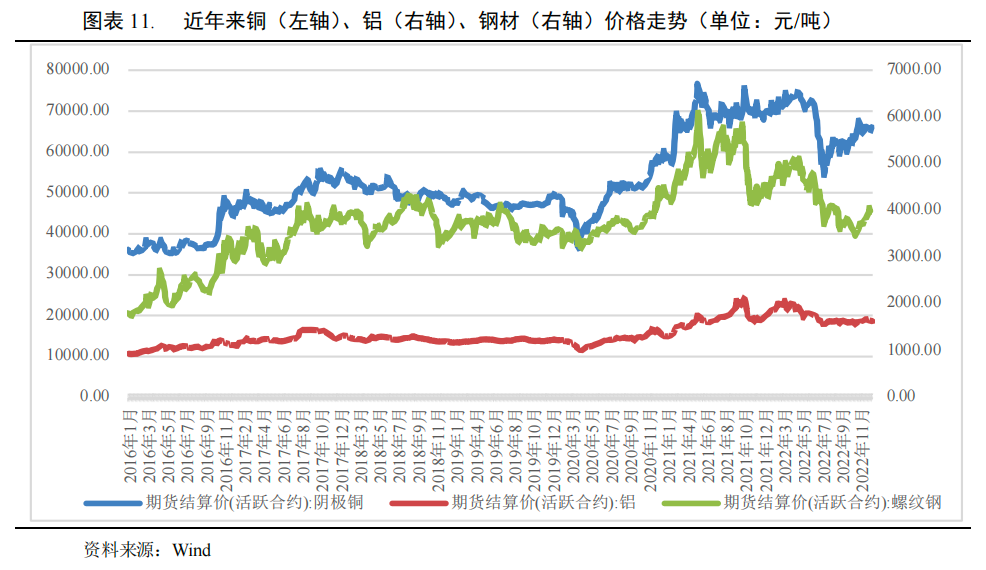

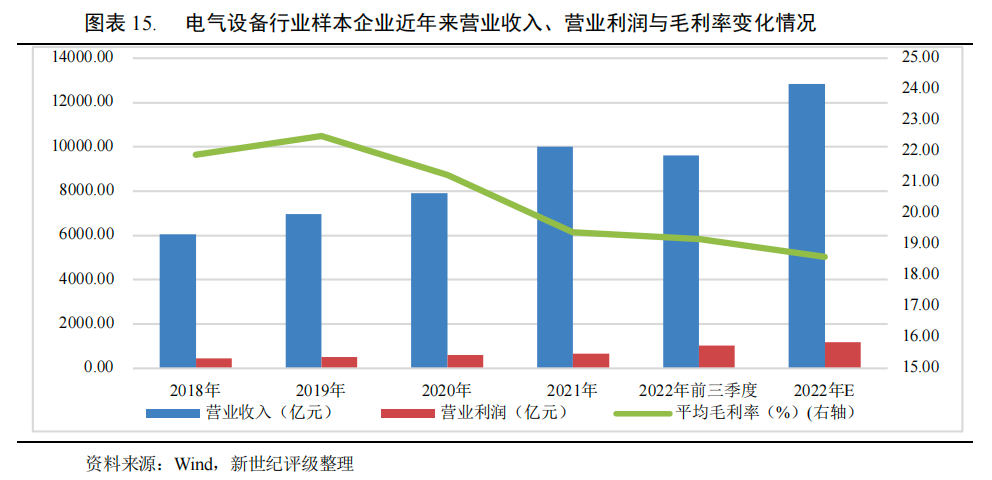

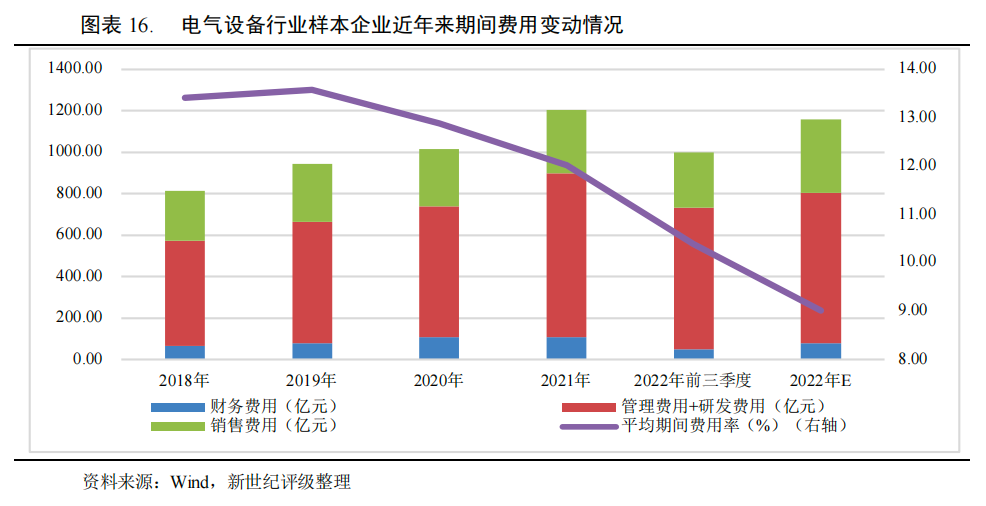

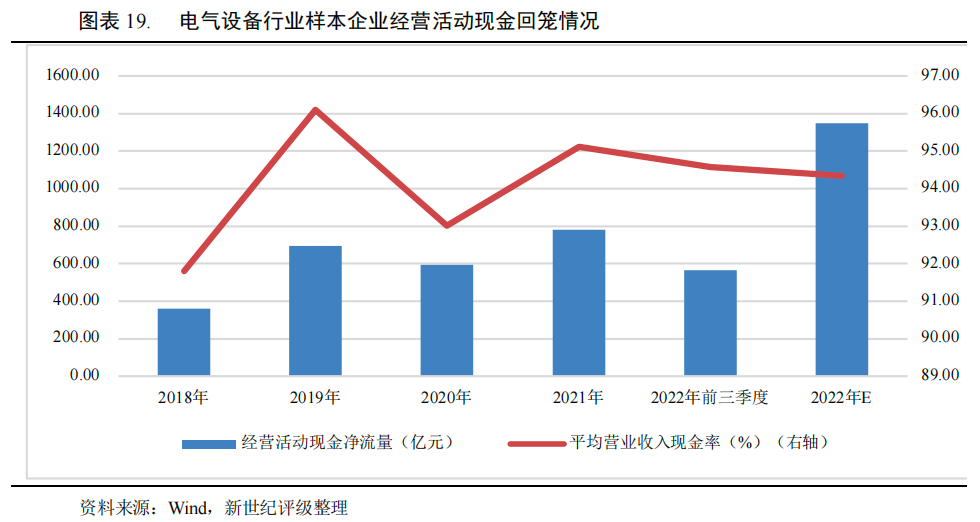

电气设备行业主要原材料包括铜、铝、钢材等大宗商品及硅料、硅片、晶硅电池片等光伏制造材料,材料成本占比高且价格波动幅度大。电气设备行业对上游核心原材料供应商的议价能力弱,在核心原材料价格短期急剧上升时,企业会面临较大的短期资金压力和成本控制压力;在核心原材料价格短期急剧下降时,企业可能会面临存货跌价风险。2021年以来铜、铝、钢材等原材料价格波动加剧,很大程度上增加了行业内企业的短期资金压力和成本控制压力,并影响其盈利稳定性。从行业盈利表现来看,电气设备行业2021年的营业利润率为5.22%,较上年下降0.41个百分点,2022年前三季度进一步降至5.19%。

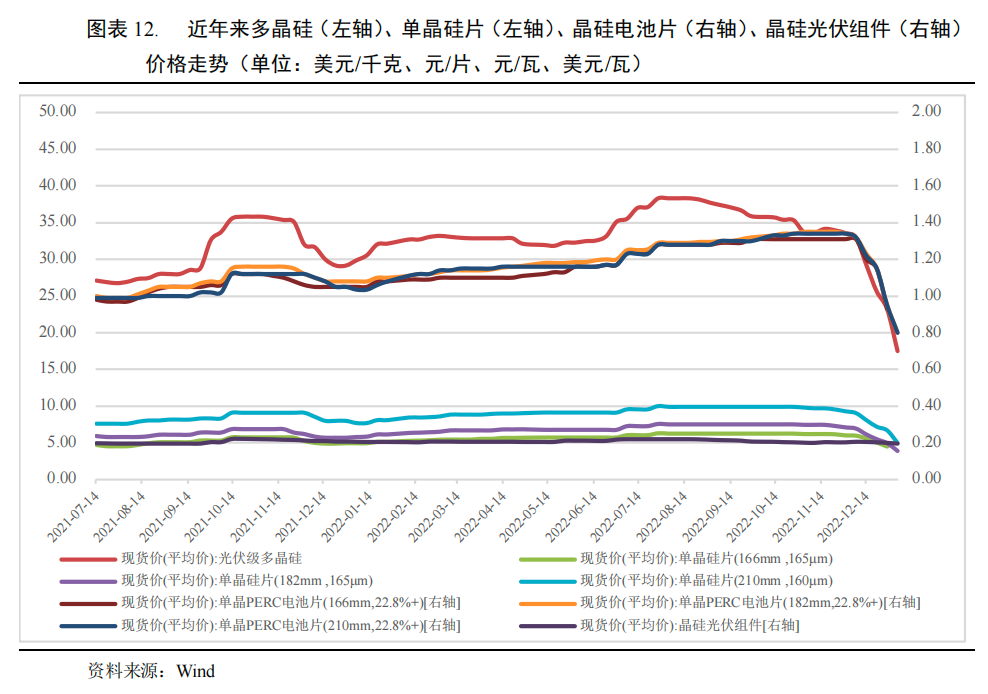

2022年1-10月,我国多晶硅产量同比大幅增长超过49.30%至61万吨左右,产量的快速增长导致硅料厂商库存堆积,而下游硅片生产企业由于库存较高,采购意愿较低。在供过于求的背景下,2022年11月以来硅料价格结束了两年多的连续上涨,开启了大幅下跌趋势,光伏级多晶硅现货均价从2022年11月末的33.58万元/吨下降至2023年1月初的17.51万元/吨,跌幅高达47.86%。多晶硅作为光伏产业链的初始环节,其价格的下跌也带动了硅片、电池片以及光伏组件等各个环节不同程度的价格下跌。具体来看,2022年11月末至2023年1月初主流尺寸单晶硅片现货均价跌幅均超过25%,其中182mm ,165μm规格的单晶硅片,现货均价跌幅达到30.38%;主流尺寸单晶PERC电池片现货均价跌幅在40.30%左右。2022年11月末至2023年1月初光伏组件价格跌幅仅为3.45%,一方面是由于光伏组件的签单模式使得价格和数量提前锁定,原材料价格的传导存在延迟效应;另一方面是由于海外装机需求对光伏组件需求形成一定支撑。

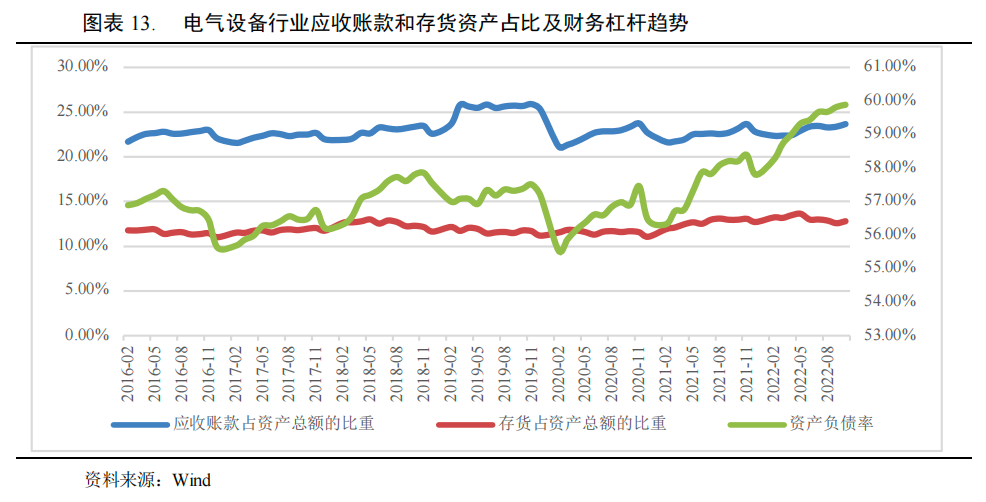

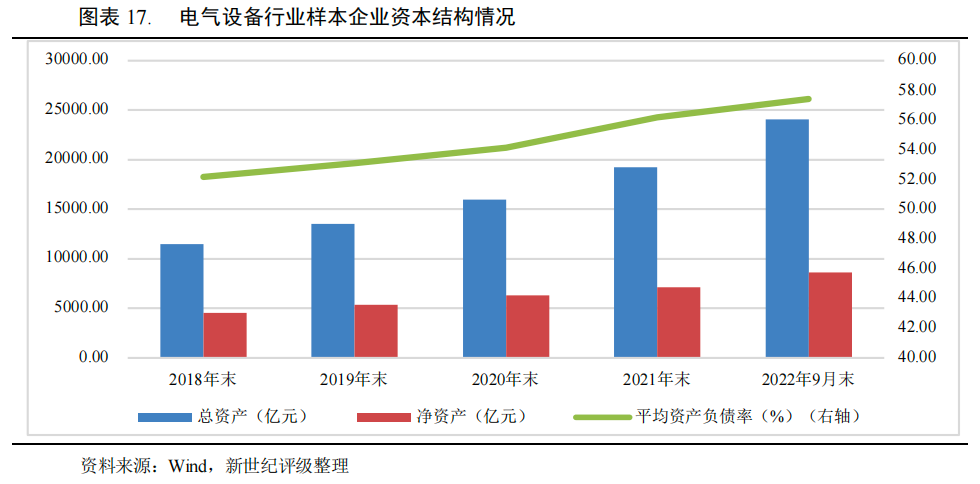

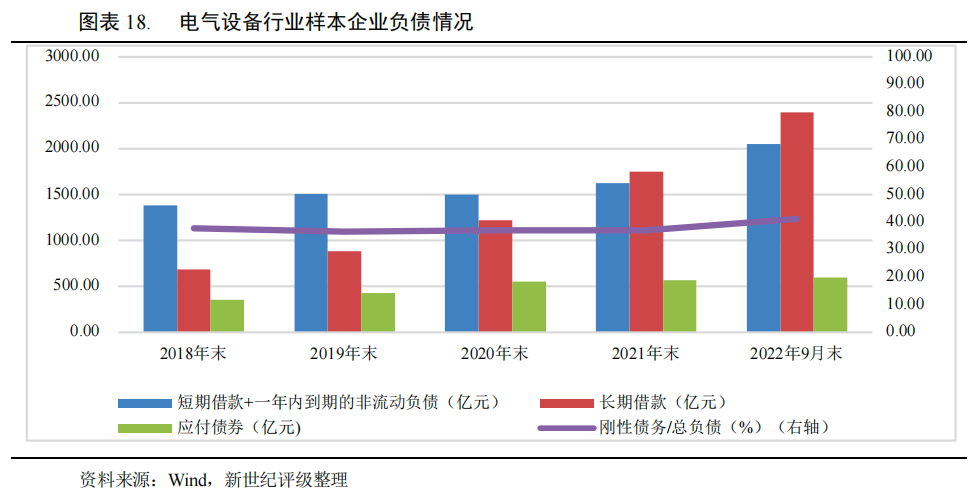

电气设备的下游用户主要为大型电力集团、两大电网公司等,客户信誉良好但议价能力强且账期长;而上游主要原材料为大宗商品,商业信用空间有限。因此,除少部分高压设备外,一般电气设备产品生产商上游采购付款账期与下游销售回款账期通常不匹配,在下游客户延期付款导致营运资金沉淀的同时,上游供应商往往要求预付或即期支付材料款。电气设备企业在业务扩张阶段的运营资金压力大,需要持续的信贷资金支持。近年电气机械与器材制造行业资产中应收账款和存货合计占比在32%-38%之间;行业资产负债率在55%-60%之间波动,与应收账款和存货在资产总额中占比存在较为明显的相关性,2021年以来行业资产负债率波动上升,整体仍处于相对合理的范围。

样本数据分析

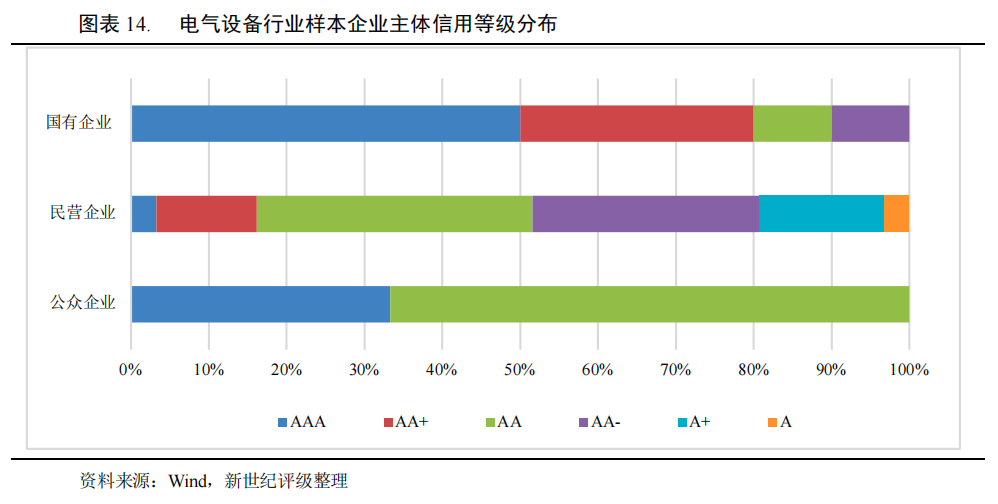

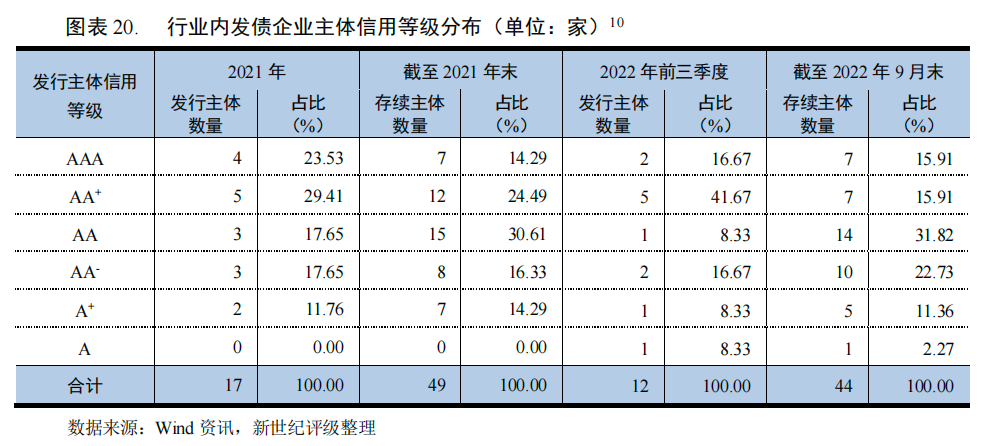

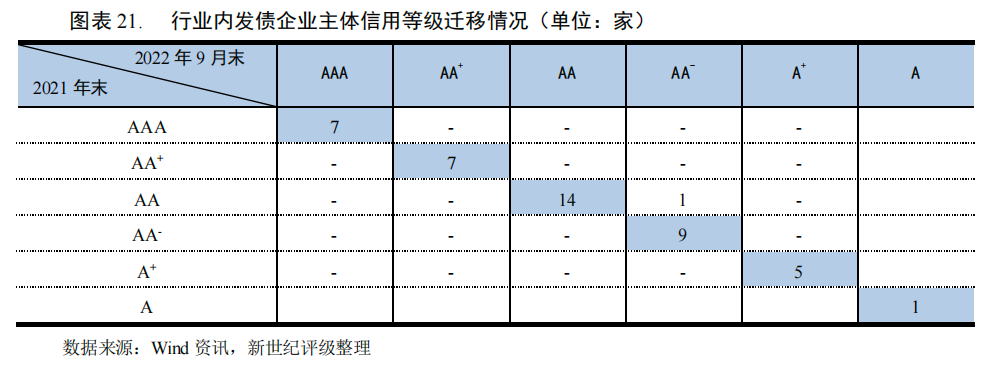

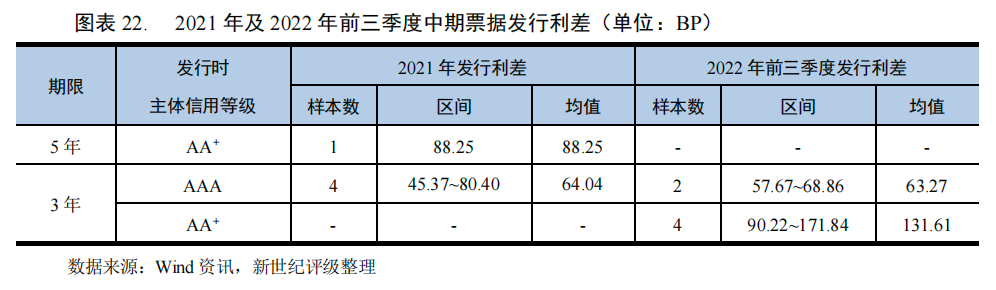

行业信用等级分布及级别迁移分析[9]

行业信用展望

作者:新世纪评级工商企业部

刘睿杰 侯雨轩